Современный мир бизнеса характеризуется постоянно меняющейся экономической ситуацией и жесткими требованиями к соблюдению налоговых обязательств. В свете этого, знание основных принципов и приемов предотвращения финансовых рисков становится важным фактором для успешного функционирования компании или индивидуального предпринимателя.

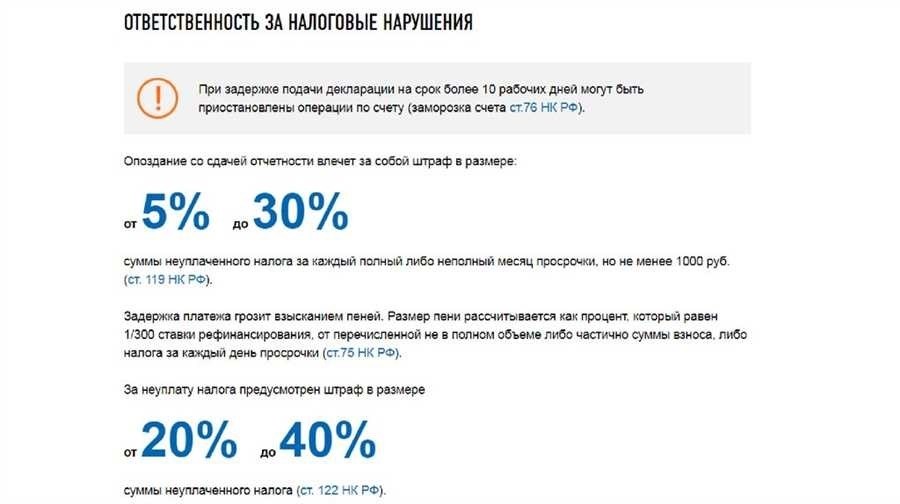

Различные законодательные нормы и правила обязывают организации уплачивать соответствующие налоги, что является основой для обеспечения стабильности и развития экономической системы. Однако, реализация данного обязательства может столкнуться с множеством трудностей, а в случае небрежности или неправильного планирования финансовых потоков, с предъявлением штрафов и санкций со стороны налоговых органов.

Для того чтобы избежать негативных последствий и обеспечить беспроблемную деятельность, предпринимателям необходимо разрабатывать эффективные стратегии по контролю и управлению финансовыми рисками. В данной статье мы рассмотрим несколько ключевых тактик, которые помогут минимизировать вероятность возникновения проблем на этапе взаимоотношений с налоговыми органами.

Соблюдайте сроки уплаты налогов

Пункт №3 накладывает акцент на случаи, когда налоговые обязательства были нарушены с умыслом. Такие ситуации влекут за собой серьезные последствия, включая штрафы и возможность уголовной ответственности.

Представители налоговых органов регулярно сталкиваются с различными нарушениями, не связанными непосредственно с намеренным уклонением от уплаты налогов. Данный пункт плана статьи включает анализ таких прочих причин, которые могут привести к нарушению налоговых законов.

Определенные виды налоговых нарушений встречаются гораздо чаще, чем другие. В этом разделе будет рассмотрено, какие нарушения налоговой дисциплины являются наиболее распространенными.

Важно знать, какие последствия ожидают налогоплательщика в случае неуплаты налогов. В данном пункте будет рассмотрена возможность лишения свободы, а также другие виды наказания, которые государство может применить.

Для избежания проблем с налоговыми органами рекомендуется сдавать отчетность вовремя. Это поможет избежать штрафов и упростить взаимодействие с налоговыми органами.

В рамках данного раздела можно получить бесплатную книгу по зарплатному учету в 1С. Она представит вам информацию о правильном ведении учета доходов и расходов, что позволит избежать составления неправильной отчетности.

Примеры судебных решений помогут разобраться в том, какие последствия ожидают налогоплательщика в случае нарушения налоговых законов, а также какие факторы могут повлиять на размер штрафа.

Соблюдение сроков уплаты налогов и соблюдение требований налогового законодательства поможет избежать проблем с налоговой. Это важный аспект, который требует серьезного внимания и ответственного отношения со стороны налогоплательщика.

Статья также рассматривает почему государство начало пристальнее внимание на деятельность блогеров и как это связано с налоговыми обязательствами.

Статья анализирует раздел статьи 112 Налогового кодекса РФ, который описывает обязанности налогоплательщика в сфере налогового учета и отчетности. Этот аспект позволяет получить более глубокое понимание требований законодательства в области налогообложения.

Случай, когда правонарушение совершено с умыслом

Часто правонарушения с умыслом совершаются с целью уклонения от уплаты налогов или сокрытия доходов, чтобы избежать ответственности перед налоговыми органами. Это может быть сделано путем искажения бухгалтерской отчетности, представления ложных документов или сокрытия информации о доходах.

Причины, побуждающие к совершению правонарушений с умыслом, могут быть различными. Однако, чаще всего это связано с желанием физических и юридических лиц избежать уплаты налогов, снизить свои расходы и повысить личную прибыль. Такие действия негативно сказываются на экономике страны в целом, поскольку уменьшается объем налоговых поступлений, необходимых для развития социальных программ и инфраструктуры.

Важно отметить, что правонарушения с умыслом являются серьезным нарушением закона и могут быть подвержены строгому наказанию со стороны налоговых органов и судебных инстанций.

Какие другие основания были выявлены в практике налоговых органов

В данном разделе мы рассмотрим различные основания, которые встречались в практике работы с налоговыми органами и могут привести к возникновению налоговых нарушений. Знание таких оснований позволит предпринимателям принимать меры для предотвращения потенциальных проблем с налоговыми органами и снизить риски возможных штрафов и наказаний.

1. Неправильное ведение учета

Одной из причин возникновения налоговых нарушений может быть неправильное ведение бухгалтерского или налогового учета. Ошибки в учете доходов и расходов, неправильное определение ставок налогов или неправильное заполнение налоговых деклараций могут привести к замечаниям и проверкам со стороны налоговых органов.

2. Использование сомнительных схем и сделок

Другим основанием, которое может привести к налоговым нарушениям, является использование сомнительных схем и сделок с целью уклониться от уплаты налогов. Налоговые органы тщательно анализируют подобные ситуации и могут признать такие сделки недействительными, применить штрафные санкции или провести налоговую проверку.

3. Неправильное определение налоговой базы

Еще одним фактором, влияющим на налоговые нарушения, является неправильное определение налоговой базы. Недостаточное знание законодательства и неправильное расчет налоговой базы могут привести к неправильному начислению налогов и возникновению проблем с налоговыми органами.

4. Незаконное получение льгот и субсидий

Налоговые нарушения также могут возникнуть в результате незаконного получения льгот или субсидий. Если предприниматель не соответствует требованиям для получения таких льгот или субсидий, но все равно получает их, это может быть квалифицировано как налоговое правонарушение.

Важно помнить, что любые налоговые нарушения могут повлечь за собой серьезные последствия, включая штрафы, долги перед государством и даже уголовную ответственность. Поэтому необходимо тщательно изучать законодательство и соблюдать все требования, связанные с налоговыми платежами и отчетностью.

Самые частые налоговые нарушения

В данном разделе рассмотрим наиболее распространенные налоговые нарушения в современной практике. Знание основных форм налоговых правонарушений может помочь избежать серьезных последствий и минимизировать риски для бизнеса.

1. Несвоевременная сдача отчетности

Наиболее частым налоговым нарушением является несвоевременная сдача отчетности. Исполнение обязанности по предоставлению налоговых деклараций, бухгалтерской отчетности и других документов в установленные законодательством сроки является обязательным для всех предпринимателей и организаций. Нарушение сроков может привести к применению штрафных санкций со стороны налоговых органов.

2. Недекларирование доходов

Еще одним распространенным налоговым нарушением является недекларирование доходов. В случае неуплаты налогов на полученные доходы или неправильного их учета, налоговые органы вправе применить штрафные санкции, а также взыскать неуплаченную сумму налога с процентами.

Необходимо помнить, что правовые последствия налогового нарушения могут быть серьезными. Вплоть до привлечения к уголовной ответственности и вынесения приговора о тюремном заключении в отношении нарушителя. Поэтому важно соблюдать все требования налогового законодательства и вести учет доходов и расходов в соответствии с установленными правилами.

Важно помнить: налоговые органы активно следят за соблюдением налоговых обязательств, и налоговые нарушения рассматриваются с особым вниманием.

Наказание за неуплату налогов: есть ли уголовная ответственность?

В данном разделе мы рассмотрим вопрос о возможности уголовной ответственности за нарушение налогового законодательства. Правонарушения в сфере налогового учета могут иметь серьезные последствия для предпринимателей и граждан, поэтому важно быть в курсе своих прав и обязанностей.

Налоговое право Российской Федерации предусматривает различные меры ответственности за нарушение обязательств по уплате налогов. Однако, не каждое налоговое правонарушение влечет за собой уголовное преследование. Главной целью государства является получение доходов в бюджет, поэтому сначала применяются меры административной ответственности и только в случае серьезных нарушений переходят к уголовному преследованию.

Административная ответственность

За нарушение налогового законодательства предусмотрены штрафные санкции, которые могут составлять значительную сумму. Однако, административное наказание не включает лишение свободы и не является уголовной ответственностью.

Основными видами административных наказаний являются штрафы и конфискация имущества. Штраф может быть назначен в зависимости от величины неуплаченных налогов и предусмотренной законодательством процентной ставки.

Уголовная ответственность

Уголовная ответственность за налоговые правонарушения возникает только в случае совершения тяжких преступлений, например, уклонения от уплаты налогов в особо крупных размерах или организованной преступной деятельности в сфере налогообложения.

За такие преступления предусмотрено наказание в виде лишения свободы сроком до 10 лет, а также штрафы в крупных размерах. Однако, уголовная ответственность применяется крайне редко и только в особо значимых случаях, когда причинен ущерб государству на миллионы или миллиарды рублей.

Важно отметить, что уголовное преследование возможно только в случае прямого умысла совершить налоговое преступление. Если нарушение было допущено по незнанию или вследствие недостаточных знаний в области налогообложения, то государство обычно ограничивается административным наказанием.

В целях избежания проблем с налоговой службой, рекомендуется своевременно и правильно сдавать отчетность, быть в курсе изменений в законодательстве и консультироваться со специалистами в области налогового права.

Таким образом, за неуплату налогов возможно как административное наказание, в виде штрафов и конфискации имущества, так и уголовная ответственность, но последняя применяется только в особо тяжких случаях и при умышленном совершении серьезных налоговых преступлений.

Сдавайте отчётность вовремя

Когда предприятие уклоняется от своевременной отчётности или не предоставляет полную и достоверную информацию, налоговые органы могут рассмотреть это как нарушение налогового законодательства. В результате, предприятию может грозить штраф или наказание, вплоть до уголовной ответственности.

Чтобы избежать проблем с налоговыми органами и обеспечить своевременную отчётность, предприятию необходимо следовать чётким процедурам и срокам, установленным налоговым законодательством. Также рекомендуется использовать специализированные программные решения, которые позволяют автоматизировать процесс учёта и подготовки отчётности.

- Важно заполнять и представлять все необходимые документы в соответствии с требованиями законодательства.

- Необходимо правильно классифицировать доходы и расходы, чтобы избежать ошибок и недоплаты налогов.

- Соблюдать действующие сроки предоставления отчётности, чтобы избежать штрафов и негативных последствий.

- Регулярно обновлять свои знания и следить за изменениями в налоговом законодательстве.

Своевременная отчётность перед налоговыми органами – это важная составляющая успешного ведения бизнеса. Предприятия, которые следуют этому принципу, могут избежать неприятностей с налоговыми органами, снизить риски возникновения штрафов и наказаний, а также укрепить свою репутацию как надежного и ответственного налогоплательщика.

Направим книгу Вам на почту!

В данном разделе статьи рассматривается предоставление возможности получить книгу по зарплатному учету в формате электронной почты. Это удобное и быстрое решение для тех, кто интересуется этой темой и хочет обогатить свои знания в области учета и налогообложения.

Книга представляет собой надежного помощника и руководство по ведению учета доходов и расходов, необходимого для корректной работы с налоговыми органами. Она содержит полезные советы, примеры судебных решений и разъяснения по наиболее актуальным вопросам, связанным с налоговым учетом.

Получение книги на почту позволяет сэкономить время и получить необходимую информацию прямо в своем электронном ящике. После оформления заказа, вам будет предоставлен доступ к книге, и вы сможете приступить к ее изучению не выходя из дома или офиса.

Преимущества получения книги по почте:

- Мгновенный доступ к информации

- Экономия времени

- Возможность изучения материала в любое удобное время

- Актуальная и полезная информация по зарплатному учету

- Удобное сохранение и архивирование материала

Как получить книгу по почте?

- Оставьте заявку на получение книги, указав свой адрес электронной почты.

- Проверьте свою почту и найдите письмо с информацией о доступе.

- Перейдите по ссылке из письма и получите доступ к электронной версии книги.

- Скачайте книгу на свое устройство или прочитайте ее онлайн.

Направление книги по почте — это удобное решение для получения полезной и актуальной информации по зарплатному учету. Получите доступ к качественному материалу, который поможет вам разобраться в сложностях и вопросах, возникающих при работе с налоговыми органами. Закажите книгу прямо сейчас и расширьте свои знания в сфере налогообложения!

Бесплатная книга по зарплатному учету в 1С!

В данном разделе представлена информация о бесплатной книге, которая содержит все необходимые сведения о зарплатном учете в программе 1С. Благодаря этой книге вы сможете узнать о правилах и процедурах, связанных с учетом заработной платы, а также научиться правильно формировать отчетность в соответствии с требованиями налоговых органов.

В книге представлены примеры судебных решений, которые помогут вам избежать проблем с налоговой и снизить риски наказания за нарушение законодательных требований. Вы узнаете о самых частых налоговых нарушениях и способах их предотвращения, а также о том, какие прочие причины могут быть встречены в практике налоговиков.

Особое внимание уделено статье 112 Налогового кодекса РФ, которая регламентирует порядок учета доходов и расходов. Вы узнаете о важности правильного ведения учета, а также о том, на какую величину может быть уменьшен штраф при соблюдении требований указанной статьи.

Кроме того, в разделе представлены полезные рекомендации и советы, которые помогут вам избежать проблем при работе в программе 1С. Вы узнаете о том, почему государство взялось за блогеров и какие последствия могут возникнуть при нарушении налоговых обязательств.

Не упустите возможность получить бесплатную книгу по зарплатному учету в 1С! Она станет незаменимым помощником для всех, кто хочет оставаться в пределах закона и избежать неприятных последствий.

Примеры судебных решений

В данном разделе рассматриваются конкретные случаи, связанные с проблемами, возникающими при взаимодействии с налоговой службой. Описываются решения судов по налоговым спорам, которые могут служить примером и учебным материалом для предпринимателей и организаций.

Уточнение порядка исчисления налогов

Одним из наиболее распространенных судебных решений в сфере налогового права является уточнение порядка исчисления налогов. Судебные органы рассматривают подобные дела с целью установления правильного подсчета налоговых обязательств, особенно в случае, когда налогоплательщик обнаруживает ошибки в предоставленных им декларациях или когда налоговая инспекция выносит решение о необходимости изменить учетные данные.

Неправомерное начисление пени

Также в судебных решениях повсеместно рассматриваются вопросы, связанные с неправомерным начислением пени за налоговые задолженности. В подобных случаях предприниматели и организации обращаются в суд, чтобы оспорить сумму пени и доказать неправомерность ее взимания со стороны налоговой службы. Судебные дела данного типа помогают установить и разъяснить общепринятые нормы и правила по взиманию пени, а также защищают интересы налогоплательщиков.

- Судебные решения о спорах с налоговой службой помогают уточнить порядок исчисления налоговых обязательств.

- Суды рассматривают случаи неправомерного начисления пени и защищают интересы налогоплательщиков.

Важно отметить, что судебные решения могут служить прецедентами и оказывать влияние на практику налоговых органов и предпринимателей. Поэтому знание примеров судебных решений и умение аргументировать свою позицию на основе судебной практики являются ключевыми компетенциями для успешного урегулирования налоговых споров.

Как избежать проблем с налоговой

Соблюдайте требования налогового законодательства

В первую очередь необходимо тщательно изучить требования налогового законодательства и строго их соблюдать. Это включает в себя правильное заполнение налоговых деклараций, своевременную уплату налогов, правильное ведение учета доходов и расходов.

Сотрудничайте с квалифицированными специалистами

Для эффективного учета и соблюдения налоговых норм рекомендуется обратиться за помощью к профессиональным налоговым консультантам или аудиторам. Они помогут разобраться в сложностях налогового законодательства и предоставят рекомендации по управлению налоговыми рисками.

| Преимущества сотрудничества с профессионалами: |

|---|

| 1. Помощь в разработке налоговой стратегии; |

| 2. Квалифицированное сопровождение при проведении налоговых проверок; |

| 3. Минимизация рисков налоговых претензий и штрафов; |

| 4. Подготовка документов для налоговых органов; |

| 5. Снижение налоговой нагрузки благодаря оптимизации налоговых процедур. |

Сотрудничество с опытными специалистами поможет избежать ошибок, связанных с несоблюдением налогового законодательства, и снизит риски возникновения проблемных ситуаций с налоговой.

Почему государство взялось за блогеров

Государство приступило к строгому контролю и регулированию деятельности блогеров в сфере налоговых обязательств. Это вызвано необходимостью предотвращения незаконных действий и уклонения от уплаты налогов, которые могут причинить значительный ущерб бюджету страны.

Блогеры, выполняющие деятельность, связанную с получением доходов, обязаны правильно учитывать свои финансовые операции и исполнять налоговые обязанности, аналогично любому другому предпринимателю или физическому лицу. Несоблюдение этих требований может привести к применению санкций со стороны налоговых органов.

| Нарушение | Статья | Возможные последствия |

|---|---|---|

| Скрытие доходов | Статья 115 | Штраф до 100% от уклоненной суммы, возможное уголовное преследование |

| Несоблюдение режима учета | Статья 116 | Штраф до 20% от суммы доходов, предоставление заведомо ложных сведений |

| Несвоевременная уплата налогов | Статья 117 | Штраф за каждый день просрочки, начисляемый в размере 1/300 действующей ставки рефинансирования Центрального банка РФ |

Однако государство также устанавливает возможность уменьшения размера штрафов под определенными условиями. При своевременном добровольном исполнении обязанности по уплате налогов и дальнейшем сотрудничестве с налоговой службой, блогеры имеют шанс получить сниженные штрафы или льготные условия рассрочки платежей.

Таким образом, соблюдение налоговых обязательств и режима учета являются неотъемлемой частью работы блогеров и способом избежать серьезных последствий со стороны налоговых органов. Ответственное отношение к финансовой составляющей своей деятельности поможет избежать возможных штрафов и проблем с налоговой системой страны.

На какую величину может быть уменьшен штраф

В данном разделе будет рассмотрено, насколько значительно может быть снижено наказание в виде штрафа за нарушение налогового законодательства. Стоит отметить, что финансовые санкции могут быть уменьшены в зависимости от ряда факторов, которые будут рассмотрены ниже.

Характер и тяжесть нарушения

Первым важным фактором является характер и тяжесть совершенного правонарушения. Если налогоплательщик совершил нарушение небольшого масштаба или допустил техническую ошибку, то шансы на уменьшение штрафа значительно повышаются.

Однако, если нарушение имеет систематический характер или было совершено с умыслом, то вероятность уменьшения штрафа может быть значительно снижена. Государственные органы строго относятся к сознательному уклонению от уплаты налогов и могут применить повышенные санкции в подобных случаях.

Активное сотрудничество с налоговыми органами

Еще одним фактором, влияющим на возможное уменьшение штрафа, является активное сотрудничество налогоплательщика с налоговыми органами. Если налогоплательщик готов предоставить полную информацию и сотрудничать с налоговыми инспекторами в процессе проверки налоговой декларации, то санкции могут быть уменьшены в виду добросовестности и готовности исправить совершенные ошибки.

Кроме того, если налогоплательщик исправляет выявленные нарушения до возбуждения уголовного или административного дела, то возможность уменьшения штрафа также увеличивается.

Итак, уровень штрафа за нарушение налогового законодательства может быть значительно снижен в зависимости от характера и тяжести правонарушения, а также от готовности налогоплательщика сотрудничать с налоговыми органами и исправлять ошибки.

Снова вопрос по работе в 1С?

Программа 1С предоставляет широкие возможности для учёта доходов и расходов, однако некорректное заполнение и неправильное использование функций программы может привести к серьезным последствиям, даже к возможности наказания со стороны налоговой инспекции. Поэтому важно научиться вести учёт правильно и точно, чтобы избежать проблем в будущем.

Правильное ведение учёта доходов и расходов – это не только обязательство перед государством, но и важный инструмент для самоанализа и контроля финансовых потоков внутри организации. Кроме того, точный и аккуратный учёт позволяет избежать ошибок и потерь, а также оптимизировать налогообложение посредством использования различных льгот и вычетов, предусмотренных законодательством. Важно помнить, что правильное ведение учёта – это ответственность каждого предпринимателя и бухгалтера.

Для успешного ведения учёта доходов и расходов в программе 1С рекомендуется учесть следующие моменты:

1. Оформляйте все финансовые операции в соответствии с требованиями законодательства и внутренними правилами бухгалтерии.

Каждая финансовая операция должна быть чётко указана и правильно категоризирована в системе учёта. Необходимо строго соблюдать требования налогового законодательства, включая правила оформления счетов-фактур, актов выполненных работ, документов учёта и т.д. Это поможет избежать неправильного учёта и недопущения возможных налоговых нарушений.

2. Проанализируйте возможности программы 1С и настройте её под свои потребности.

Программа 1С предоставляет различные инструменты для учёта доходов и расходов, включая возможность автоматического формирования отчётов, анализа финансовых показателей, учёта НДС и многих других функций. Ознакомьтесь с возможностями программы и настройте её под свои потребности, чтобы упростить и ускорить процесс учёта и анализа данных.

3. Объедините усилия с профессионалами.

Если у вас возникли сложности или вопросы по работе с программой 1С и ведению учёта доходов и расходов, не стесняйтесь обращаться за помощью к профессиональным бухгалтерам или консультантам. Они смогут помочь вам разобраться в сложных моментах, дать рекомендации по оптимизации учёта и предоставить актуальную информацию о налоговом законодательстве и его изменениях.

Ведение учёта доходов и расходов в программе 1С – это ответственная задача, требующая внимания и точности. Соблюдая правила и рекомендации, вы сможете избежать проблем с налоговой и обеспечить эффективное управление финансами вашей организации.

Ведите учёт доходов и расходов правильно

В данном разделе мы рассмотрим важную тему организации учета доходов и расходов и поможем вам избежать проблем с налоговой. Налоговые органы строго контролируют правильность финансового учета организаций и частных лиц, поэтому важно вести учет в соответствии с требованиями законодательства, чтобы избежать штрафов и других негативных последствий.

Правильный учет доходов и расходов

Основой корректной финансовой отчетности является правильно веденный учет доходов и расходов. Важно четко разделять и отражать все поступления и затраты, а также правильно классифицировать их. Это позволит вам легко проследить и анализировать финансовое состояние вашей организации или личных финансов, а также предоставить всю необходимую информацию налоговым органам при необходимости.

Документация и архивирование

Для корректного учета доходов и расходов важно не только вести учетную запись, но и грамотно оформлять документацию. Необходимо сохранять все документы, подтверждающие финансовые операции — квитанции, счета, договоры и другие документы. Архивирование позволяет сохранить доказательства вашего финансового учета и предоставить их налоговым органам в случае проверки или необходимости.

Консультация специалиста

Если вы не уверены в своих знаниях и опыте в области учета доходов и расходов, рекомендуется обратиться за консультацией к квалифицированному специалисту. Он поможет вам разобраться в законодательстве, правильно настроить учетную систему и подготовить все необходимые отчеты. Это позволит избежать ошибок и неправильной классификации операций, а также снизит риски возникновения проблем с налоговой.

Ведение правильного учета доходов и расходов является важным аспектом в финансовой деятельности организации или частного лица. Соблюдение требований законодательства и тщательный учет помогут избежать неприятностей с налоговыми органами и обеспечат финансовую стабильность и успех в ваших деловых операциях.

О чем ст. 112 Налогового кодекса РФ

В данном разделе мы рассмотрим одну из важных статей Налогового кодекса РФ, а именно статью 112. Эта статья содержит положения, которые направлены на предотвращение проблем и конфликтов с налоговыми органами. Она определяет порядок и основания, по которым налоговые органы имеют право проводить проверки и контроль за соблюдением налоговых обязательств.

Основные положения статьи

Статья 112 Налогового кодекса РФ детально описывает права и обязанности налоговых органов, а также организаций и предпринимателей, касающиеся предоставления налоговой отчетности, документов и информации. В соответствии с этой статьей, налоговые органы имеют право проводить проверки на предмет соблюдения налогового законодательства. Они могут требовать предоставления необходимой информации, производить проверку документов и учетных записей, а также обследование объектов.

Статья определяет также правила и сроки проведения таких проверок, а также порядок обжалования решений налоговых органов. Она также регулирует вопросы связанные с ответственностью за нарушение налогового законодательства, включая применение штрафных санкций и возможный размер таких штрафов.

Значение статьи для предпринимателей и организаций

Статья 112 Налогового кодекса РФ является важным юридическим инструментом, который определяет правила взаимодействия между налоговыми органами и налогоплательщиками. Ее знание и соблюдение позволяет организациям и предпринимателям избежать проблем и конфликтов с налоговыми органами, а также минимизировать риски возникновения налоговых нарушений и штрафных санкций.

Беспрепятственное взаимодействие с налоговыми органами и соблюдение требований статьи 112 Налогового кодекса РФ способствует поддержанию прозрачности и законности налоговых отношений и способствует развитию предпринимательства в стране.