В современном бизнесе, где каждое движение денежных средств требует прозрачности и ответственности, существует незаменимый инструмент, необходимый для контроля и учета финансовых операций. Этот инструмент, будучи незаметным на первый взгляд, играет важную роль в поддержании порядка и предоставлении достоверной информации. Он является своего рода отчетом о каждом шаге, сделанном в области финансов.

Мы говорим о фискальных документах, зародившихся вместе с развитием экономики. В основе таких документов лежит не только строгий учет операций, но и соблюдение правил и законов в области финансов и налогообложения. Фискальные документы, хотя и незаметны для обычного гражданина, имеют решающее значение для правительств и органов контроля, а также для предпринимателей и владельцев бизнеса.

Интересно, что фискальные документы не просто содержат информацию о денежных операциях. Они являются своего рода уникальным отпечатком каждой сделки — ими подтверждается как сам факт совершения операции, так и ее финансовые параметры. Важно отметить, что эти документы играют не только роль свидетелей бухгалтерии, но также служат гарантом правильного налогообложения и исключения возможных мошеннических схем. Они помогают не только владельцам бизнеса привести в порядок свои финансы, но и государству точно определить сумму налога.

Как проверить кассовый чек

Раздел «Как проверить кассовый чек» предназначен для тех, кто желает убедиться в правильности и достоверности информации, содержащейся в кассовых чеках. В данном разделе мы рассмотрим несколько важных аспектов, которые помогут вам провести проверку кассового чека.

1. Ознакомьтесь с основными реквизитами кассового чека

Перед началом проверки кассового чека, важно ознакомиться с основными реквизитами, которые он содержит. К ним относятся: наименование организации, ИНН, адрес места осуществления деятельности, дата и время проведения расчета, стоимость товаров или услуг, применяемая ставка налога и другие дополнительные сведения.

2. Сверьте сумму чека с фактической стоимостью товара или услуги

Следующим шагом является сравнение суммы, указанной в кассовом чеке, с фактической стоимостью приобретаемого товара или услуги. Проверьте, чтобы указанная стоимость соответствовала действительности, а также убедитесь, что применяемая ставка налога correct ставке, предусмотренной законодательством.

При обнаружении расхождений в стоимости, следует обратиться к продавцу или представителю организации, чтобы разрешить данный вопрос и получить пояснения.

3. Проверьте правильность заполнения реквизитов

Еще одним важным аспектом проверки кассового чека является правильность заполнения всех реквизитов. Убедитесь, что наименование организации, ИНН, адрес и другие детали указаны корректно и без ошибок. При обнаружении неточностей или неполноты информации необходимо обратиться к продавцу для исправления.

Также стоит обратить внимание на наличие подписи кассира или штампа организации на чеке. Присутствие этих реквизитов гарантирует законность и подлинность кассового чека.

4. Храните кассовые чеки в течение установленного срока

Не менее важно следить за правильным хранением кассовых чеков. Согласно законодательству, они должны быть сохранены в течение определенного срока, который может варьироваться в зависимости от вида деятельности организации и требований налоговых органов. Убедитесь, что вы храните чеки в соответствии с установленными правилами, чтобы иметь возможность предъявить их при необходимости.

В результате проведенной проверки кассового чека, вы можете быть уверены в его достоверности и правильности. Тщательная проверка поможет избежать недоразумений и конфликтов в процессе ведения бизнеса, а также поддерживать доверие со стороны клиентов и налоговых органов.

Отчет о состоянии расчетов

В данном разделе мы рассмотрим важность и необходимость получения фискального чека при осуществлении расчетов.

Отчет о состоянии расчетов представляет собой документ, который подтверждает факт произведенных денежных операций между продавцом и покупателем. Этот документ выполняет две важные функции: обеспечивает защиту интересов покупателя и служит важным инструментом контроля со стороны государственных органов.

Фискальный чек необходим в тех случаях, когда происходит обмен товара или предоставление услуги за определенную плату. Он является основным документом, подтверждающим факт покупки или получения услуги, и включает в себя информацию о наименовании товара или услуги, их стоимости, дате и времени совершения операции.

Получение фискального чека является гарантией для покупателя, что транзакция была проведена законно и в полном соответствии с установленными правилами и требованиями. Кроме того, наличие фискального чека позволяет покупателю обратиться в случае возникновения претензий или возврата товара, так как данный документ служит основой для решения этих вопросов.

Важным аспектом использования фискальных чеков является их маркетинговая ценность. Благодаря наличию информации о покупке, фискальные чеки используются компаниями для проведения анализа потребительского спроса, определения популярности товаров или услуг, а также для проведения маркетинговых акций и программ лояльности.

Когда нужен фискальный чек

Фискальный чек необходим при покупке товаров или услуг в магазинах, ресторанах, кафе, аптеках и других предприятиях, где происходит коммерческая деятельность. Он выдается покупателю в момент оплаты и содержит информацию о товаре или услуге, его стоимости, сумме оплаты, а также данные о продавце и его регистрационных реквизитах.

Фискальный чек имеет важное значение для контроля за финансовыми операциями и предотвращения незаконной торговли. Он помогает обеспечить прозрачность и легитимность бизнес-процессов, а также защищает права потребителей.

Кроме того, фискальный чек может быть использован в качестве документального подтверждения расходов или для бухгалтерского учета. Он позволяет компаниям отследить финансовую информацию и выявить возможные нарушения в бухгалтерии, а также предоставить необходимые документы для налогообложения и аудита.

В соответствии с требованиями ФФД, фискальный чек должен быть выдан и содержать определенные реквизиты, включая уникальный номер, дату и время печати, данные о ККТ (кассовом аппарате) и его характеристиках, а также информацию о продавце и покупателе.

Использование фискальных чеков является обязательным для предприятий, занимающихся коммерческой деятельностью, и помогает обеспечить прозрачность и законность финансовых операций. Правильное оформление и хранение фискальных чеков является важным аспектом бизнес-процессов и может быть решающим фактором при проверке документации налоговыми органами и другими контролирующими органами.

Формат фискальных документов (ФФД)

Структура ФФД

ФФД определяет строгую структуру фискальных документов, которая включает в себя ряд обязательных и дополнительных полей. Каждое поле имеет свое назначение и особенности заполнения, чтобы обеспечить точность и надежность информации, содержащейся в фискальных чеках.

Одним из ключевых элементов ФФД является реквизит, который содержит информацию о продавце, покупателе, товарах и услугах, а также о самой операции. Реквизиты представляют собой набор полей, в которых указываются соответствующие данные, такие как наименование товара, его цена, количество, сумма и др.

Важность соблюдения ФФД

Соблюдение формата фискальных документов (ФФД) является обязательным для всех организаций, осуществляющих фискальные операции. Это позволяет обеспечить единый стандарт и согласованность информации, передаваемой в фискальных чеках, а также облегчает контроль и проверку правильности фискальных операций в целях бухгалтерской и налоговой отчетности.

Кроме того, соблюдение ФФД позволяет упростить процесс обработки информации, связанной с фискальными операциями, как со стороны продавцов, так и со стороны контролирующих органов. Это позволяет сократить время и ресурсы, затрачиваемые на проверку и обработку фискальных данных, а также улучшить качество и достоверность этих данных.

Фискальный документ – основной элемент финансового учета и контроля

Цель и функции фискального документа

Фискальный документ выполняет несколько важных функций. Во-первых, он является основным инструментом для подтверждения факта совершения финансовой операции. Благодаря фискальным документам можно легко отследить все продажи или покупки, проведенные предприятием или организацией.

Во-вторых, фискальный документ служит основой для расчета налогов и уплаты обязательных платежей. Налоговые органы используют информацию, содержащуюся в фискальных документах, для проверки правильности уплаты налогов и сборов. Это помогает избегать нарушений и штрафов со стороны налоговых органов.

Структура фискального документа

Фискальный документ имеет четкую структуру, которая обязательно включает в себя определенные реквизиты. К ним относятся данные о продавце и покупателе, сумма операции, наименование товаров или услуг, дата и время совершения операции, а также уникальный номер чека или счета.

Кроме основных реквизитов, фискальный документ может содержать дополнительные сведения, такие как коды товаров, скидки, налоговые ставки и прочие детали, в зависимости от требований законодательства и специфики бизнеса.

Значение фискального документа для предприятия и потребителя

Фискальные документы имеют большое значение для предприятия и потребителя. Для предприятия они являются надежным инструментом для внутреннего учета и анализа финансовых операций. Фискальные документы позволяют вести детальную бухгалтерскую отчетность, контролировать финансовые потоки и принимать обоснованные решения на основе анализа данных.

Для потребителей фискальные документы являются гарантией законности совершенной операции. Они имеют право требовать выдачи фискального чека после покупки товара или услуги. Фискальный чек подтверждает факт оплаты и может быть использован для гарантийного обслуживания, возврата товара или претензий в случае несоответствия.

Реквизиты фискального документа

1. Наименование и реквизиты организации

Первым реквизитом, который необходимо указать в фискальном документе, является наименование и реквизиты организации, которая провела расчет. Это может быть название компании, индивидуального предпринимателя или организации, которая оказала услугу или продала товар. Данные реквизиты включают в себя полное юридическое наименование, адрес местонахождения, контактные телефоны и ИНН.

2. Дата и время операции

Следующим важным реквизитом является дата и время проведения операции. Они отражают точное время совершения покупки или оказания услуги. Данные реквизиты также могут содержать информацию о номере смены, номере кассира или дополнительные параметры, связанные с фискальной системой.

3. Описание товара или услуги

Третий реквизит в фискальном документе — описание товара или услуги, которую приобрел или получил покупатель. Здесь указывается название товара или услуги, его код или артикул, единица измерения и количество. Также может быть указана стоимость товара или услуги без налога и с учетом всех налоговых сборов.

4. Сумма и способ оплаты

Сумма и способ оплаты — это следующие реквизиты, которые присутствуют в фискальном документе. Здесь указывается общая сумма покупки или стоимость оказанных услуг, а также указывается, каким образом была произведена оплата — наличными, банковской картой или иным способом.

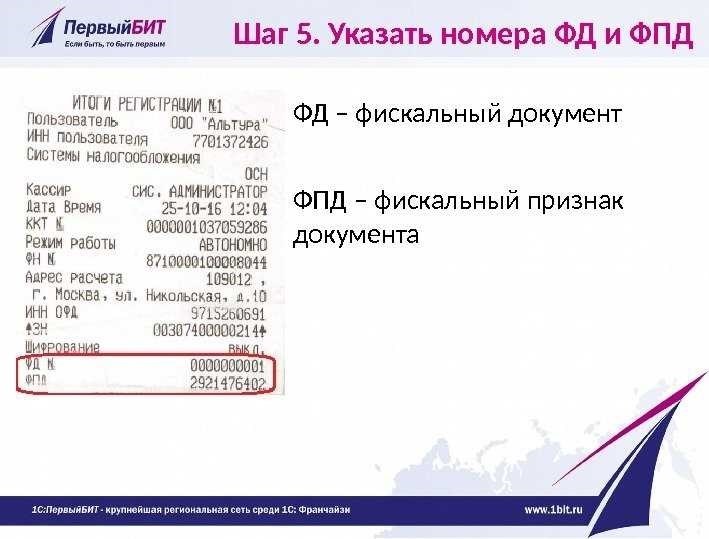

5. Номер фискального документа

Последним важным реквизитом является номер фискального документа. Каждый фискальный документ должен иметь уникальный номер, который позволяет однозначно идентифицировать этот документ в системе учета. Номер фискального документа может быть представлен в виде последовательного числа или системой штрих-кодов.

Все эти реквизиты играют важную роль в учете и контроле фискальных операций. Они позволяют не только фиксировать проведенные транзакции, но и обеспечивают возможность контроля со стороны налоговых органов и бухгалтерии.

Фискальные чеки и маркетинг

Рассмотрим важную роль, которую играют фискальные чеки в сфере маркетинга и продаж. Фискальные чеки представляют собой специальные документы, которые оформляются при каждой торговой или коммерческой операции. Они выполняют не только функцию подтверждения расчетов, но и могут использоваться в качестве мощного инструмента для привлечения и удержания клиентов.

Преимущества использования фискальных чеков в маркетинге

Во-первых, фискальные чеки являются видимым доказательством покупки. Клиент, получая чек, получает подтверждение своей покупки и может использовать его для обмена товара, возврата или гарантийного обслуживания. Это создает доверие и уверенность в продукте или услуге, и может повлиять на решение клиента о повторной покупке.

Во-вторых, фискальные чеки могут служить средством коммуникации с клиентом. На чеке можно разместить информацию о текущих и будущих акциях, скидках, программе лояльности или других предложениях. Таким образом, фискальный чек становится эффективным инструментом для повышения продаж и привлечения клиентов.

Формат фискальных чеков

Для того чтобы использовать фискальные чеки в маркетинговых целях, необходимо учитывать их формат и правила оформления. Фискальные чеки должны быть информативными, понятными и привлекательными для клиента. Использование яркого дизайна, привлекательной типографики и уникальных акционных предложений может существенно увеличить эффективность чека в качестве маркетингового инструмента.

Различные виды фискальных чеков

Существует несколько видов фискальных чеков, которые могут быть использованы в маркетинговых целях. Например, это могут быть специальные акционные чеки, которые дают скидку или предоставляют бонусные баллы при следующей покупке. Также можно использовать чеки для участия в розыгрышах или других промо-акциях, что поможет привлечь внимание и заинтересовать клиентов.

Таким образом, фискальные чеки могут стать мощным инструментом маркетинга и продаж, если правильно использовать их возможности. Они не только подтверждают покупку, но и позволяют установить контакт с клиентом, предложить ему дополнительные преимущества и создать положительное впечатление от компании или бренда. Правильно оформленные фискальные чеки могут стать неотъемлемой частью маркетинговой стратегии и помочь увеличить продажи и лояльность клиентов.

Фискальные документы: определение и виды

В данном разделе мы рассмотрим существование и различные виды фискальных документов, которые важны для организации финансовой отчетности и контроля за налоговыми расчетами.

Определение фискальных документов

Фискальные документы представляют собой особый вид документации, которая используется для фиксации финансовых операций между предприятиями и их клиентами. Они играют ключевую роль в процессе учета доходов и налоговых обязательств, а также служат доказательством проведенных транзакций.

Виды фискальных документов

Существует несколько видов фискальных документов, каждый из которых имеет свои особенности и используется в определенных ситуациях:

- Фискальные чеки: это наиболее распространенный вид фискальных документов, который выдается при продаже товаров или оказании услуг. Они содержат информацию о стоимости, количестве и названии приобретенных товаров, а также данные о продавце и покупателе.

- Бланки строгой отчетности (БСО): эти документы используются для учета доходов и расходов организации, а также служат основой для составления налоговой отчетности. Они представляют собой форму с определенным набором полей, в которые необходимо внести соответствующую информацию.

- Отчеты о регистрации ККТ: эти документы используются для фиксации информации о регистрации кассового аппарата и его настройках. Они содержат данные о производителе ККТ, ее модели, номере регистрации и других технических параметрах.

- Отчеты об изменении параметров регистрации: такие документы выдаются при изменении настроек кассового аппарата, например, при изменении ставки налога или других налоговых параметров.

Каждый вид фискальных документов имеет свои особенности и требования, которые необходимо соблюдать при их заполнении и хранении. Регулярная проверка и анализ фискальных документов является важным этапом ведения бизнеса, позволяющим контролировать финансовые операции и поддерживать соответствие с налоговым законодательством.

Маркировка в фискальных документах

Одним из основных видов маркировки является штрих-код. Штрих-код представляет собой последовательность черных полос и промежутков, которые присутствуют на многих товарах и используются для автоматического считывания информации о товаре. В фискальных документах штрих-коды могут использоваться для обозначения кода товара, цены или других характеристик.

Виды маркировки

Существует несколько видов маркировки, которые используются в фискальных документах. Один из них — QR-код, который представляет собой двухмерный штрих-код. QR-коды позволяют хранить гораздо больше информации, чем обычные штрих-коды, и могут быть использованы для различных целей, включая идентификацию товаров, передачу информации о скидках или предложениях и даже для получения дополнительных данных о товаре.

Другим видом маркировки является RFID-метка, которая использует радиочастотную идентификацию. RFID-метка представляет собой небольшой чип или электронный тег, который может быть встроен в товар или его упаковку. При помощи специального считывателя, метка передает информацию о товаре без необходимости контакта или прямой видимости.

Применение маркировки

Маркировка имеет широкое применение в фискальных документах и облегчает процесс регистрации и контроля информации о товарах. Она позволяет автоматизировать процессы учета и расчетов, обеспечивая более точную и надежную передачу данных.

Кроме того, маркировка может быть использована для различных маркетинговых целей, таких как проведение акций и скидок, управление программами лояльности или предоставление дополнительной информации о товаре.

Важно отметить, что для использования маркировки в фискальных документах необходимо соблюдать определенные стандарты и требования. Это гарантирует совместимость и корректное чтение информации при считывании и обработке маркировки.

Таким образом, маркировка в фискальных документах является неотъемлемой частью процесса учета и контроля информации о товарах. Она позволяет автоматизировать и упростить процессы, а также предоставляет дополнительные возможности для маркетинговых акций и управления программами лояльности.

Отчет об изменении параметров регистрации

Отчет об изменении параметров регистрации содержит детальную информацию о настройках и настройках кассового оборудования, а также об изменениях в налоговых ставках и налоговых правилах. Этот отчет является важным инструментом для контроля и аудита кассовой деятельности, так как позволяет отслеживать все изменения, внесенные в систему.

Отчет представлен в формате, удобном для анализа и проверки. В нем содержится информация о дате и времени внесения изменений, а также о перечне измененных параметров. Также отчет может включать подробные комментарии и объяснения, которые помогут пользователю лучше понять суть и значение этих изменений.

Отчет об изменении параметров регистрации является одним из важных инструментов, необходимых для обеспечения корректной работы кассового учета. Он позволяет контролировать и проверять изменения в настройках и правилах, а также обеспечить соответствие этих изменений требованиям законодательства и правилам бухгалтерского учета.

Кассовый чек и его аналог – БСО

Кассовый чек: сущность и функции

Кассовый чек — это документ, подтверждающий прием денежных средств от покупателя за оказанные товары или услуги. Он содержит информацию о сумме платежа, наименовании предприятия, дате и времени совершения операции, а также другие реквизиты, необходимые для идентификации транзакции.

Основная функция кассового чека — обеспечить прозрачность и документальное подтверждение всех денежных операций компании. Благодаря этому документу, как предприятие, так и покупатель имеют возможность контролировать сумму и условия проводимых операций.

БСО: аналог кассового чека

БСО является аналогом кассового чека и используется в случаях, когда операции проводятся без использования кассового аппарата. Он выполняет ту же функцию, что и кассовый чек — отражает факт приема денег и содержит необходимую информацию для учета и отчетности.

БСО может быть заполнен вручную или с использованием специальных программных средств. В нем указываются все реквизиты, аналогичные кассовому чеку, чтобы обеспечить надлежащий учет и контроль операций компании.

| Реквизит | Описание |

|---|---|

| Наименование предприятия | Полное наименование организации или индивидуального предпринимателя |

| Дата и время операции | С точностью указываются дата и время совершения транзакции |

| Сумма платежа | Указывается общая сумма денежных средств, полученных от покупателя |

| Описание товаров или услуг | Краткое описание того, за что был совершен платеж |

| Подпись и печать | Кассира или иного лица, ответственного за проведение операции |

Следует отметить, что как кассовый чек, так и БСО должны быть хранены организацией в течение определенного срока. Для каждого вида документа установлены свои правила и требования по срокам хранения.

Таким образом, кассовый чек и его аналог — БСО, представляют собой важные фискальные документы, которые обеспечивают прозрачность и контроль финансовых операций предприятия. Использование этих документов является обязательным и необходимым для соблюдения требований законодательства и учетной политики компании.

Отчет о регистрации ККТ

Отчет о регистрации ККТ играет важную роль в современном бизнесе, поскольку обеспечивает прозрачность и законность финансовых операций. Он содержит данные о дате и времени изменения параметров регистрации, а также подробности о проведенных изменениях, включая типы налогов и ставки, налоговые льготы и применяемую валюту. Благодаря этому отчету предприниматели могут оперативно контролировать изменения и уверенно соблюдать требования налогового законодательства.

Особое внимание следует уделить правильному заполнению отчета о регистрации ККТ. Важно указывать все изменения, внесенные в настройки ККТ, и предоставлять этот отчет налоговым органам в установленные сроки. Невыполнение требований по заполнению и сдаче отчета может повлечь за собой штрафы и другие негативные последствия как для предпринимателя, так и для его бизнеса.

Чтобы гарантировать правильность заполнения отчета о регистрации ККТ, предпринимателям рекомендуется ознакомиться с требованиями налогового законодательства и критериями, установленными налоговыми органами. Также следует учесть, что некорректное заполнение может привести к задержке в процессе регистрации или изменения параметров ККТ.