В современном мире нестабильность экономических условий и периодические финансовые кризисы приводят к тому, что все больше физических лиц оказываются в сложной финансовой ситуации. Неумение управлять своими финансами, неожиданные обстоятельства или непредусмотренные расходы – это лишь несколько причин, которые могут привести к непосильным долгам и банкротству. Однако, прежде чем принимать решение об обращении в суд с требованием о признании физического лица банкротом, необходимо уметь распознавать первые сигналы проблемной финансовой ситуации.

Острота данной проблемы весьма актуальна для многих граждан, так как никто не застрахован от возможности оказаться в трудной денежной ситуации. Любые финансовые трудности могут оказаться настолько серьезными, что приводят к банкротству и лишают человека множества возможностей для нормальной жизни. Поэтому важно знать, как распознать признаки проблемной финансовой ситуации и принять меры по ее предотвращению.

Наблюдение за своими финансами и раннее обнаружение первых симптомов проблемной ситуации – это ключ к предотвращению банкротства. Правовые, финансовые и психологические аспекты связанные с финансовыми проблемами, требуют особого внимания и анализа. Признаки неблагополучия и накопления долгов могут быть явными, но могут также замаскироваться под видом обычных финансовых трудностей.

Что такое процедура банкротства через МФЦ?

Вы можете обратиться в МФЦ для получения информации о процедуре, а также для подачи заявления о признании себя банкротом. Это позволяет вам формально обозначить свою позицию и начать процесс банкротства. Идеяю обращения через МФЦ состоит в том, чтобы сделать процедуру доступной как можно большему числу граждан, предоставив им удобный и простой способ получения необходимой помощи.

Процедура банкротства через МФЦ предполагает определенный порядок действий. Вам необходимо собрать все документы, подтверждающие вашу финансовую ситуацию, и обратиться в ближайший МФЦ. Здесь вам предоставят возможность заполнить заявление, в котором вам следует указать причины, приведшие к финансовым трудностям, подробное описание вашего имущества и обязательств, а также другую необходимую информацию.

После подачи заявления вам необходимо будет проходить процедуры, установленные законом. Это может включать в себя прохождение судебных заседаний, проведение переговоров с кредиторами и участие в других формальностях. Важно отметить, что процедура банкротства через МФЦ является сложной и требует специальных знаний и навыков, поэтому рекомендуется обратиться за помощью к квалифицированным юристам, специализирующимся в данной области.

Когда банкротом не признают?

В данном разделе рассматривается важный вопрос, связанный с определением того, когда физическое лицо не признается банкротом. Ведь признание о банкротстве может иметь серьезные последствия для должника и родственников, поэтому необходимо понимать, какие критерии необходимо учесть, чтобы избежать данной категории.

Одним из основных факторов, которые исключают возможность признания человека банкротом, является его финансовая стабильность. Если физическое лицо имеет достаточные финансовые ресурсы для погашения своих долгов и обязательств, то оно не подлежит признанию банкротом. Однако, стоит отметить, что наличие финансовых средств может быть оценено судом или специальной комиссией, и только после этого будет принято окончательное решение.

Кроме того, важным критерием является активное участие должника в процессе разрешения своих финансовых проблем. Если физическое лицо не проявляет никаких попыток снизить свои долги или вовлечься в переговоры с кредиторами, то оно может быть признано не банкротом. В этом случае суд или комиссия могут считать, что должник не проявляет должной ответственности и не стремится решить свои проблемы.

Также важно учитывать, что банкротом не могут считаться лица, которые осознанно занимаются мошенничеством или хитростью для избегания погашения своих долгов. Если физическое лицо совершает незаконные действия с целью уклониться от ответственности, то оно не будет признано банкротом, а может подпасть под другие юридические санкции.

Итак, когда рассматривается вопрос о признании физического лица банкротом, необходимо учесть его финансовую стабильность, активное участие в процессе разрешения финансовых проблем и отсутствие незаконных действий. Только после тщательного анализа этих критериев можно определить, признается ли человек банкротом или нет.

| Признаки банкротства физического лица как определить и предотвратить | Что такое процедура банкротства через МФЦ? |

|---|---|

| Последствия банкротства для должника и родственников | Как распознать будущего банкрота и избежать неприятностей? |

| Признаки банкротства физического лица по № 127-ФЗ | Судебное банкротство: что такое и как проходит? |

| Что такое банкротство и стоит ли его бояться? | С чего начать процедуру банкротства физического лица? |

| Когда можно объявить себя банкротом? | Признаки банкротства для МФЦ во внесудебной процедуре |

| Когда наступает банкротство: позиция Верховного суда | В чем разница между правом и обязанностью объявить себя банкротом? |

Часто задаваемые вопросы о процедуре банкротства

В данном разделе представлены ответы на часто задаваемые вопросы о процедуре банкротства и его последствиях для должника и его родственников. Ниже приведены основные вопросы, связанные с данной темой:

1. Какие последствия несет банкротство для должника?

Банкротство физического лица может иметь серьезные последствия для самого должника. Он лишается возможности самостоятельно распоряжаться своими активами, а также может быть ограничен в праве занимать определенные должности и заниматься предпринимательской деятельностью. Кроме того, у должника могут возникнуть проблемы с получением кредитов и возможностью владеть недвижимостью.

2. Какие последствия несет банкротство для родственников должника?

Банкротство одного из родственников может повлечь за собой негативные последствия для остальных членов семьи. Например, если должник был заложником в кредитной программе, то банкротство может привести к продаже или конфискации общей собственности, включая недвижимость, автомобили и другие ценности.

3. Какие шаги следует предпринять, чтобы минимизировать последствия банкротства для родственников?

Для минимизации последствий банкротства для родственников важно заранее обратиться к профессионалам, специализирующимся на данной теме. Они смогут провести анализ ситуации и предложить наиболее эффективные решения. Также рекомендуется составить завещание, чтобы имущество не перешло в собственность государства или кредиторов, а было передано по наследству.

4. Какие меры предотвращают возникновение банкротства?

Существуют определенные меры, которые могут помочь предотвратить возникновение банкротства. Важно следить за своими финансовыми обязательствами и погашать долги вовремя. Также стоит вести бюджет и регулярно откладывать средства на случай финансовых трудностей. Важно иметь запасной фонд, который может помочь в трудных ситуациях и предотвратить банкротство.

Надеемся, что данные ответы на часто задаваемые вопросы о банкротстве помогут вам получить более полное представление о данной процедуре и ее последствиях, а также принять правильные решения в своих финансовых делах.

Последствия банкротства для должника и родственников

Для должника

Главным и наиболее очевидным последствием банкротства для самого должника является потеря контроля над своими финансовыми активами и обязательствами. Должник лишается права распоряжаться своим имуществом, а его дела передаются под управление назначенного арбитражного управляющего. Вместо самостоятельного управления финансами, должник оказывается под контролем суда и может иметь ограничения в своих финансовых решениях.

Кроме того, банкротство может повлечь за собой значительные финансовые потери для должника. Во время процедуры банкротства, его имущество может быть продано на аукционах для удовлетворения требований кредиторов. Часто такая продажа происходит по ценам, ниже рыночных, что может привести к значительным убыткам для должника.

Кроме финансовых потерь, банкротство может также негативно сказаться на репутации должника. Открытая информация о финансовых проблемах и неспособности управлять своими делами может повлиять на будущие возможности для получения кредита или на репутацию как специалиста в определенной области.

Для родственников

Помимо должника, банкротство может также затронуть его родственников, особенно в случаях, когда они являются созаемщиками или поручителями по кредитным или финансовым обязательствам. В этом случае, родственники должника могут быть привлечены к ответственности за погашение задолженности.

Кроме того, банкротство может повлиять на кредитную историю родственников, особенно если они были связаны с должником через совместные кредитные счета или залоговые обеспечения. При наступлении банкротства, их кредитный рейтинг может значительно снизиться, что может затруднить будущее получение кредитов или условия их предоставления.

Важно помнить, что каждая ситуация банкротства индивидуальна, и последствия могут различаться в зависимости от конкретных обстоятельств. Поэтому перед принятием решения о банкротстве рекомендуется консультироваться с опытным юристом и провести тщательный анализ своей финансовой ситуации.

Как распознать будущего банкрота и избежать неприятностей?

В данном разделе рассмотрим важные аспекты, связанные с распознаванием потенциального банкрота и способами избежать возможных неприятностей. Умение определить риски финансового кризиса и принять необходимые меры поможет снизить вероятность банкротства.

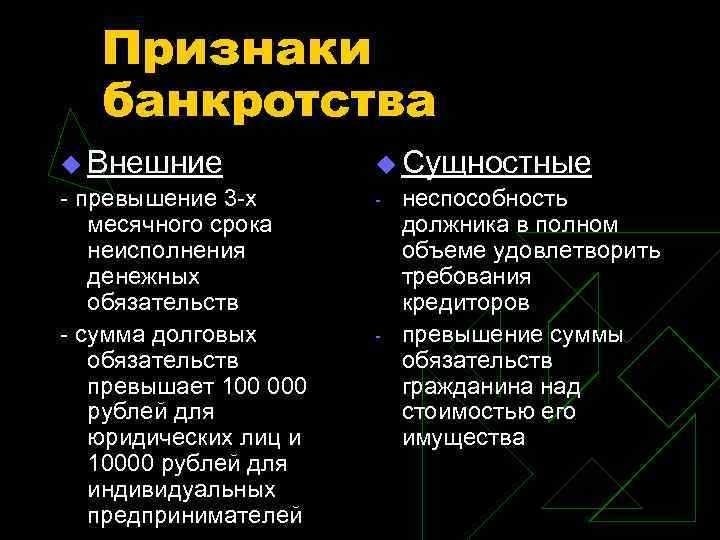

Пункт №7: Признаки банкротства физического лица по № 127-ФЗ

В соответствии с Федеральным законом № 127-ФЗ, существуют определенные признаки, которые могут указывать на финансовые трудности и возможное банкротство физического лица. Одним из таких признаков является длительное невыполнение долговых обязательств, как по кредитам, так и по другим финансовым обязательствам.

Кроме того, физическое лицо может быть признано банкротом, если оно фактически не имеет возможности удовлетворить требования кредиторов и абсолютно исчерпало все возможные способы урегулирования своих долговых обязательств.

Важно отметить, что признаки банкротства физического лица не всегда означают неизбежное банкротство. Они служат лишь вспомогательным инструментом для определения риска. В каждом конкретном случае необходимо проводить более глубокий анализ финансового положения и принимать решения на основе этих данных.

Для избежания неприятностей, связанных с возможным банкротством, рекомендуется принять ряд мер. Прежде всего, следует бережно относиться к своим финансовым обязательствам и вовремя исполнять их. Контроль за своим бюджетом и учетом доходов и расходов поможет своевременно выявить финансовые проблемы и принять меры по их решению.

Также важно внимательно изучать условия кредитных сделок и не брать на себя необоснованно большие финансовые обязательства. При наличии задолженностей следует своевременно связаться с кредиторами, чтобы обсудить возможность реструктуризации или урегулирования долга. Консультация с квалифицированным юристом также может помочь принять правильные решения в сложных финансовых ситуациях.

Признаки банкротства физического лица по № 127-ФЗ

В данном разделе мы рассмотрим признаки банкротства физического лица в соответствии с законом № 127-ФЗ. Эта информация позволит вам более четко определить факт банкротства и принять соответствующие меры.

Признаки банкротства физического лица, установленные законом № 127-ФЗ, включают следующие показатели:

| Показатель | Описание |

|---|---|

| 1 | Неплатежеспособность |

| 2 | Задолженность перед кредиторами |

| 3 | Невозможность выполнения обязательств |

| 4 | Использование кредитных средств для погашения долгов |

| 5 | Отсутствие достаточных активов для покрытия задолженности |

При наличии данных признаков физическое лицо может быть признано банкротом. В таком случае возможны различные процедуры, в том числе судебное банкротство.

Важно отметить, что признаки банкротства физического лица по № 127-ФЗ являются основополагающими для определения статуса банкрота. Они помогут вам вовремя распознать возможные проблемы и принять необходимые меры для избежания неприятностей.

Судебное банкротство: что это такое и как проходит?

В данном разделе рассматривается процесс судебного банкротства и его особенности. Судебное банкротство представляет собой юридическую процедуру, которая применяется в случае невозможности погашения задолженности физическим лицом. Оно осуществляется путем обращения к суду для признания должника банкротом и проведения соответствующей процедуры.

Процесс судебного банкротства начинается с подачи заявления в арбитражный суд. В зависимости от типа должника (физическое лицо или юридическое лицо), процедура может немного отличаться. Однако, основные этапы остаются неизменными.

После подачи заявления суд проверяет его правильность и основания для начала процесса банкротства. Если заявление удовлетворяет всем требованиям, то суд принимает решение о признании должника банкротом. Далее назначается финансовый управляющий, который будет осуществлять управление имуществом должника и его распределение среди кредиторов.

На следующем этапе проводится собрание кредиторов, на котором участники процесса обсуждают дела и устанавливают порядок взаимодействия. Финансовый управляющий представляет информацию о состоянии имущества должника и его обязательствах. Кредиторы в свою очередь могут выступать с своими требованиями.

После проведения собрания кредиторов, финансовый управляющий составляет реестр требований и принимает решение о дальнейших действиях. Он может продолжить процесс реструктуризации или приступить к продаже имущества должника с целью погашения задолженности.

В завершение процедуры судебного банкротства, финансовый управляющий составляет отчет о проведенных действиях и его представляет суду. После рассмотрения отчета и удовлетворения всех требований кредиторов, суд принимает решение о завершении процедуры банкротства.

Таким образом, судебное банкротство является специальной процедурой, которая позволяет должнику, неспособному погасить свои долги, получить защиту и возможность реструктуризации или ликвидации своей задолженности. Она проводится через арбитражный суд и включает в себя ряд этапов, начиная от подачи заявления и заканчивая рассмотрением отчета финансового управляющего и принятием решения о завершении процедуры.

Что такое банкротство и стоит ли его бояться?

Банкротство – это не просто признак финансовых трудностей, но и процедура, которая может помочь сбросить часть или все долговые обязательства. Оно предоставляет должнику возможность начать «с чистого листа» и восстановить свою финансовую стабильность. Но стоит отметить, что банкротство – это далеко не единственный выход из сложной финансовой ситуации. При некоторых обстоятельствах, есть и другие способы урегулирования долгов, их реструктуризация или переговоры с кредиторами.

Однако, в ряде случаев, когда долговая нагрузка непосильна, процедура банкротства может стать наиболее разумным и эффективным решением. Это позволит не только освободиться от финансовых обязательств, но и избежать преследования со стороны кредиторов. Важно отметить, что необходимо проявить ответственность и внимательность при решении о начале процедуры банкротства, так как она может иметь долгосрочные последствия для финансовой репутации и кредитной истории.

Таким образом, банкротство – это не конец света, а возможность для нового начала. Оно дает шанс освободиться от финансовых трудностей и вернуться к устойчивому финансовому положению. Однако, перед принятием решения о начале процедуры банкротства, необходимо тщательно взвесить все за и против, обратиться за консультацией к специалистам и изучить альтернативные варианты урегулирования долгов.

С чего начать процедуру банкротства физического лица?

Определиться с решением о банкротстве может быть сложно и непонятно, но существуют некоторые указания, которые могут помочь вам разобраться в процессе. Процедура банкротства физического лица включает в себя ряд определенных шагов, соблюдение которых поможет вам достичь желаемого результатов.

Оцените свою финансовую ситуацию

Прежде чем приступить к официальной процедуре банкротства, важно осознать свою финансовую ситуацию. Проанализируйте свои долги, активы и доходы, чтобы получить полное представление о своей финансовой обстановке. Такая оценка поможет вам определить, насколько банкротство может быть рациональным решением для вас.

Получите консультацию у юриста

Как только вы осознали необходимость пройти процедуру банкротства, рекомендуется обратиться к юристу, специализирующемуся в области финансового права. Он сможет предоставить вам подробную информацию и консультацию относительно вашего индивидуального случая. Юрист поможет вам разобраться во всех аспектах процедуры и расскажет о возможных последствиях и преимуществах.

Самостоятельное объявление о банкротстве возможно, однако, важно помнить, что процесс может быть сложным и требовать глубоких знаний и опыта. Доверие профессионалу, который будет сопровождать вас на каждом этапе, может значительно облегчить весь процесс.

Когда можно объявить себя банкротом?

Раздел №12 статьи о банкротстве физического лица через МФЦ направлен на объяснение, в каких случаях возможно объявление о своем банкротстве во внесудебной процедуре. Важно осознать, что решение о принятии такого шага должно быть обоснованным и обусловленным необходимостью решить настоящие финансовые проблемы, а также последствиями, которые могут возникнуть в дальнейшем.

Определенные ситуации

Существует ряд ситуаций, при которых можно объявить себя банкротом. Это может быть, например, невозможность удовлетворения требований кредиторов в связи с финансовыми трудностями, инвалидность, которая не позволяет работать и обеспечить достойный уровень жизни, или другие обстоятельства, которые привели к безнадежному финансовому положению. В каждом конкретном случае необходимо проанализировать собственную ситуацию и взвесить все факторы, прежде чем принять решение о банкротстве.

Важные шаги

Перед объявлением о себе банкротом, необходимо ознакомиться со всеми правилами и требованиями внесудебной процедуры банкротства через МФЦ. Для этого рекомендуется обратиться к специалистам, которые могут помочь разобраться в деталях и предоставить профессиональную консультацию. Важно также подготовить все необходимые документы и информацию, которые потребуются при подаче заявления.

Решение суда

При объявлении о себе банкротом, необходимо иметь в виду, что решение о признании банкрота будет принято судом. Суд будет анализировать представленные доказательства и сопоставлять их с требованиями закона. Важно подготовиться к судебному процессу и представить достоверную информацию о своей финансовой ситуации. В случае положительного решения суда, будет принято решение о начале внесудебной процедуры банкротства.

Объявление о себе банкротом – это серьезный шаг, который следует предпринимать только при наличии объективных причин и осознании последствий. Перед принятием такого решения необходимо провести тщательный анализ своей финансовой ситуации и проконсультироваться с юристом или финансовым специалистом. Учтите, что объявление о банкротстве может иметь значительное влияние на вашу кредитную и финансовую репутацию, поэтому рассмотрите все возможные альтернативы и последствия перед принятием окончательного решения.

Признаки банкротства для МФЦ во внесудебной процедуре

В данном разделе рассматриваются основные признаки, указывающие на факт наступления банкротства и необходимость проведения внесудебной процедуры по данному вопросу. Эти признаки позволяют Многофункциональным центрам государственных услуг (МФЦ) определить лицо, которому необходима помощь в урегулировании финансовой ситуации и предотвращении банкротства.

1. Периодические отсутствия по уплате долгов

Один из главных признаков, указывающих на возможное банкротство, заключается в периодическом непогашении долгов. Если физическое лицо регулярно сталкивается с проблемой неспособности или нежелания платить по своим обязательствам, это может свидетельствовать о его финансовых трудностях и приближении наступления банкротства.

2. Значительное снижение доходов

Еще одним признаком банкротства может быть резкое и значительное снижение доходов физического лица. Если в отчетном периоде доходы снижаются настолько, что становится невозможным расплатиться по долгам или поддерживать прежний уровень жизни, это может свидетельствовать о финансовых проблемах и наступлении банкротства.

Обращение внимания на данные признаки позволяет МФЦ предоставить своевременную помощь гражданам, находящимся в сложной финансовой ситуации, и предоставить им возможность провести внесудебную процедуру по урегулированию долгов и предотвращению банкротства. Участие МФЦ в данном процессе позволяет обеспечить удобство и доступность данной процедуры для широкого круга граждан, их быструю и качественную консультацию, а также минимизацию бюрократических процедур при обращении в суд.

Когда наступает банкротство: позиция Верховного суда

В данном разделе мы рассмотрим вопрос, связанный с моментом наступления банкротства в соответствии с позицией Верховного суда. Это важный аспект для тех, кто сталкивается с возможностью объявления себя банкротом и хочет получить более четкое представление о правовых аспектах этой процедуры.

Верховный суд подходит к вопросу определения момента наступления банкротства весьма осторожно и основывается на законодательстве и судебной практике. Согласно их толкованию, банкротство можно объявить в случае, когда физическое лицо фактически не в состоянии выполнять свои долговые обязательства перед кредиторами и подтвердить это доказательствами.

Один лишь факт наличия задолженности не является достаточным для объявления банкротства. Верховный суд придает большое значение доказательствам, которые подтверждают, что должник находится в состоянии, когда он уже не может реализовать свои активы для погашения долгов или привести свои финансы в нужное состояние. Таким образом, момент наступления банкротства определяется фактическим состоянием должника и его невозможностью продолжать регулярные платежи по долгам.

Следует отметить, что Верховный суд стремится соблюдать баланс интересов, как должника, так и его кредиторов. Важно, чтобы объявление банкротства было обоснованным и не приводило к злоупотреблениям со стороны должника, а также не наносило непоправимого ущерба правам кредиторов.

В чем разница между правом и обязанностью объявить себя банкротом?

В данном разделе мы рассмотрим вопрос о разнице между правом и обязанностью объявить себя банкротом. Это важное понятие, которое связано с финансовым кризисом и неспособностью физического лица выплачивать свои долги. Разберемся, как отличаются эти понятия и каким образом они влияют на процесс банкротства.

Право объявить себя банкротом — это возможность, предоставляемая законом, для физического лица, находящегося в неплатежеспособности, признать свое финансовое положение и начать процедуру банкротства. Это право позволяет должнику получить защиту от долгов и изменить свое финансовое положение.

Обязанность объявить себя банкротом — это юридическое требование, которое может быть наложено на физическое лицо, если оно находится в финансовом кризисе и не способно выплатить свои долги. В таком случае, должник обязан принять меры по банкротству, чтобы защитить своих кредиторов и решить свои финансовые проблемы.

Таким образом, разница между правом и обязанностью объявить себя банкротом заключается в том, что право дает физическому лицу возможность самостоятельно принять решение о начале процедуры банкротства, в то время как обязанность может быть наложена на него судом или другими юридическими органами.

Стать банкротом может быть сложным шагом для любого физического лица, и поэтому очень важно понимать разницу между правом и обязанностью объявить себя банкротом. Используя свое право, должник может самостоятельно принять решение о начале процедуры банкротства и обратиться за помощью к специалистам в данной области. Однако, если должник не выполняет свою обязанность объявить себя банкротом, он может быть привлечен к ответственности и лишен правовой защиты, которую предоставляет закон о банкротстве.

В итоге, понимание различий между правом и обязанностью объявить себя банкротом помогает должнику принять осознанное решение о своей финансовой ситуации и найти наиболее эффективный путь для решения своих проблем.