В мире, где виртуальные сделки становятся все более распространенными, возникает необходимость гарантировать безопасность своих финансовых средств. Одним из эффективных способов этого добиться является использование инновационного механизма, который помогает защитить интересы обеих сторон в сделке. Этот механизм, хотя и замаскирован под множество терминов, является неотъемлемой частью современного бизнеса.

Мы говорим о механизме, который позволяет установить доверительные отношения между сторонами договора, осуществить контроль над исполнением обязательств и предотвратить возможные финансовые риски. Концепция, лежащая в основе этого механизма, базируется на принципах прозрачности, надежности и безопасности. Использование данного механизма позволяет обеспечить стабильность и уверенность в результате сделки.

Основная идея этого механизма заключается в том, что стороны договора соглашаются передать средства, предназначенные для оплаты услуг или товаров, третьей непредвзятой стороне. Таким образом, риски мошенничества или ненадлежащего исполнения обязательств снижаются до минимума. Этот механизм является незаменимым инструментом для защиты интересов как покупателей, так и продавцов, сотрудничающих на виртуальном пространстве.

Плюсы и минусы счета эскроу

Особенности покупки в ипотеку

Покупка недвижимости в ипотеку – это ответственный и сложный процесс, который требует внимательного и детального подхода. Одним из важных аспектов во время приобретения жилья в ипотеку является использование эскроу-счета. Данный механизм позволяет обеспечить выплату денежных средств в надлежащем порядке и дает дополнительные гарантии как покупателю, так и продавцу.

Преимущества использования эскроу-счета

Одним из главных преимуществ счета эскроу является обеспечение безопасности денежных средств, которые вносятся во время оформления ипотеки. Деньги покупателя хранятся на специальном счете, контролируемом третьей стороной – независимым нотариусом или юридической фирмой. Это дает возможность минимизировать риски и обеспечивает гарантию того, что средства будут использованы только по назначению – для погашения задолженности перед продавцом.

Кроме того, эскроу-счет позволяет установить четкие условия сделки и зафиксировать их в договоре между покупателем и продавцом. Это способствует предотвращению возможных конфликтов и споров, так как все детали и обязательства сторон ясно прописаны и защищены юридически.

Недостатки использования эскроу-счета

Одним из главных недостатков счета эскроу является дополнительное финансовое бремя для покупателя. Ведь использование данного механизма предусматривает определенные комиссионные платежи за проведение сделки, а также расходы на услуги третьей стороны – нотариуса или юриста.

Кроме того, процесс открытия и ведения эскроу-счета может занять определенное время и потребовать дополнительных усилий со стороны покупателя. Необходимо следить за правильностью оформления всех документов и своевременно согласовывать действия с третьей стороной.

В целом, использование эскроу-счета при покупке недвижимости в ипотеку имеет как положительные, так и отрицательные стороны. Оно обеспечивает дополнительную безопасность для обеих сторон сделки и позволяет предотвратить возможные споры и конфликты. Однако, необходимо учитывать финансовую нагрузку и время, которые могут быть связаны с использованием данного механизма.

Особенности покупки в ипотеку

1. Выбор банка и программы ипотеки

Первым шагом при покупке в ипотеку является выбор банка, с которым вы планируете сотрудничать. Необходимо провести исследование рынка ипотечных кредитов, чтобы найти оптимальную программу и условия, подходящие под ваши финансовые возможности. Важно учитывать процентную ставку, срок кредита, необходимый первоначальный взнос и другие условия, которые могут различаться в зависимости от банка и программы.

2. Подготовка документов

Оформление ипотеки требует предоставления различных документов, подтверждающих вашу платежеспособность и право на покупку недвижимости. Обычно в список документов входят паспорт, справка о доходах, выписка из банка, договор купли-продажи и другие. Важно убедиться, что все документы заполнены корректно и своевременно предоставить их банку.

3. Оценка ипотечного залога

Перед выдачей ипотечного кредита банк проводит оценку стоимости недвижимости, которую вы собираетесь приобрести. Это позволяет банку определить максимальную сумму кредита, которую он готов выдать вам. Оценка залога может проводиться независимым экспертом и является важным шагом в процессе оформления ипотеки.

После успешного прохождения всех предыдущих этапов, необходимо заключить договор ипотеки с банком. В этом документе будут прописаны все условия кредита, включая процентную ставку, срок кредита, размер ежемесячных платежей и другие финансовые условия. Важно внимательно ознакомиться с договором и убедиться, что вы полностью понимаете все его условия.

| Преимущества покупки в ипотеку: | Недостатки покупки в ипотеку: |

|---|---|

| 1. Возможность приобретения жилья без полной суммы стоимости | 1. Необходимость выплаты процентов по кредиту |

| 2. Распределение платежей на длительный период времени | 2. Риски связанные с потерей работы или снижением дохода |

| 3. Возможность улучшения кредитной истории | 3. Ограничения и требования со стороны банка |

Осознавая особенности покупки в ипотеку, можно принять взвешенное решение о том, подходит ли данная форма финансирования для вас. Важно быть готовым к обязательствам и тщательно изучить все условия кредита перед его оформлением.

Как открыть эскроу-счет без ипотеки в несколько шагов

В данном разделе мы рассмотрим процедуру открытия эскроу-счета, которая не требует использования ипотеки. Открытие такого счета поможет вам обеспечить безопасность и надежность ваших финансовых средств при сделках, связанных с недвижимостью.

Шаг 1: Выбор надежного брокера.

Первым и самым важным шагом является выбор надежного брокера, специализирующегося на открытии эскроу-счетов. Это должна быть компания с безупречной репутацией и большим опытом работы. Последнее позволит вам быть уверенным в качестве и профессионализме предоставляемых услуг.

Шаг 2: Подписание договора.

После выбора брокера, вам необходимо подписать договор на открытие эскроу-счета. В договоре будет указана информация о сторонах сделки, сумма средств, которую вы планируете депонировать, а также условия и сроки использования счета.

Шаг 3: Перевод средств на эскроу-счет.

После подписания договора вы должны будете перевести депонируемые средства на эскроу-счет. Брокер предоставит вам информацию о необходимых реквизитах и способах перевода. При этом, важно учесть, что сумма средств должна быть достаточной для покрытия затрат, связанных с сделкой.

Шаг 4: Контроль распоряжения средствами.

Когда средства поступят на эскроу-счет, брокер будет осуществлять контроль за их распоряжением. Все операции с счетом будут проходить только по вашему согласию, что обеспечивает безопасность и надежность финансовых средств.

Шаг 5: Завершение сделки и расчеты.

По завершению сделки, когда все условия согласованы и выполнены, брокер проведет расчеты и закроет эскроу-счет. Вы получите все необходимые документы и подтверждения о проведенной транзакции.

Таким образом, открытие эскроу-счета без использования ипотеки может быть реализовано в несколько простых шагов. Этот процесс обеспечивает безопасность и надежность финансовых средств при сделках с недвижимостью, позволяя контролировать распоряжение средствами и гарантировать исполнение условий сделки.

Отличие эскроу от банковской ячейки и аккредитива

Когда речь заходит о защите интересов сторон при выполнении сделок, часто возникают вопросы о различных инструментах, таких как эскроу, банковская ячейка и аккредитив. Важно понимать, что каждый из этих инструментов имеет свои особенности и предназначение.

- Эскроу — это механизм, который создает доверительный счет, где одна из сторон (обычно третья нейтральная сторона) хранит и распределяет деньги или ценности согласно условиям договора между сторонами. В отличие от банковской ячейки и аккредитива, эскроу предоставляет дополнительные гарантии и контроль над сделкой.

- Банковская ячейка — это услуга, предлагаемая банками, которая позволяет клиентам хранить ценные предметы, документы или деньги в банке. Банковская ячейка обеспечивает безопасность и конфиденциальность, но не предоставляет дополнительных гарантий или контроля над сделкой, как это делает эскроу.

- Аккредитив — это гарантия платежа, предоставляемая банком от имени покупателя для защиты интересов продавца. В отличие от эскроу и банковской ячейки, аккредитив применяется в основном в международной торговле и предоставляет гарантию оплаты продавцу при выполнении определенных условий.

Таким образом, отличие эскроу от банковской ячейки и аккредитива заключается в том, что эскроу предоставляет дополнительные гарантии и контроль над сделкой, в то время как банковская ячейка и аккредитив обеспечивают безопасность и гарантированную оплату, но не предоставляют такого уровня контроля и гарантий, как это делает эскроу.

Коротко, что нужно знать об эскроу-счете

- Преимущества эскроу-счетов

- Недостатки эскроу-счетов

Эскроу-счеты имеют ряд преимуществ, которые делают их привлекательным инструментом для различных финансовых операций. Они обеспечивают надежность, безопасность и независимость от сторонних рисков. Использование эскроу-счетов помогает защитить интересы продавца и покупателя, обеспечивая обеим сторонам уверенность в исполнении условий сделки.

Однако, несмотря на свою эффективность, эскроу-счеты также имеют некоторые недостатки. Например, процесс открытия и поддержания счета может быть связан с определенными затратами и формальностями. Кроме того, использование эскроу-счетов может занимать дополнительное время и требовать дополнительных усилий от участников сделки.

Преимущества и недостатки эскроу-счетов

В данном разделе мы рассмотрим преимущества и недостатки использования эскроу-счетов при покупке квартиры в ипотеку. Эскроу-счет представляет собой специальный механизм, который помогает обеспечить безопасность и надежность финансовых сделок между покупателем, продавцом и банком.

Преимущества эскроу-счетов

- Защита интересов всех сторон. Эскроу-счет позволяет обеспечить защиту интересов как покупателя, так и продавца, а также банка, вовлеченного в сделку. Это обеспечивает более прозрачную и справедливую транзакцию.

- Надежность и безопасность. Эскроу-счет является надежным инструментом, который гарантирует, что деньги будут использованы только для целей, указанных в сделке. Это помогает предотвратить мошенничество и уменьшает риски для всех участников.

- Упрощение процесса покупки. Использование эскроу-счета упрощает процесс покупки квартиры в ипотеку, так как он позволяет определить условия сделки заранее и обеспечивает их выполнение в соответствии с законодательством.

- Финансовая прозрачность. Эскроу-счет обеспечивает прозрачность финансовых операций, так как все средства, связанные с покупкой, хранятся на отдельном счете и используются только в соответствии с условиями сделки.

Недостатки эскроу-счетов

- Дополнительные расходы. Открытие и обслуживание эскроу-счета может быть связано с дополнительными расходами для сторон, участвующих в сделке. Это может повлиять на итоговую стоимость покупки и усложнить финансовую сторону сделки.

- Ограничения использования средств. Средства, помещенные на эскроу-счет, могут быть использованы только в соответствии с условиями сделки. Это может создать определенные ограничения для покупателя и продавца в распоряжении своими финансами до закрытия счета.

- Возможные задержки. В случае возникновения споров или непредвиденных обстоятельств, процесс использования средств на эскроу-счете может быть затянут, что может повлиять на сроки и условия сделки.

В целом, использование эскроу-счетов предоставляет надежный инструмент для осуществления финансовых сделок, в том числе покупки квартир в ипотеку. Однако, необходимо учитывать как преимущества, так и недостатки данного механизма, чтобы принять информированное решение и выбрать оптимальные условия сделки.

Как купить квартиру в ипотеку с использованием эскроу-счета

В этом разделе мы рассмотрим процесс приобретения квартиры в ипотеку с применением эскроу-счета. У эскроу-счета есть ряд особенностей, которые позволяют обеспечить безопасность и надежность расчетов между сторонами сделки.

Когда вы решили купить квартиру в ипотеку, одним из важных аспектов является организация финансовых расчетов. Эскроу-счет представляет собой специальный инструмент, который позволяет проводить расчеты между покупателем и продавцом с возможностью контроля за каждым этапом.

Процесс покупки квартиры в ипотеку с использованием эскроу-счета начинается после заключения договора между сторонами. Покупатель перечисляет деньги на эскроу-счет, который является специальным счетом, открытым в надежном банке или финансовой организации.

Далее, деньги на эскроу-счете хранятся до момента выполнения определенных условий, оговоренных в договоре. Например, продавцу может быть предоставлен доступ к средствам только после получения необходимых разрешений на строительство или после полной оплаты квартиры покупателем.

Расчеты со счета происходят поэтапно, в зависимости от выполнения определенных условий. Например, вначале может быть произведена частичная оплата квартиры, затем дополнительные платежи при достижении определенных этапов строительства.

Перевод денег с эскроу-счета на счет продавца происходит только после получения соответствующего разрешения или удовлетворения всех условий, предусмотренных договором. Это позволяет обеим сторонам быть уверенными в надежности проводимых расчетов и соблюдении договоренностей.

Таким образом, использование эскроу-счета при покупке квартиры в ипотеку предоставляет дополнительную защиту и контроль при осуществлении финансовых операций. Этот инструмент позволяет обеспечить обе стороны сделки четкими и безопасными условиями расчетов, а также снизить риски возможных финансовых потерь.

Как происходят расчеты

В данном разделе мы рассмотрим процесс расчетов, связанных с использованием эскроу-счета. На этом этапе осуществляется перевод денежных средств между сторонами сделки, а также учет и фиксация всех финансовых операций.

Расчеты в рамках эскроу-счета

Расчеты, осуществляемые через эскроу-счет, являются безопасными и надежными, в силу особенностей его работы. При использовании эскроу-счета, деньги сторон сделки временно хранятся на специальном счете, который контролируется независимым третьим лицом — эскроу-агентом.

Основной принцип расчетов через эскроу-счет заключается в том, что деньги сторон сделки становятся доступными только после выполнения определенных условий, предусмотренных договором. Это обеспечивает защиту интересов обеих сторон и минимизирует риски финансовых потерь.

Этапы расчетов

Процесс расчетов на эскроу-счете проходит следующим образом:

- Перевод средств на эскроу-счет. Стороны сделки переводят деньги на эскроу-счет, который открывается в банке или другой финансовой организации.

- Проверка условий. Эскроу-агент осуществляет контроль над выполнением условий, предусмотренных договором, и оценивает готовность к осуществлению расчетов.

- Осуществление расчетов. После проверки условий и достижения согласия всех сторон, эскроу-агент осуществляет перевод денег на указанные счета.

- Учет и отчетность. Весь процесс расчетов ведется с полным учетом и документальной подтверждаемости, что гарантирует прозрачность и контроль над финансовыми операциями.

Таким образом, использование эскроу-счета позволяет обеспечить безопасность и надежность расчетов, отсутствие риска финансовых потерь и обеспечение взаимного доверия сторон сделки.

Можно ли забрать деньги с эскроу-счета?

В большинстве случаев, условия эскроу-счета предусматривают, что деньги, находящиеся на счете, могут быть освобождены только после выполнения определенных условий. Такие условия могут включать успешное завершение сделки, достижение определенного этапа проекта, получение необходимых разрешительных документов и т.д. Все это направлено на обеспечение безопасности и защиты интересов всех участников сделки.

При оформлении ипотеки с использованием эскроу-счета процесс освобождения денег может происходить поэтапно. Например, определенная сумма может быть освобождена для оплаты первоначального взноса или покупки материалов для строительства. Дальнейшие выплаты могут осуществляться по мере выполнения этапов строительства или в соответствии с графиком выплат, установленным в договоре.

Важно отметить, что доступ к средствам на эскроу-счете может быть предоставлен только в соответствии с условиями договора и с согласия всех участников сделки. Это гарантирует, что деньги не будут выведены до выполнения всех необходимых требований и соблюдения законодательства.

В целом, эскроу-счет – это надежный инструмент, который обеспечивает безопасность денежных средств и защищает интересы всех сторон сделки. В то же время, процесс освобождения денег с эскроу-счета может занимать определенное время и требовать выполнения определенных условий. Поэтому, перед выбором использования эскроу-счета, необходимо внимательно ознакомиться с его условиями и обсудить их с участниками сделки.

Как работает эскроу-счет при оформлении ипотеки?

Когда ипотечный кредитор одобряет заемщика и соглашается предоставить ему ипотеку, они заключают договор, в котором определяются все условия кредита, включая сумму кредита, процентную ставку и срок кредита. В договоре также указывается, что должны быть созданы условия для открытия эскроу-счета.

Заемщик вносит определенную сумму на эскроу-счет, которая является залогом для кредитора. Банк контролирует этот счет и имеет право использовать деньги на нем в случае, если заемщик нарушает условия договора. В то же время, заемщик может быть уверен, что его деньги будут использованы только для погашения задолженности по ипотеке, и выплаты будут происходить в согласованные сроки. Это обеспечивает защиту интересов заемщика и уменьшает риск для него.

Как только заемщик выплачивает все задолженности по ипотеке, эскроу-счет закрывается. В этот момент банк возвращает все деньги, оставшиеся на счете заемщику. Если же заемщик нарушает условия договора или не выполняет свои финансовые обязательства, банк может использовать деньги с эскроу-счета для погашения задолженности.

Таким образом, эскроу-счет при оформлении ипотеки является важным инструментом для обоих участников сделки. Он обеспечивает надежность и безопасность в процессе взаимодействия между заемщиком и кредитором, позволяя установить доверительные отношения и обеспечить финансовую стабильность в течение всего периода ипотечного кредитования.

Когда списываются деньги и закрывается эскроу‑счет?

Существует ряд сценариев, когда возникает необходимость в списании средств с эскроу-счета. Например, в случае приобретения недвижимости с использованием ипотеки, средства могут быть списаны после успешного прохождения всех этапов процесса оформления ипотеки, включая подписание всех необходимых документов и получение согласования от всех заинтересованных сторон.

Кроме того, списание средств может происходить при заключении сделок, связанных с недвижимостью, таких как покупка, продажа или аренда. В таких случаях, деньги будут списаны после достижения соглашения между покупателем и продавцом по цене и условиям сделки.

Важно отметить, что закрытие эскроу-счета происходит после полного выполнения всех условий сделки и получения подтверждения от всех участников. Только после этого счет будет закрыт, и средства будут переведены на соответствующие счета продавца, застройщика или других заинтересованных сторон.

Таким образом, эскроу-счет является гарантией для всех участников сделки, что деньги будут разумно списаны и переведены только после выполнения всех условий и получения необходимого согласования. Это позволяет избежать возможных споров и конфликтов, обеспечивая прозрачность и надежность процесса.

Чем эскроу отличается от аккредитива?

В данном разделе мы рассмотрим основные отличия между эскроу и аккредитивом. Эти два понятия имеют сходство в том, что оба используются в коммерческих сделках для обеспечения надежности и безопасности, однако есть важные различия, которые важно учитывать.

- Функция: Аккредитив применяется в основном в международной торговле и является обязательством банка покупателя выплатить продавцу сумму денег при определенных условиях. С другой стороны, эскроу используется в различных коммерческих сделках, включая покупку недвижимости, и служит для блокировки и безопасного хранения средств до наступления определенных условий.

- Участники: В аккредитиве участвуют три стороны — банк покупателя, банк продавца и продавец. Банк покупателя выступает в качестве гаранта платежа, проверяет выполнение условий и выплачивает деньги продавцу. В случае эскроу ведутся отношения между покупателем, продавцом и третьей стороной — эскроу-агентом, который контролирует и управляет счетом.

- Условия: В аккредитиве сумма денег выделяется продавцу только после выполнения всех условий, установленных в документе. В эскроу сумма блокируется на счете и освобождается только по достижении согласованных условий, например, после подписания договора купли-продажи или получения необходимых разрешений.

- Контроль: В аккредитиве контроль за соблюдением условий осуществляется банком, который участвует в сделке. В случае эскроу, эскроу-агент следит за исполнением условий и осуществляет выплаты в соответствии с соглашением.

- Область применения: Аккредитивы широко используются во внешнеэкономической деятельности и международной торговле. Эскроу применяется не только в коммерческих сделках, но и в сфере недвижимости, финансировании проектов и т.д.

Что произойдет, если обанкротится банк

В данном разделе мы рассмотрим возможные последствия, которые могут наступить в случае обанкротления финансовой организации, с которой связан эскроу счет.

Когда финансовая организация обанкротится, возникает вопрос о судьбе денег, находящихся на эскроу счете клиентов. Ведь эти деньги были заключены в специальном договоре, согласно которому они должны были быть использованы в определенных целях.

| Возможные сценарии при обанкротстве банка | Описание |

|---|---|

| Возврат денег клиентам | При обанкротстве банка, возможен возврат денежных средств, находящихся на эскроу счете, клиентам в полном объеме. Однако это зависит от решения суда и наличия активов у банка для компенсации убытков. |

| Передача счета другому банку | Если обанкротившийся банк имеет возможность передать эскроу счет другому финансовому учреждению, то деньги клиентов могут быть переведены на новый счет без каких-либо потерь. |

| Ликвидация эскроу счета | В некоторых случаях, при обанкротстве банка, может быть принято решение о ликвидации эскроу счета и распределении денежных средств между кредиторами в соответствии с их требованиями. |

Важно отметить, что конкретные действия в случае обанкротства финансовой организации могут зависеть от множества факторов, включая законодательство, соглашения между сторонами и решения суда. Поэтому важно тщательно изучать условия эскроу счета и консультироваться с юристами и финансовыми специалистами, чтобы быть осведомленным о возможных рисках и способах защиты своих интересов.

Что происходит с эскроу-счетом при банкротстве застройщика?

При обсуждении эскроу-счета, стоит обратить внимание на важный вопрос: что произойдет с этим счетом, если застройщик обанкротится? Какова судьба средств на эскроу-счете, находящихся под контролем третьей стороны?

В случае банкротства застройщика, эскроу-счет играет роль важного инструмента для защиты интересов покупателей. Благодаря механизму эскроу, средства, пополняющие этот счет, остаются недоступными для застройщика, что гарантирует, что эти деньги будут использованы только в соответствии с договором.

Однако, при банкротстве застройщика возможны различные сценарии. Возможно, застройщик найдет способ продолжить строительство и выполнить свои обязательства перед покупателями. В этом случае, средства с эскроу-счета могут быть использованы для продолжения работы.

Однако, если застройщик не способен выполнить свои обязательства и официально объявляется банкротом, средства на эскроу-счете могут использоваться для возврата денег покупателям. В такой ситуации, третья сторона, управляющая эскроу-счетом, будет обеспечивать перевод средств покупателям, чтобы компенсировать потерю.

Важно отметить, что эскроу-счет не гарантирует полное возмещение потерь в случае банкротства застройщика. Но он предоставляет возможность покупателям получить обратно часть своих инвестиций и минимизировать убытки.

Таким образом, эскроу-счет является эффективным инструментом для защиты интересов покупателей в случае банкротства застройщика. Он обеспечивает контроль над средствами, предоставляя покупателям возможность получить обратно часть своих вложений, когда застройщик не в состоянии выполнить свои обязательства.

Что такое эскроу счет, для чего его используют?

Эскроу-счет представляет собой механизм, который обеспечивает защиту интересов всех сторон сделки, включая покупателей, продавцов и банки. На эскроу-счет перечисляются деньги, предназначенные для приобретения недвижимости в ипотеку, и эти деньги хранятся на специальном счете до выполнения всех условий сделки.

Эскроу-счет используется для обеспечения прозрачности и уверенности в процессе оформления ипотеки. Он позволяет контролировать движение денежных средств, обеспечивает доверие между сторонами сделки и защищает их интересы в случае непредвиденных обстоятельств.

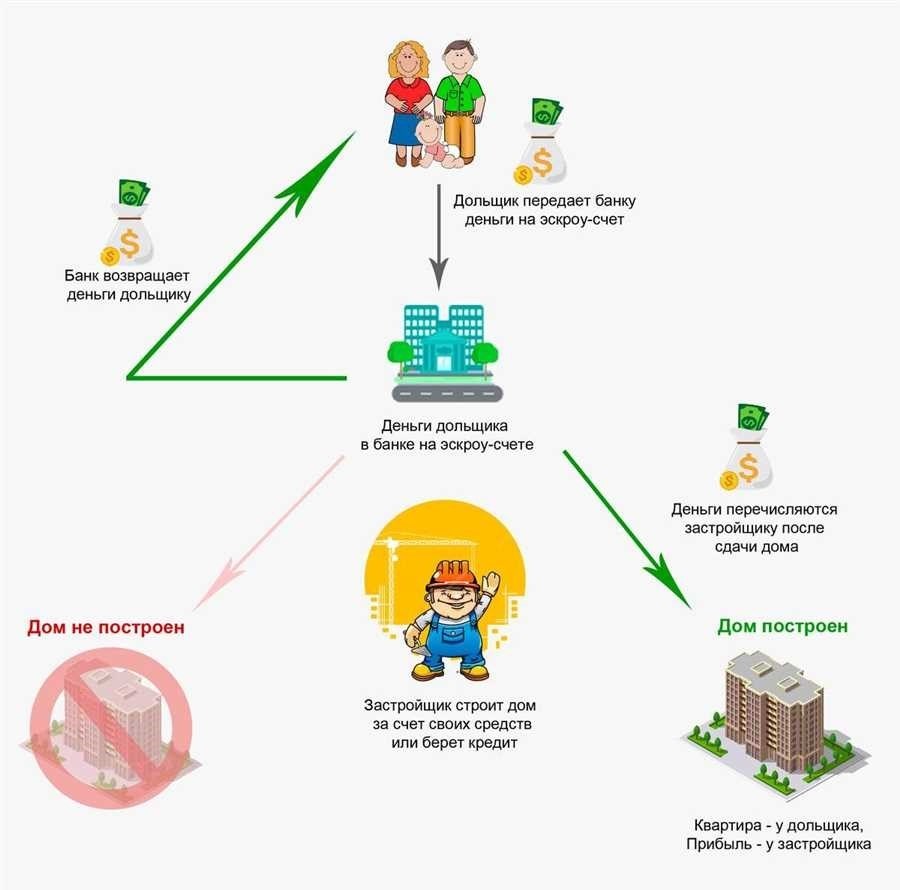

При оформлении ипотеки эскроу-счет работает следующим образом: покупатель перечисляет деньги на специальный счет, а застройщик получает доступ к этим средствам только после выполнения определенных условий, например, после завершения строительства или получения разрешения на ввод объекта в эксплуатацию. Таким образом, эскроу-счет обеспечивает защиту покупателя, и он может быть уверен в том, что его средства будут использованы только в соответствии с условиями сделки.

Где можно открыть счет

В данном разделе мы рассмотрим возможные места, где вы можете открыть эскроу-счет для оформления ипотеки. На сегодняшний день существует несколько вариантов, которые могут быть доступны вам.

Один из вариантов — это открытие счета в коммерческом банке. Многие банки предлагают подобные услуги и имеют соответствующие отделы, специализирующиеся на сопровождении ипотечных сделок. Вы можете обратиться в банк, с которым вы уже сотрудничаете, или изучить предложения разных банков и выбрать наиболее выгодное и удобное для вас.

Еще один вариант — это открытие счета в независимой нотариальной конторе или специализированной компании, которые занимаются оказанием услуг по сопровождению ипотечных сделок. Такие организации имеют опыт работы с эскроу-счетами и гарантируют надежное хранение ваших денежных средств. При этом, они могут обеспечить независимость от банка и уровень конфиденциальности, что может быть важно для некоторых клиентов.

Также существуют онлайн-платформы, специализирующиеся на предоставлении услуг по открытию эскроу-счетов. Это удобный вариант для тех, кто предпочитает сэкономить время и осуществить все действия удаленно. Вам достаточно зарегистрироваться на платформе, следовать инструкциям и предоставить необходимые документы. Однако, перед использованием таких платформ, рекомендуется провести исследование рынка и проверить их репутацию.

Выбор места для открытия эскроу-счета зависит от ваших предпочтений, потребностей и уровня доверия к конкретному участнику рынка. Важно учесть репутацию организации, условия предоставления услуг, комиссии и другие факторы, чтобы сделать правильный выбор.