Важный аспект урегулирования финансовых обязательств компаний в рамках банкротства – это понимание сути и последствий текущих платежей, которые возникают в процессе юридической процедуры. Такие платежи, строго регламентируемые законодательством, по своей сути выражают себя через перечень действий, обязанных субъектами, включая само юридическое лицо, его кредиторов и органы управления.

Правильное управление текущими платежами является стратегическим приоритетом во время банкротства, так как неправильное принятие решений может существенно повлиять на исход финансовой процедуры. Поэтому важно обратить внимание на множество нюансов, связанных с платежами и понять влияние таких факторов, как приоритетность требований кредиторов, отношения между дебитором и кредитором, а также возможные последствия для кредиторов в случае нарушения установленных процедур.

Важно подчеркнуть, что эффективное регулирование текущих платежей является неотъемлемой частью процесса финансовой реорганизации и банкротства юридического лица. Поэтому владение соответствующими знаниями и навыками в этой области становится ключевым фактором для успешной реализации процедур, связанных с юридическим банкротством. Только общая картина платежей и тщательный анализ могут обеспечить грамотное принятие решений и минимизацию возможных рисков для всех заинтересованных сторон.

Какие требования могут быть текущими — примеры

В процессе банкротства юридического лица возникает необходимость удовлетворения определенных требований, которые называются текущими. Они представляют собой финансовые обязательства, возникшие до начала процедуры банкротства и требующие взыскания в ходе конкурсного производства.

Текущими требованиями могут являться различные виды задолженностей, включая долги перед кредиторами, поставщиками, работниками и налоговыми органами. Важно отметить, что текущие требования могут иметь различный характер и возникать из разных областей деятельности юридического лица.

Примеры текущих требований могут включать следующее:

| Вид требования | Пример |

|---|---|

| Задолженность перед кредиторами | Оплата кредитного долга по заемному договору с банком |

| Задолженность перед поставщиками | Оплата за поставленные товары или услуги |

| Задолженность перед работниками | Выплата заработной платы, премий или компенсаций |

| Задолженность перед налоговыми органами | Уплата налогов, сборов и других обязательных платежей |

При рассмотрении текущих требований в конкурсном производстве, оно может быть возложено на банк в качестве обязанности по их взысканию. Банк выступает как посредник между кредиторами и должником, осуществляя процесс сбора, учета и распределения текущих платежей.

Однако, для эффективного взыскания текущих требований необходимо обратиться в ГК БКФ, предоставляющий профессиональные услуги по конкурсному производству. Здесь с опытом и профессионализмом решат все вопросы, связанные с взысканием текущих платежей.

Итак, текущие требования в процессе банкротства юридического лица представляют собой финансовые обязательства, которые могут быть предъявлены различными кредиторами. Примерами текущих требований могут служить задолженности перед кредиторами, поставщиками, работниками и налоговыми органами. Взыскание текущих платежей в ходе конкурсного производства производится через банк или специализированную организацию, такую как ГК БКФ.

Взыскание текущих платежей в конкурсном производстве – обращение в банк

Банк в данном контексте выступает в качестве организации, осуществляющей процедуру взыскания текущих платежей. Он является посредником между должником и кредитором, обеспечивая исполнение обязательств по текущим платежам юридического лица, находящегося в процессе банкротства.

В банкротстве юридического лица текущие платежи играют важную роль, так как они относятся к обязательствам, возникшим после вступления процедуры банкротства в силу. Они могут включать такие платежи, как оплата за поставленные товары или услуги, арендная плата, заработная плата работникам и другие долговые обязательства юридического лица.

Взыскание текущих платежей через банк позволяет эффективно контролировать и обеспечивать их возврат. Банк имеет возможность списывать средства с банковских счетов должника для погашения текущих платежей, а также осуществлять контроль за достаточностью средств на счетах и предупреждать задержки в их погашении. Также он может осуществлять переводы средств на счеты кредиторов в случае недостатка денежных средств.

В общем, взыскание текущих платежей в конкурсном производстве через обращение в банк позволяет эффективно управлять финансовыми потоками и обеспечивать исполнение обязательств в рамках процедуры банкротства. Банк играет важную роль в данном процессе, обеспечивая контроль и перечисление денежных средств между должником и кредиторами.

Что такое текущие платежи в деле о банкротстве

Роль текущих платежей

Текущие платежи выполняют несколько важных функций в процессе банкротства. Во-первых, они направлены на обеспечение бесперебойного функционирования предприятия или организации в период банкротства. Это позволяет сохранить рабочие места и минимизировать негативные последствия для сотрудников.

Во-вторых, текущие платежи способствуют урегулированию обязательств перед кредиторами. Они позволяют погасить задолженности, возникающие в ходе процесса банкротства, в том числе поставщикам, банкам и другим кредиторам. Таким образом, текущие платежи способствуют восстановлению доверия кредиторов и созданию условий для последующей финансовой реабилитации организации.

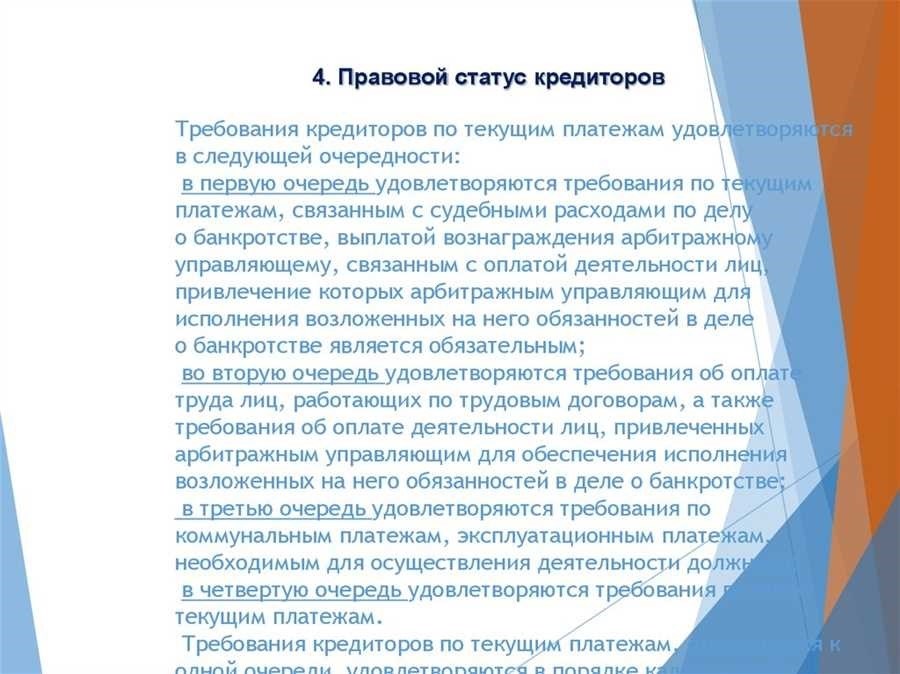

Очередность погашения текущих платежей

Очередность погашения текущих платежей определяется законодательством и регламентируется соответствующими нормами и правилами. Обычно, текущие платежи распределяются в следующей последовательности:

| № | Категория кредиторов | Очередность погашения |

|---|---|---|

| 1 | Работники предприятия | В первую очередь |

| 2 | Поставщики товаров или услуг | Во вторую очередь |

| 3 | Банки-кредиторы | В третью очередь |

| 4 | Прочие кредиторы | В последнюю очередь |

Следует отметить, что очередность погашения текущих платежей может быть изменена судом или в рамках утвержденного плана реструктуризации. Это происходит в случае, если существует необходимость в приоритетном удовлетворении определенных категорий кредиторов, например, для обеспечения работоспособности предприятия или сохранения ключевых поставщиков.

Таким образом, текущие платежи являются важным инструментом в процессе банкротства юридического лица, позволяя поддерживать функционирование организации, урегулировать обязательства и восстановить доверие кредиторов. Соблюдение очередности погашения текущих платежей является ключевым аспектом успешного прохождения процесса банкротства и дальнейшей финансовой реабилитации.

Очередность погашения текущих платежей

В ходе процедуры банкротства юридического лица возникает необходимость определить очередность погашения текущих обязательств. При этом, важно учитывать, что текущие обязательства могут быть разных типов, такие как оплата за электроэнергию, коммунальные услуги, услуги по содержанию и ремонту имущества и другие.

Главной задачей при определении очередности погашения текущих платежей является обеспечение справедливого распределения средств между кредиторами. Однако, для того чтобы правомерно выбрать порядок погашения, необходимо учитывать ряд факторов, таких как размер задолженности, важность услуги для непрерывности деятельности предприятия, а также законодательство и нормативные акты, регулирующие процедуру банкротства.

Преимущества обращения в ГК БКФ при определении очередности погашения текущих платежей ощутимы. ГК БКФ – это государственное учреждение, занимающееся вопросами банкротства и охраны прав кредиторов. Сотрудники ГК БКФ обладают профессиональными знаниями и опытом в области банкротства, что позволяет им компетентно определить порядок погашения текущих платежей в соответствии с действующим законодательством и интересами сторон.

- ГК БКФ осуществляет анализ финансового положения предприятия, представляет интересы кредиторов исключительно в рамках законодательства, что обеспечивает объективность решений;

- Сотрудники ГК БКФ имеют доступ к специализированным базам данных, которые позволяют провести обширный анализ хозяйственной деятельности предприятия и выявить все текущие обязательства;

- ГК БКФ занимается проверкой правильности составления и подачи требований кредиторов, что помогает исключить ошибки и претензии по поводу очередности погашения;

- Работа в ГК БКФ является гарантией компетентности и надежности при определении очередности погашения текущих платежей в рамках банкротства.

Таким образом, обращение в ГК БКФ обеспечивает справедливое распределение средств между кредиторами и защиту интересов всех сторон в ходе процедуры банкротства, в том числе при определении очередности погашения текущих платежей. Компетентность и опыт сотрудников ГК БКФ являются гарантией качественного и законного разрешения данного вопроса, что способствует достижению наилучших результатов для всех участников банкротства.

Преимущества обращения в ГК БКФ

Первое преимущество обращения в ГК БКФ – это профессионализм и опытность сотрудников организации. Благодаря своему многолетнему опыту, эксперты ГК БКФ имеют глубокие знания и навыки в области банкротства и требований текущих платежей, что позволяет им эффективно решать возникшие проблемы и спорные вопросы, связанные с взысканием текущих платежей.

Профессиональное обслуживание и индивидуальный подход

Второе преимущество – профессиональное обслуживание и индивидуальный подход к каждому клиенту. В ГК БКФ уделяется внимание каждой детали и особенности дела, позволяя клиентам получить высококачественные услуги и результаты. Каждое обращение рассматривается отдельно, с учетом уникальных обстоятельств, что способствует наиболее эффективному решению возникших проблем.

Третье преимущество – это широкий спектр услуг, предоставляемых ГК БКФ. От простых консультаций и составления документов до представления клиента в суде, ГК БКФ оказывает полный спектр услуг, необходимых для успешного взыскания текущих платежей. Организация обладает профессиональным юридическим отделом с опытными адвокатами, что позволяет клиентам быть уверенными в качестве и достоверности предоставляемых услуг.

Конфиденциальность и надежность

Четвертое преимущество – это конфиденциальность и надежность. ГК БКФ гарантирует полную конфиденциальность всех предоставляемых данных и информации клиента. Организация строго соблюдает законодательство, связанное с защитой персональных данных, и обеспечивает надежность и безопасность всей информации, которую ей доверяют клиенты.

Каждое обращение в ГК БКФ – это возможность получить профессиональную помощь в взыскании текущих платежей и обжаловании отказа или бездействия судебного пристава-исполнителя. Благодаря высокому уровню профессионализма, индивидуальному подходу и надежности, ГК БКФ предоставляет клиентам возможность успешного решения сложных ситуаций, связанных с банкротством юридического лица.

Обжалование отказа (бездействия) судебного пристава-исполнителя по взысканию текущего платежа

В процессе конкурсного производства, юридические лица, находящиеся в стадии банкротства, сталкиваются с рядом сложностей и проблем, связанных с взысканием текущих платежей. Одной из таких проблем может быть отказ или бездействие судебного пристава-исполнителя при выполнении процедур взыскания текущего платежа.

Обжалование отказа (бездействия) судебного пристава-исполнителя является важным инструментом защиты интересов юридического лица в процессе банкротства. Когда судебный пристав-исполнитель не выполняет свои обязанности по взысканию текущего платежа или мотивирует свое решение отказом, юридическое лицо имеет право обратиться в суд с возражением против таких действий.

Обжалование отказа (бездействия) судебного пристава-исполнителя предполагает представление в суде соответствующих доказательств и аргументов, которые могут подтвердить неправомерность действий или бездействия судебного пристава. Важно иметь в виду, что обжалование должно быть основано на юридических основаниях и процедурных нормах, предусмотренных законодательством.

В случае положительного решения суда, юридическому лицу может быть предоставлено право на осуществление необходимых действий для взыскания текущего платежа, а также на возмещение понесенных убытков в связи с бездействием судебного пристава-исполнителя.

Для успешного обжалования отказа (бездействия) судебного пристава-исполнителя необходимо грамотно подготовить соответствующую документацию и аргументацию, сослаться на применимые нормы закона, а также предоставить достаточные и убедительные доказательства в поддержку своих требований.

| Преимущества обжалования | Зачем это нужно? |

|---|---|

| 1. Возможность защиты прав и интересов юридического лица | 1. Предотвращение неправомерных действий или бездействия судебного пристава-исполнителя |

| 2. Предоставление возможности для взыскания текущего платежа | 2. Восстановление финансовой устойчивости юридического лица |

| 3. Возможность возмещения убытков, понесенных в результате бездействия судебного пристава-исполнителя | 3. Компенсация потерь и восстановление финансового положения юридического лица |

Обжалование отказа (бездействия) судебного пристава-исполнителя является важной процедурой для защиты интересов юридического лица в процессе банкротства. Правильная подготовка и представление обоснованных аргументов и документов могут помочь в успешном взыскании текущего платежа и восстановлении финансовой устойчивости компании.

Полномочия судебного пристава-исполнителя в ходе конкурсного производства

В рамках конкурсного производства, судебный пристав-исполнитель обладает рядом важных полномочий. Он отвечает за осуществление взыскания текущих требований в отношении должников, которые подлежат оплате во время процедуры банкротства. Важно понимать, что эти требования отличаются от реестровых и имеют особое значение для всех заинтересованных сторон.

Один из основных инструментов, которым обладает судебный пристав-исполнитель, является обращение в банк с целью взыскания текущих платежей. В таком случае, пристав-исполнитель может запросить информацию о наличии средств на банковских счетах должника и приступить к их конфискации в рамках исполнительного производства.

Важно отметить, что решение о конфискации средств может быть принято только на основании судебного решения или требования кредитора. Судебный пристав-исполнитель не имеет права самостоятельно принимать такие решения, что обеспечивает соблюдение законности процесса и защиту прав должника.

Еще одним из важных полномочий судебного пристава-исполнителя является возможность обжалования отказа или бездействия судебного пристава-исполнителя в отношении взыскания текущих платежей. Если должник считает, что его права были нарушены в процессе взыскания, он может обратиться в соответствующие органы или суд для оспаривания принятого решения.

Кроме того, судебный пристав-исполнитель имеет возможность проводить проверки и расследования в отношении должника с целью выявления скрытого имущества или действий, направленных на уклонение от исполнения текущих требований. Это позволяет защитить интересы кредиторов и обеспечить справедливость процесса банкротства.

| Полномочия судебного пристава-исполнителя: |

|---|

| 1. Взыскание текущих платежей через обращение в банк. |

| 2. Обжалование отказа или бездействия судебного пристава-исполнителя. |

| 3. Проведение проверок и расследований в отношении должника. |

Знание полномочий судебного пристава-исполнителя в ходе конкурсного производства позволяет участникам процесса эффективно защищать свои интересы и обеспечить справедливость в рамках процедуры банкротства.

Отличие текущих платежей от реестровых

Текущие платежи — это обязательства, которые возникают у юридического лица в процессе его нормального функционирования. Они относятся к регулярным расходам, которые должны быть погашены в определенные сроки. Такие платежи могут включать оплату аренды помещений, услуг связи, коммунальные платежи, зарплаты сотрудников и другие подобные регулярные затраты компании. Их невыплата может привести к прекращению деятельности и дальнейшему ухудшению финансового положения юридического лица.

С другой стороны, реестровые требования — это долги, зарегистрированные в реестре требований кредиторов. Они включают задолженности по кредитам, долгам перед поставщиками, а также требования работников компании за неуплаченные заработные платы и прочие обязательства. Реестровые требования обычно возникают до начала процесса банкротства, и их сумма может быть значительной.

Отличие текущих платежей от реестровых заключается в их приоритете и способе погашения. Текущие платежи имеют более высокий приоритет и должны быть выплачены в первую очередь, чтобы обеспечить бесперебойное функционирование предприятия. Реестровые требования, хотя и не менее значимы, могут быть погашены в последующем, после урегулирования текущих обязательств.

Законодательство определяет порядок их погашения и предоставляет правила, которыми должны руководствоваться юридические лица при урегулировании своих финансовых обязательств в процессе банкротства.

Текущие платежи в законодательстве

Раздел законодательства, описывающий механизмы урегулирования финансовых обязательств во время процесса банкротства юридического лица, включает в себя положения о текущих платежах. Эти платежи имеют особую роль в конкурсном производстве, так как они приоритетно удовлетворяются и считаются первыми в списке требований, подлежащих погашению.

Значение текущих платежей

Текущие платежи в законодательстве определяются как обязательные суммы, которые должен оплатить должник в процессе банкротства. Они включают, например, зарплату работникам, выплаты по алиментам, налоги и другие регулярные платежи. Отличительной особенностью текущих платежей является их приоритетное положение по отношению к другим требованиям. Это означает, что текущие платежи должны быть погашены в первую очередь перед распределением средств между другими кредиторами.

Определение реестровых и текущих требований

Определение, является ли требование реестровым или текущим, имеет важное значение в процессе банкротства. Реестровые требования относятся к суммам, которые фиксируются в установленном порядке в реестре кредиторов и утверждаются судом. Текущие требования, как уже было сказано, относятся к обязательным платежам, которые возникают после начала процедуры банкротства. Различия между этими двумя видами требований касаются не только времени возникновения, но и приоритета погашения и порядка участия в конкурсном производстве.

Текущие платежи и законодательство

Законодательство, регулирующее текущие платежи, содержит нормы, определяющие права и обязанности должника, кредиторов и органов исполнительной власти. Оно также устанавливает процедуры взыскания текущих платежей, особенности их распределения и обеспечивает защиту прав и интересов кредиторов и должника. Законодательные акты также предусматривают возможность обжалования решений и действий судебного пристава-исполнителя по взысканию текущих платежей.

| Содержание законодательства | Значение |

|---|---|

| Определение текущих платежей | Описание обязательных сумм, подлежащих погашению в первую очередь |

| Регулирование прав и обязанностей | Установление норм и процедур взыскания и распределения текущих платежей |

| Защита прав и интересов кредиторов и должника | Обеспечение справедливого участия всех сторон в конкурсном производстве |

| Возможность обжалования решений и действий | Предоставление права на защиту и контроль в процессе взыскания текущих платежей |

Реестровое или текущее требование: как определить?

Реестровые требования относятся к категории долгов, которые возникли до начала процедуры банкротства и были зарегистрированы в реестре требований кредиторов. Они обычно относятся к основному долгу и включают суммы кредитов, займов или долгов поставщикам. Реестровые требования признаются судом и имеют определенный порядок погашения.

Текущие требования, в свою очередь, возникают после начала процедуры банкротства и относятся к текущей деятельности юридического лица. Они могут быть связаны, например, с оплатой труда работников, рентой за арендуемое помещение, коммунальными услугами или налогами. Текущие требования необходимо правильно определить, чтобы обеспечить их приоритетность и включение в план погашения задолженности.

Определение реестровых требований

Реестровые требования являются результатом долгосрочных отношений между юридическим лицом и кредиторами, которые возникли до начала процедуры банкротства. Основными источниками реестровых требований могут быть банковские кредиты, займы у инвесторов, кредиторская задолженность перед поставщиками и подрядчиками.

Для определения реестровых требований необходимо исследование финансовой документации и учета юридического лица, включая бухгалтерские отчеты, договоры, счета и сопроводительные документы. При этом следует обратить внимание на дату возникновения требования и доказательства его обоснованности.

Определение текущих требований

Текущие требования возникают в процессе текущей деятельности юридического лица после начала процедуры банкротства. Они могут включать оплату труда сотрудников, аренду помещений, коммунальные платежи, налоги и другие обязательства.

Для определения текущих требований необходимо проанализировать финансовые отчеты, договоры и другую соответствующую документацию, которая подтверждает возникновение и суммы этих требований. Текущие требования требуют более оперативного рассмотрения и учета, так как их погашение может оказывать влияние на текущую финансовую устойчивость юридического лица.

Перечень требований во время процедуры банкротства: реестровое или текущее требование?

Текущие требования — это платежи, которые возникают после начала процесса банкротства и связаны с текущей деятельностью предприятия. Они могут быть обусловлены различными факторами, такими как выплата заработной платы сотрудникам, оплата аренды, коммунальных услуг, платежи по кредитам и долгам, а также другие текущие операционные расходы.

Отличительной особенностью текущих требований является их приоритетное погашение в ходе конкурсного производства. Это означает, что в первую очередь все текущие требования должны быть удовлетворены перед удовлетворением других категорий требований, таких как реестровые требования.

Реестровые требования, в отличие от текущих, возникают до начала процедуры банкротства. Они включают в себя задолженности перед кредиторами, взыскание долгов, а также другие требования, которые были зарегистрированы в установленном порядке. Реестровые требования учитываются при формировании кредиторской задолженности и определении очередности их погашения.

Определение требования, является ли оно текущим или реестровым, имеет важное значение при рассмотрении дела о банкротстве. Законодательство предусматривает разные правила и процедуры для удовлетворения этих категорий требований, а также устанавливает порядок их погашения.

При определении категории требования необходимо учитывать время возникновения, цель и связь с текущей деятельностью предприятия. Важно помнить, что корректное определение требования поможет эффективно управлять финансовыми ресурсами в ходе процедуры банкротства, соблюдать права кредиторов и уменьшить возможные юридические риски.