Современная динамичность и неопределенность сферы бизнеса требует от предпринимателей не только умения развиваться и приспосабливаться, но и находить инновационные методы управления своими финансами. Одной из таких методик является использование принципа «доходы минус расходы», который позволяет эффективно оптимизировать налоговые обязательства организации.

В основе этого принципа лежит идея вычитания из доходов организации всех расходов, связанных с ее деятельностью. Таким образом, предприниматели могут значительно снизить налогооблагаемую базу и, как следствие, уменьшить сумму налоговых платежей. Это позволяет сохранить большую часть средств внутри компании для ее дальнейшего развития и инвестиций.

Принцип «доходы минус расходы» позволяет предпринимателям более гибко управлять своими финансами, поскольку они имеют возможность контролировать свои расходы и сознательно выбирать стратегии увеличения прибыли. Это помогает создать долгосрочные финансовые планы и укрепить позиции компании на рынке.

Последовательность шагов при выборе

1. Определение целей и особенностей бизнеса. Первым шагом при выборе подходящего вида налогообложения является определение целей и особенностей вашего бизнеса. Необходимо четко понять, какие задачи стоит перед собой предприятие и какие требования предъявляет к себе отрасль, в которой оно действует.

2. Изучение доступных видов налогообложения. Вторым шагом является изучение всех доступных видов налогообложения, которые предусмотрены законодательством. В данном разделе мы рассмотрим различные варианты налогообложения, сосредоточиваясь на их основных характеристиках и преимуществах.

3. Оценка рисков и выгод. Третий шаг заключается в оценке рисков и выгод, связанных с каждым видом налогообложения. Необходимо проанализировать возможные финансовые и юридические риски, а также оценить потенциальные экономические выгоды, которые может принести выбранный вариант налогообложения.

4. Консультация с экспертами. Четвертый шаг включает в себя консультацию с налоговыми экспертами или юристами, специализирующимися на налоговом законодательстве. Это позволит получить профессиональное мнение и конкретные рекомендации, учитывающие особенности вашего бизнеса.

5. Принятие решения. Наконец, на последнем шаге необходимо принять решение и выбрать наиболее подходящий вариант налогообложения. Важно учесть все предыдущие этапы и принять решение, основываясь на анализе рисков и выгод, а также с учетом мнения специалистов.

В итоге, выбор оптимального вида налогообложения для вашего бизнеса требует ответственного и комплексного подхода. Последовательность шагов, описанная выше, поможет вам разобраться в различных видах налогообложения и выбрать наиболее выгодный вариант, учитывая особенности вашего предприятия.

Виды налогообложения на УСН

В данном разделе рассмотрены различные варианты налогообложения в рамках упрощенной системы налогообложения. Каждый из этих видов имеет свои особенности и предназначен для определенных категорий предпринимателей.

УСН 6% и УСН 15%. В чем разница

Первый вид налогообложения на УСН — это УСН 6%. Как следует из названия, ставка налога в данном случае составляет 6% от общей суммы доходов. Этот вариант предназначен для отдельных видов деятельности, в основном для сферы услуг.

УСН 15% — это второй вид налогообложения, который предусматривает ставку налога в размере 15% от общей суммы доходов. Этот вариант применим для других видов деятельности, в том числе для торговли и производства.

Основная разница между УСН 6% и УСН 15% заключается в ставке налога. УСН 6% может быть более выгодным для тех предпринимателей, у которых доходы не очень высокие, а расходы значительные. Такой предприниматель может значительно снизить свою налоговую нагрузку.

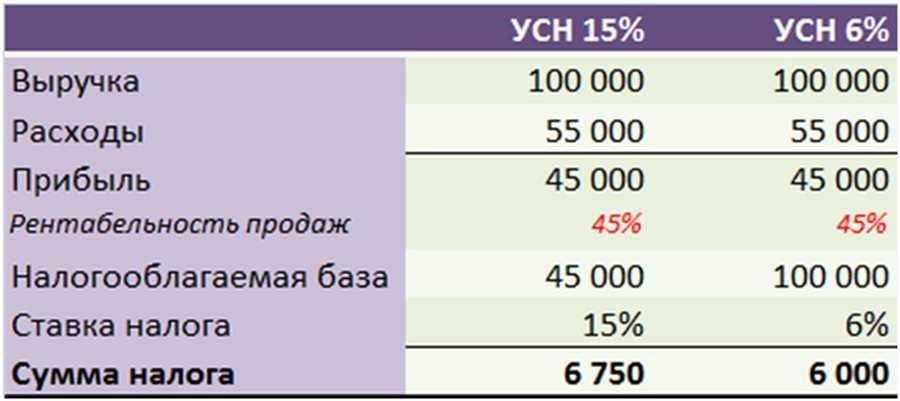

Сравнение налоговой нагрузки УСН 6% и УСН 15% на примерах

Для лучшего понимания разницы между УСН 6% и УСН 15% можно рассмотреть несколько примеров. Представим, что два предпринимателя ведут одинаковый вид деятельности, но у них разные уровни доходов и расходов.

- Предприниматель А имеет доходы в размере 500 000 рублей и расходы в размере 300 000 рублей. Если он выберет УСН 6%, то его налоговая нагрузка составит 6% от 200 000 рублей, то есть 12 000 рублей.

- Предприниматель Б имеет доходы в размере 1 000 000 рублей и расходы в размере 800 000 рублей. Если он выберет УСН 15%, то его налоговая нагрузка составит 15% от 200 000 рублей, то есть 30 000 рублей.

Как видно из примеров, предприниматель А, выбравший УСН 6%, платит меньше налогов, по сравнению с предпринимателем Б, выбравшим УСН 15%. Это объясняется тем, что в УСН 6% есть возможность учесть больше расходов и снизить налоговую базу.

Таким образом, при выборе между УСН 6% и УСН 15% необходимо учитывать уровень доходов и расходов, чтобы определить наиболее выгодный вариант для конкретной ситуации.

УСН 6% и УСН 15%. В чем разница

В данном разделе мы рассмотрим основные отличия между УСН по ставке 6% и УСН по ставке 15%. Оба вида налогообложения применяются в рамках упрощенной системы налогообложения и предоставляют определенные преимущества для предпринимателей.

Ставки налогообложения

Одним из ключевых отличий между УСН 6% и УСН 15% являются различные ставки налогообложения. УСН по ставке 6% применяется к выручке предпринимателя исходя из ежеквартального дохода. В свою очередь, УСН по ставке 15% распространяется на прибыль, рассчитываемую как разность между выручкой и расходами.

Сравнение налоговой нагрузки

Для более наглядного сравнения двух видов налогообложения проводится анализ налоговой нагрузки. Налоговая нагрузка представляет собой процентный показатель, отражающий долю налогов в общей сумме доходов. При сравнении УСН 6% и УСН 15% на примерах, можно выявить, какой вид налогообложения будет более выгодным для предпринимателя.

| Пример | УСН 6% | УСН 15% |

|---|---|---|

| Выручка | 500 000 рублей | 500 000 рублей |

| Расходы | 300 000 рублей | 300 000 рублей |

| Прибыль | 200 000 рублей | 200 000 рублей |

| Налоговая нагрузка | 6% | 15% |

| Сумма налога | 12 000 рублей | 30 000 рублей |

Как можно видеть из представленного примера, при применении УСН 6% налоговая нагрузка составляет 6%, а сумма налога составляет 12 000 рублей. В случае УСН 15%, налоговая нагрузка повышается до 15%, а сумма налога составляет 30 000 рублей. Таким образом, УСН по ставке 6% позволяет снизить налоговую нагрузку и сэкономить деньги на уплате налогов.

Сравнение налоговой нагрузки УСН 6% и УСН 15% на примерах

Данный раздел статьи предлагает анализировать и сравнивать уровень налоговой нагрузки при использовании двух различных процентных ставок в рамках упрощенной системы налогообложения. В основе анализа лежит идея определения более выгодной ставки для субъекта предпринимательства.

Для более полного обзора ситуации, рассмотрим еще один пример. Предположим, что у компании, специализирующейся на услугах кейтеринга, доходы составляют 500 000 рублей. При использовании ставки УСН 6%, налоговая нагрузка составит 30 000 рублей, тогда как при ставке УСН 15% — 75 000 рублей. Снова видим, что УСН 6% оказывается более привлекательным вариантом.

Как снизить налоговую нагрузку при применении УСН

В данном разделе мы рассмотрим возможные способы уменьшения налогов на Упрощенную систему налогообложения (УСН), которая представляет собой выгодную форму налогового регулирования для предпринимателей. Для достижения этой цели необходимо применять различные стратегии и тактики, которые помогут снизить сумму налогов, уплачиваемых по данной системе.

1. Оптимизация бизнес-процессов

Для начала следует рассмотреть возможности по оптимизации бизнес-процессов. Это включает в себя анализ всех текущих операций, выявление неэффективных и избыточных этапов, а также внесение изменений, направленных на повышение эффективности процессов и сокращение издержек. В результате более эффективное использование ресурсов позволит снизить общую сумму доходов, которая облагается налогом по упрощенной системе.

2. Минимизация неналоговых расходов

Вторым шагом является минимизация неналоговых расходов. Сюда относятся все затраты, не являющиеся объектом налогообложения. При оптимизации данных расходов, предприниматель может снизить получившийся доход, и, как следствие, налогооблагаемую базу УСН. Для достижения этой цели предпринимателю необходимо проанализировать все расходы и устранить нецелевые, избыточные или расточительные затраты.

3. Использование льгот и вычетов

Третий способ уменьшения налогов на УСН — использование льгот и вычетов, предусмотренных законодательством. Данные меры позволяют уменьшить налоговую базу путем подсчета специальных вычетов или применения некоторых налоговых льгот. Важно тщательно изучить законодательство и установить, какие из них применимы к вашей деятельности, чтобы воспользоваться этими возможностями в полной мере.

Уменьшение налогов на УСН является важной задачей для предпринимателей, которые выбирают данную форму налогообложения. Помимо представленных мер, важно также учитывать все изменения в законодательстве и консультироваться со специалистами в данной области, чтобы максимально эффективно управлять своими налоговыми обязательствами и достичь минимальной налоговой нагрузки.

УСН Доходы минус расходы

В данном разделе рассматривается один из вариантов объекта налогообложения, который позволяет предпринимателям определить свой налоговый платеж, основываясь на разнице между доходами и расходами. Этот подход позволяет сократить налоговую нагрузку и упростить процедуру уплаты налогов без необходимости использования сложных расчетов и детального учета всех доходов и расходов предприятия.

Понятие УСН Доходы минус расходы

УСН Доходы минус расходы — это форма налогообложения, которая позволяет предпринимателям уплатить налог только с полученной прибыли. Основываясь на разнице между доходами и расходами, предприниматель определяет свой налоговый платеж, что позволяет снизить налоговую нагрузку.

Для применения данной системы налогообложения не требуется возможность вести учет по данным доходам и расходам, что делает ее особенно привлекательной для малых и средних предприятий. При этом, предприниматели имеют возможность использовать различные виды налогообложения в рамках УСН Доходы минус расходы в зависимости от их потребностей и особенностей бизнеса.

Однако, перед тем как выбрать УСН Доходы минус расходы, предпринимателю следует оценить различные аспекты данной системы налогообложения и сравнить их с другими вариантами, чтобы определить, какой вариант наиболее выгоден и подходит для его бизнеса.

Варианты объекта налогообложения в рамках УСН Доходы минус расходы

Один из ключевых аспектов УСН Доходы минус расходы — это выбор объекта налогообложения. В рамках данной системы предприниматели могут выбирать различные виды объектов налогообложения, основываясь на характере своей деятельности. Такие виды объектов налогообложения, как товары, услуги, имущественные права и другие, предоставляют предпринимателям гибкость и возможность адаптировать систему налогообложения к своим нуждам.

Предпринимателям следует тщательно изучить все варианты объектов налогообложения и оценить их преимущества и недостатки, чтобы выбрать наиболее подходящий вариант для своей деятельности.

Варианты объекта налогообложения

В данном разделе рассмотрим различные варианты объекта налогообложения, которые предоставляются в рамках упрощенной системы налогообложения.

1. Оптимизация налогообложения

Одним из факторов, влияющих на выбор объекта налогообложения, является возможность оптимизации налоговой нагрузки. При выборе между УСН Доходы и УСН Доходы минус расходы необходимо внимательно проанализировать свою деятельность и определить, какой вариант позволяет минимизировать налоги без нарушения законодательства.

2. Объем деятельности и доходы

Еще одним фактором, которым необходимо руководствоваться при выборе объекта налогообложения, является объем деятельности и ожидаемый доход. Если ваш бизнес имеет высокий объем деятельности и ожидается значительный доход, то УСН Доходы может быть оптимальным вариантом. В случае, если доход составляет лишь небольшую часть от объема деятельности, то УСН Доходы минус расходы может быть более выгодным решением.

3. Структура расходов

Структура расходов также играет роль в выборе объекта налогообложения. Если ваши расходы составляют значительную долю от общей суммы доходов, то УСН Доходы минус расходы может позволить вам значительно уменьшить налоговую нагрузку. Однако, стоит учесть, что при выборе данного варианта необходимо вести документальное подтверждение всех расходов.

4. Риск контроля со стороны налоговых органов

Еще одним фактором, который следует учесть при выборе объекта налогообложения, является риск контроля со стороны налоговых органов. УСН Доходы минус расходы предоставляет больше возможностей для налоговых проверок, так как требует детального подтверждения расходов. В то же время, УСН Доходы может быть менее привлекательным для налоговых органов и предоставлять меньший риск контроля.

При выборе между УСН Доходы и УСН Доходы минус расходы необходимо учитывать вышеперечисленные факторы, а также консультироваться с профессиональными налоговыми консультантами. И только после тщательного анализа своей деятельности и оценки всех плюсов и минусов выбрать оптимальный вариант для вашего бизнеса.

Что выбрать: УСН Доходы или Доходы минус расходы

Сравнение УСН Доходы и УСН Доходы минус расходы

Основная разница между УСН Доходы и УСН Доходы минус расходы заключается в способе определения налогооблагаемой базы. В первом случае, УСН Доходы, налоговая база определяется по доходам без учета расходов. Во втором случае, УСН Доходы минус расходы, налоговая база формируется путем вычета расходов из доходов.

Сравнивая налоговую нагрузку при использовании этих двух видов налогообложения, можно отметить, что УСН Доходы обычно предпочтительнее для компаний с низкими расходами, так как налоговая база не учитывает эти расходы. В то же время, УСН Доходы минус расходы может быть более выгодным вариантом для компаний с высокими расходами, так как налоговая база уменьшается за счет учета этих расходов.

Дополнительные аргументы для оценки

Помимо разницы в налоговой базе, при выборе между УСН Доходы и УСН Доходы минус расходы следует учесть и другие факторы. Например, необходимо оценить степень учета расходов в бухгалтерии компании и возможность эффективного контроля над ними. Также важно учесть потенциальные изменения в законодательстве, которые могут повлиять на условия налогообложения и стоимость использования этих видов УСН.

| Критерии сравнения | УСН Доходы | УСН Доходы минус расходы |

|---|---|---|

| Способ определения налогооблагаемой базы | По доходам без учета расходов | Путем вычета расходов из доходов |

| Предпочтительно для компаний с низкими расходами | Да | Нет |

| Предпочтительно для компаний с высокими расходами | Нет | Да |

Итак, при выборе между УСН Доходы и УСН Доходы минус расходы необходимо учитывать особенности своей компании, уровень ее доходов и расходов, а также провести тщательный анализ этих двух видов налогообложения. Важно просчитать потенциальные налоговые платежи и оценить, какой из вариантов наиболее выгоден и эффективен для вашего бизнеса.

Дополнительные аргументы для оценки

В данном разделе мы рассмотрим факторы, которые следует учесть при оценке различных видов упрощенных систем налогообложения. Эти аргументы помогут вам выбрать наиболее подходящий вариант для вашего бизнеса.

1. Размер предприятия

Важным критерием при выборе упрощенной системы налогообложения является размер предприятия. Если ваше предприятие маленькое или среднего размера, то более выгодным решением может быть УСН 6%, так как он позволяет снизить налоговую нагрузку.

2. Степень сложности бухгалтерии

Еще одним аргументом при выборе типа упрощенной системы является сложность бухгалтерии. УСН Доходы требует меньших усилий для ведения бухгалтерии, так как вам необходимо учитывать только доходы. Однако, если ваше предприятие имеет большое количество расходов, то УСН Доходы минус расходы может быть более предпочтительным, так как вы сможете учесть эти расходы и уменьшить налогооблагаемую базу.

Учитывая эти аргументы, вы сможете принять информированное решение при выборе наиболее подходящего вида упрощенной системы налогообложения для вашего предприятия.

Виды упрощёнки

В данном разделе мы рассмотрим различные виды упрощенной системы налогообложения, которые предоставляются предпринимателям для упрощения процесса учета и уплаты налогов. Каждый вид упрощенки имеет свои особенности и применяется в зависимости от специфики деятельности предприятия.

УСН 6%

УСН 6% — это один из видов упрощенной системы налогообложения, который предоставляет предпринимателям возможность уплаты налога в размере 6% от доходов без учета расходов. Этот вид упрощенки предназначен, в основном, для малого бизнеса и индивидуальных предпринимателей.

УСН 15%

УСН 15% также является видом упрощенной системы налогообложения, но отличается от УСН 6% процентной ставкой налога. В данном случае, предприниматели уплачивают налог в размере 15% от доходов без учета расходов. УСН 15% часто используется среди средних и крупных предприятий, осуществляющих определенный вид деятельности.

Выбор между УСН 6% и УСН 15% зависит от различных факторов, таких как оборот предприятия, структура расходов, вид деятельности и т.д. Необходимо тщательно проанализировать свои возможности и особенности бизнеса перед принятием решения о выборе конкретного вида упрощенки.

Рассмотрим подробнее оба вида упрощенной системы налогообложения, сравним налоговую нагрузку на примерах и рассмотрим возможные способы уменьшения налогового бремени при использовании упрощенки. Помимо этого, мы также рассмотрим варианты объекта налогообложения и дополнительные аргументы для оценки эффективности выбранного вида упрощенки.

Что такое УСН

Принципы и особенности УСН

УСН устанавливает упрощенные правила расчета налоговой базы и ставки налога, что позволяет существенно упростить процесс налогообложения и снизить административную нагрузку на предпринимателей. Он может быть применен в различных видах деятельности, в зависимости от выбранного объекта налогообложения.

Основные особенности УСН:

- УУСН — упрощенная система налогообложения, применяемая для определенных объектов налогообложения и ограниченного перечня видов деятельности;

- УСН Доходы минус расходы — один из видов УСН, при котором налоговая база определяется как разница между доходами и расходами;

- УСН 6% и УСН 15% — две разные ставки налога, которые зависят от выбранного вида деятельности и общей суммы доходов;

- УСН позволяет снизить налоговую нагрузку и сократить количество налоговых платежей за счет упрощения расчетов;

- Выбор между УСН Доходы и УСН Доходы минус расходы зависит от специфики деятельности и желаемого уровня налоговой нагрузки;

- Для контроля и оценки эффективности применения УСН можно использовать дополнительные аргументы и инструменты анализа.

Таким образом, УСН представляет собой упрощенную систему налогообложения, которая позволяет предпринимателям и малым компаниям сократить административные затраты и облегчить процесс уплаты налогов. Выбор подходящего варианта УСН зависит от характера деятельности и желаемого уровня налоговой нагрузки.