В современной динамичной бизнес-среде, где правила и требования налогообложения постоянно меняются, налоговые декларации становятся все более сложными документами. Каждый предприниматель или организация сталкиваются с задачей правильного представления своих финансовых данных, чтобы избежать ошибок и проблем с налоговыми органами.

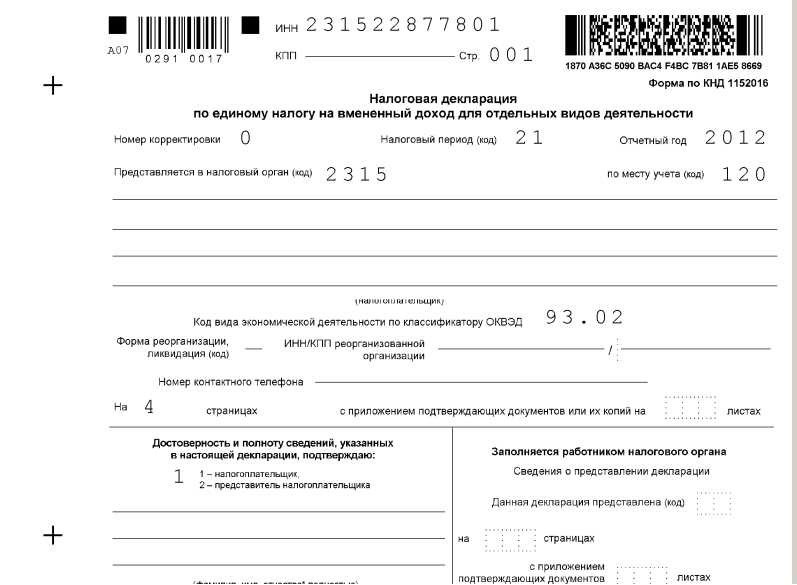

Одним из ключевых аспектов правильной подачи налоговой документации является указание правильного номера корректировки. Правильное заполнение и указание этого номера не только позволяет избежать штрафов и проблем с налоговыми органами, но и способствует более простой и легкой процедуре подачи налоговых документов.

Для многих предпринимателей и организаций важно понимать, что номер корректировки в налоговой документации — это не просто формальность, а ключевой инструмент, позволяющий упростить процедуру подачи данных и минимизировать риски возникновения ошибок. Правильное заполнение данного номера может значительно повысить эффективность работы с налоговой декларацией и предотвратить непредвиденные сложности в будущем.

Когда подавать уточненную декларацию (расчет) обязательно и как избежать штрафа

В данном разделе будет рассмотрено важное условие, которое требует от налогоплательщика обязательного подачи уточненной декларации (расчета). Правильное соблюдение этого условия предотвратит наложение штрафов и неприятных последствий.

Уточненная декларация должна быть подана в определенный срок, и несоблюдение данного срока является нарушением законодательства. Помимо того, что налогоплательщик несет ответственность за своевременную подачу декларации, просрочка может привести к дополнительным проверкам со стороны налоговых органов, что в свою очередь может вызвать дополнительные неудобства и затраты времени.

Оперативность подачи уточненки играет важную роль в осуществлении налоговых расчетов и обеспечении своевременного учета изменений в налоговых обязательствах.

Сроки подачи уточненной декларации (расчета)

Знание сроков подачи уточненной декларации является фундаментальным аспектом для налогоплательщика. Опережение или просрочка подачи уточненки может иметь негативные последствия.

Конкретные сроки подачи уточненной декларации могут зависеть от различных факторов, таких как тип декларации, категория налогового плательщика, изменения в налоговом законодательстве и другие факторы. Поэтому важно своевременно ознакомиться с требованиями и установленными сроками подачи уточненной декларации, чтобы избежать возможных штрафов и проблем с налоговыми органами.

Избегайте штрафов: соблюдайте сроки подачи

Подача уточненной декларации в установленные сроки является обязательной для налогоплательщика. Несоблюдение сроков может привести к наложению штрафов и иным негативным последствиям. Поэтому рекомендуется тщательно изучить требования и правила в отношении сроков подачи уточненной декларации, чтобы избежать штрафных санкций.

Своевременная подача уточненки позволит избежать неудобств и непредвиденных затрат, а также поддерживать прозрачность и законность налоговых расчетов.

В какой срок важно успеть

Сроки подачи уточненной декларации:

1. В зависимости от вида корректировки

Сроки подачи уточненной декларации могут различаться в зависимости от вида корректировки. Если изменения относятся к уведомлениям об исчисленных суммах, то срок подачи составляет 10 дней с момента возникновения изменений. Для корректировки других данных, таких как наименование организации или адрес, существуют отдельные сроки, которые должны быть соблюдены.

2. Учитывая календарные сроки

Важно также учесть календарные сроки, установленные налоговым законодательством. Они могут предусматривать конкретные даты начала и окончания периода, в течение которого необходимо подать уточненную декларацию. При опоздании с отправкой документов можно столкнуться с определенными ограничениями со стороны налоговой службы.

В целях упрощения процедуры и избежания непредвиденных ситуаций, рекомендуется отправлять уточненную декларацию как можно раньше, сразу после выявления необходимости в корректировке данных. Таким образом, вы убережете себя от неопределенности и стресса, связанных с соблюдением сроков.

Необходимо помнить, что соблюдение установленных сроков является обязательным условием для успешной корректировки уведомлений об исчисленных суммах. Тщательно планируйте свои действия и учитывайте все необходимые сроки, чтобы избежать негативных последствий и обеспечить себе спокойствие в процессе взаимодействия с налоговыми органами.

Корректировка уведомлений об исчисленных суммах

Когда вы обнаруживаете неточности или недочеты в уведомлениях об исчисленных суммах, необходимо предпринять действия для их исправления. Ведь даже небольшая ошибка может повлечь за собой нежелательные последствия. Перед вами открывается возможность произвести необходимую корректировку и обеспечить точность информации, которая будет использована в дальнейшем расчете налоговой обязанности.

Для того чтобы правильно выполнить корректировку уведомлений об исчисленных суммах, необходимо следовать определенной последовательности действий. В первую очередь, рекомендуется внимательно изучить полученные уведомления и выявить все несоответствия и ошибки, которые требуется исправить. Затем следует составить уточненную декларацию, внесши изменения в соответствующие разделы и показатели. Важно при этом учесть, что корректировка должна быть максимально точной и основана на достоверных данных.

Процесс отправки уточненной декларации с корректировками может быть осуществлен различными способами, выбор которых зависит от ваших предпочтений и удобства. Одним из вариантов является использование электронной отчетности, которая обеспечивает более удобную и быструю передачу информации. Этот метод позволяет сократить время на подачу и обработку документов, что особенно актуально в условиях современного бизнеса.

Важно отметить, что с 2025 года вводятся новые правила, связанные с корректировкой уведомлений об исчисленных суммах. В данном контексте необходимо провести сравнение суммы доплаты с сальдо Единого налога на вмененный доход для определения наличия дополнительных финансовых обязательств.

Также, стоит обратить особое внимание на ошибки, которые следует обязательно исправлять уточненной декларацией. Неточности в предоставленных данных могут иметь негативные последствия и привести к нарушению налогового законодательства. Поэтому необходимо тщательно проверять и исправлять все выявленные ошибки в уведомлениях об исчисленных суммах, чтобы избежать штрафных санкций и проблем с налоговыми органами.

При подаче уточненки также следует учесть возможность изменения данных на Едином налоговом уведомлении. Это дополнительная возможность для корректировки информации и внесения необходимых изменений. Однако, необходимо помнить о сроках подачи и обработки документов, чтобы оперативно внести требуемые исправления и избежать задержек или проблем в отношении налоговой обязанности.

Корректировка уведомлений об исчисленных суммах является важным этапом в процедуре уточненной декларации. Внимательное изучение и исправление ошибок позволяют обеспечить точность и достоверность информации, а также предотвратить возможные негативные последствия, связанные с нарушением налогового законодательства. Поэтому необходимо уделить этому процессу должное внимание и точно следовать установленным правилам и требованиям.

Как осуществить составление уточненной декларации

Подготовка к заполнению уточненной декларации

Перед началом заполнения уточненной декларации необходимо провести тщательный анализ предыдущих налоговых расчетов и выявить какие-либо ошибки или недочеты. Важно ознакомиться с инструкцией налоговой службы, чтобы быть в курсе актуальных требований и правил заполнения документа.

Также рекомендуется собрать все необходимые документы и информацию, которые потребуются для правильного заполнения уточненной декларации. Это могут быть документы, подтверждающие доходы, расходы, налоговые вычеты и другие финансовые данные. Важно учесть, что заполнение декларации требует точности и аккуратности, поэтому необходимо иметь всю необходимую информацию под рукой.

Шаги по заполнению уточненной декларации

Для начала заполнения уточненной декларации необходимо указать период, за который осуществляется корректировка. В данном поле следует указать соответствующий налоговый период, на который относятся внесенные изменения.

После указания налогового периода следует внести необходимые поправки и исправления в таблицу декларации. Важно быть внимательным и предельно точно указывать все необходимые данные. В случае неуверенности или отсутствия информации, рекомендуется обратиться за консультацией к специалисту или налоговому советнику.

После заполнения таблицы следует внимательно проверить все указанные данные и убедиться в их правильности. Ошибки или неточности могут привести к неправильному расчету налоговой суммы или возникновению проблем с налоговыми органами. Важно также проверить правильность указания всех необходимых документов и приложений к уточненной декларации.

Отправка уточненной декларации

После полного заполнения и проверки уточненной декларации, необходимо выбрать подходящий способ ее отправки. Для этого можно воспользоваться электронными сервисами налоговой службы, предоставляемыми через официальный сайт или специальные программы.

Важно учесть, что при отправке уточненной декларации через электронные сервисы необходимо быть внимательным и следовать инструкциям, чтобы избежать возможных технических проблем или ошибок при передаче документа.

| Способы отправки уточненной декларации: |

|---|

| 1. Электронная подача через официальный сайт налоговой службы. |

| 2. Отправка почтой с уведомлением о вручении. |

| 3. Личная подача в налоговую инспекцию. |

После отправки уточненной декларации рекомендуется сохранить все подтверждающие документы и уведомления о получении в случае необходимости предоставления подтверждения факта ее подачи или передачи налоговой службе.

Способы отправки уточненки

В данном разделе рассмотрим различные способы отправки уточненной декларации, позволяющие упростить и ускорить процесс корректировки данных о налоговых платежах. Выбор определенного способа зависит от ваших предпочтений, удобства использования и доступности необходимых инструментов.

Электронная отчетность – наиболее популярный и современный способ отправки уточненки. Подключение к электронной отчетности позволит вам осуществлять весь процесс в электронном виде, без необходимости посещать налоговые органы лично. Это экономит ваше время и позволяет избежать рутинных процедурную работу.

Почтовая отправка – классический способ подачи уточненной декларации. Для этого вам необходимо заполнить бумажную форму декларации, приложить все необходимые документы и отправить их почтовым отправлением в налоговые органы. При использовании этого способа следует учитывать время доставки и возможные риски потери документов.

Личная подача – самый надежный, но и самый затратный способ. Вам необходимо самостоятельно посетить налоговые органы и лично предоставить уточненную декларацию с соответствующими документами. Однако, данный способ обеспечивает возможность получить непосредственные консультации и решить возникающие вопросы на месте.

Важно выбрать наиболее удобный и доступный вариант для вас, учитывая особенности вашей деятельности и личные предпочтения. Комбинирование различных способов также возможно, например, можно отправить уточненку через электронную отчетность и сохранить бумажный вариант для дополнительного подтверждения.

Подключите удобную электронную отчётность

Представив себя в роли налогоплательщика, вы имеете возможность воспользоваться электронной отчетностью, которая существенно упрощает процесс подачи уточненки. Она позволяет осуществить подключение к системе электронного налогового учета, а также получать доступ к всем необходимым инструментам и сервисам для правильного и оперативного составления декларации.

Преимущества электронной отчётности

Удобная электронная отчетность обладает рядом преимуществ, которые делают ее необходимой составляющей в проведении налоговых расчетов. Во-первых, она позволяет минимизировать возможность возникновения ошибок в процессе подачи уточненки. Благодаря автоматическому заполнению некоторых полей, риски допущения опечаток или неправильного расчета существенно снижаются.

Во-вторых, подключение удобной электронной отчетности способствует упрощению процедуры составления уточненной декларации. Она предлагает доступ к шаблонам и инструкциям, что значительно экономит время и усилия при заполнении необходимых полей.

Кроме того, электронная отчетность обеспечивает возможность оперативного внесения изменений в данные Единого налогового счета (ЕНС). В случае необходимости внести корректировки после подачи уточненки, вы сможете быстро и без лишних сложностей обновить информацию и избежать возможных штрафов.

Таким образом, подключение удобной электронной отчетности становится неотъемлемым инструментом для успешного составления уточненной декларации. Оно позволяет упростить процедуру, минимизировать возможность ошибок и оперативно корректировать данные в ЕНС. Это в свою очередь снижает риски возникновения штрафов и обеспечивает более точное и надежное налоговое учетное документирование.

С 2025 года: сравниваем сумму доплаты с сальдо ЕНС

В данном разделе статьи будет рассмотрена важная информация о корректировке налоговых деклараций, связанная с изменениями, вступающими в силу с 2025 года. Анализируется процесс сравнения суммы доплаты с сальдо Единого налогового счета (ЕНС).

С 2025 года важно особо тщательно отслеживать и исправлять ошибки в налоговой декларации, так как возможность сравнения суммы доплаты с сальдо ЕНС будет введена. Это позволит налогоплательщикам иметь более точное представление о своих финансовых обязательствах перед налоговыми органами.

| Ошибки, подлежащие исправлению уточненкой: |

|---|

| 1. Неправильно указанные суммы доходов и расходов. |

| 2. Ошибочно указанные платежи по налогам и сборам. |

| 3. Неверно учтенные налоговые льготы и вычеты. |

| 4. Отсутствие или неправильное заполнение данных о налогоплательщике. |

Исправление указанных ошибок станет возможным с помощью подачи уточненной декларации, которая позволит внести необходимые изменения в ранее поданную декларацию. Это поможет избежать пенальти и сократить риски возникновения проблем с налоговыми органами.

Сравнение суммы доплаты с сальдо ЕНС позволит налогоплательщику более точно определить, нужно ли ему доплачивать налоги или же у него имеется переплата. Это позволит владельцам бизнесов и физическим лицам планировать свои финансовые ресурсы с учетом налоговых обязательств.

Какие ошибки обязательно исправлять уточненкой

Этот раздел статьи посвящен наиболее распространенным ошибкам, которые необходимо обязательно исправить с помощью уточненной декларации. При подаче налоговой декларации могут возникнуть ситуации, когда информация о доходах, расходах или других финансовых операциях содержит неточности либо пропущена важная информация.

1. Ошибки в указании доходов

Одной из частых ошибок является неправильное указание доходов в налоговой декларации. Это может быть связано с неправильным расчетом или упущением какого-либо доходного источника. При обнаружении такой ошибки необходимо составить уточненную декларацию, где будут указаны все корректные данные по доходам.

2. Ошибки в расходах и вычетах

Еще одна распространенная ошибка связана с неправильным указанием расходов и вычетов. Ошибки могут возникнуть при учете профессиональных или личных расходов, которые ранее были упущены в декларации. В случае обнаружения таких ошибок необходимо включить все дополнительные расходы и правильно указать применимые вычеты в уточненной декларации.

Исправление этих ошибок с помощью уточненной декларации позволяет обеспечить точность и полноту информации в налоговых документах. Без исправления таких ошибок вы можете столкнуться с штрафами или другими негативными последствиями со стороны налоговых органов.

Изменение данных на ЕНС при подаче «уточненок»

В данном разделе мы рассмотрим важные аспекты, связанные с изменением данных на Едином налоговом счете (ЕНС) при подаче уточненной налоговой декларации. Речь пойдет о процедуре, которая предусматривает доплату налогов до 2025 года.

1. Правила изменения данных на ЕНС

При сдаче уточненки и внесении изменений на ЕНС необходимо соблюдать определенные правила. Во-первых, важно четко указать все изменения и исправления, которые требуется внести. Во-вторых, следует аккуратно заполнить соответствующие поля и предоставить точные и полные данные, исключая возможность ошибок.

Помимо этого, необходимо учесть, что изменение данных на ЕНС при подаче уточненок является одной из гарантий соблюдения налогового законодательства. Благодаря этому процессу, налогоплательщики могут исправить ошибки в предыдущих декларациях и предоставить точную и актуальную информацию о своих доходах и расходах.

2. Сроки и последствия доплаты налогов

До 2025 года налогоплательщики должны были доплачивать налоги при сдаче уточненных деклараций. Однако, начиная с этого года, ситуация изменится. В рамках упрощения процедуры, сравнение суммы доплаты с сальдо ЕНС будет производиться автоматически. Значит, если сумма доплаты не превышает сальдо ЕНС, налогоплательщику не требуется осуществлять дополнительные платежи.

Несоблюдение сроков доплаты налогов при подаче уточненок может повлечь за собой штрафные санкции. Поэтому важно своевременно учитывать возможные требования по доплате и выполнять их в срок.

3. Ответственность и последствия

Несоблюдение процедуры доплаты налогов при подаче уточненных деклараций может повлечь за собой негативные последствия для налогоплательщика. В случае неправильного или неполного учета внесенных изменений на ЕНС, возникает риск получения штрафных санкций со стороны налоговых органов.

Осознание своей ответственности и внимательное выполнение всех необходимых требований помогут избежать негативных последствий. Важно помнить, что дополнительные выплаты налогов при подаче уточненок необходимы для поддержания честности и прозрачности налоговой системы.

До 2025 года: до сдачи уточненки доплачивали налог

В предшествующие годы сдачи уточненки налогоплательщики были обязаны выплачивать дополнительные суммы в казну государства до того момента, как они представляли свои исправленные налоговые декларации. Эта процедура, регулируемая налоговым законодательством, была подвержена определенным условиям и срокам.

До внедрения изменений, которые вступят в силу с 2025 года, налогоплательщики должны были внести доплату налога, основываясь на представленной ими исходной декларации. Это означает, что если после подачи исходной декларации выявлялись ошибки или несоответствия в расчете налоговых обязательств, налогоплательщику необходимо было уплатить дополнительную сумму, чтобы исправить выявленные ошибки.

Доплата налога до сдачи уточненки была значимым этапом процедуры исправления налоговых деклараций. Правильность и своевременность этой доплаты приобретали особое значение, так как это позволяло избежать возможности наложения штрафов и санкций со стороны налоговых органов. Кроме того, такой подход позволял налогоплательщикам показать свою ответственность и соблюдение налоговых правил, что способствовало укреплению доверия к ним со стороны государства.

Внесение доплаты налога до сдачи уточненки являлось неотъемлемой частью обязательств налогоплательщиков перед налоговой системой, и несвоевременное выполнение этой обязанности могло привести к негативным последствиям. Поэтому было важно внимательно проверять исходные декларации и найти все возможные ошибки или упущения, чтобы избежать дополнительных платежей.

Тем не менее, с новыми изменениями, вступающими в силу с 2025 года, процедура исправления налоговых деклараций исчезает, и вместо нее вводится более простая система сравнения суммы доплаты с сальдо Единого налогового счета (ЕНС). Это значительно упрощает процесс урегулирования налоговых обязательств для налогоплательщиков и снижает риски возникновения ошибок или штрафов.

Что будет, если сдать уточненку: изменения 2025 года

В этом разделе мы рассмотрим, какие изменения ожидают налогоплательщиков, если они решат подать уточненную декларацию до 2025 года. До этого срока сдача уточненки рассматривалась как доплата налога, однако введение нового порядка позволяет избежать таких доплат при подаче корректировок.

С момента изменений в 2025 году, подача уточненки не будет сопровождаться обязательной доплатой налога сразу после подачи. Вместо этого, налогоплательщик будет иметь возможность исправить ошибки, а не только произвести доплату. Это стало возможным благодаря новому порядку и связанному с ним сравнению суммы доплаты с сальдо Единого налога на вмененный доход (ЕНС).

Теперь налогоплательщикам не придется сразу доплачивать налог при подаче уточненки. Расчет доплаты будет осуществляться на основе сравнения дополнительного платежа с текущим остатком налогового долга по ЕНС. Если остаток налогового долга меньше дополнительного платежа, то налогоплательщик осуществляет только исправление ошибок в уточненной декларации, без необходимости пополнения бюджета.

Таким образом, введение нового порядка сдачи уточненки удалит обязанность доплаты налога для налогоплательщиков. Они смогут исправлять ошибки в декларации, не беспокоясь о дополнительных выплатах и штрафах. Это значительно упростит процедуру подачи уточненной декларации и позволит избежать недоразумений и конфликтов между налогоплательщиками и налоговыми органами.