В настоящее время, соблюдение правил заполнения и оформления документов, связанных с налоговой отчетностью, является одной из важных задач для всех налогоплательщиков. Особое внимание уделяется справкам о доходах, которые являются обязательной частью налоговой декларации.

Избежать ошибок при заполнении справки и представить информацию правильно и эффективно помогут определенные принципы и правила оформления документов. Важнейшим аспектом является использование удобочитаемого и структурированного формата, который позволит налоговым органам оперативно обработать представленные справки и ускорить процесс проверки данных налогоплательщика.

Справка о доходах должна быть оформлена согласно принятым нормам и требованиям налогового законодательства, а также с учетом специфики предоставляемой информации. Наличие четкой структуры и последовательности представления данных позволит исключить недоразумения и упростить процесс обработки информации, как для самого налогоплательщика, так и для налоговых органов.

Зачем нужен данный документ

Документ, о котором идет речь, играет важную роль в заполнении налоговой декларации и расчете налога гражданами. Он служит основой для предоставления информации о доходах и вычетах, полученных от работы и других источников.

Основная цель данного документа — обеспечить прозрачность и надежность в отчетности по уплате налогов. Он предоставляет налоговым органам полную информацию о доходах физического лица за определенный период времени, а также о применяемых вычетах. Это позволяет государству контролировать правильность расчета налогов и предотвращать налоговые мошенничества.

Ключевые функции и значение документа

- Определение и расчет налоговой базы. Данный документ содержит данные о доходах, полученных гражданином, а также о применяемых вычетах. Исходя из этих данных, налоговые органы могут определить налоговую базу и размер налогового обязательства физического лица.

- Обеспечение прозрачности. Благодаря данному документу, налоговые органы имеют возможность проверить достоверность и правильность информации, предоставленной налогоплательщиком. Это позволяет предотвратить возможные ошибки при заполнении налоговой декларации и уклонение от уплаты налогов.

- Контроль за доходами и вычетами. Документ содержит информацию о всех доходах, полученных гражданином, и применяемых вычетах. Это позволяет налоговым органам контролировать соответствие декларируемых доходов и применяемых вычетов фактическим данным, а также выявлять несоответствия и возможные налоговые нарушения.

Важно отметить, что данный документ является обязательным при заполнении налоговой декларации и предоставлении отчетности перед налоговыми органами. Правильное и точное заполнение справки 2-НДФЛ отражает финансовую деятельность гражданина и способствует поддержанию доверия со стороны государства.

Немного о правилах заполнения

1. Первый шаг – основные сведения

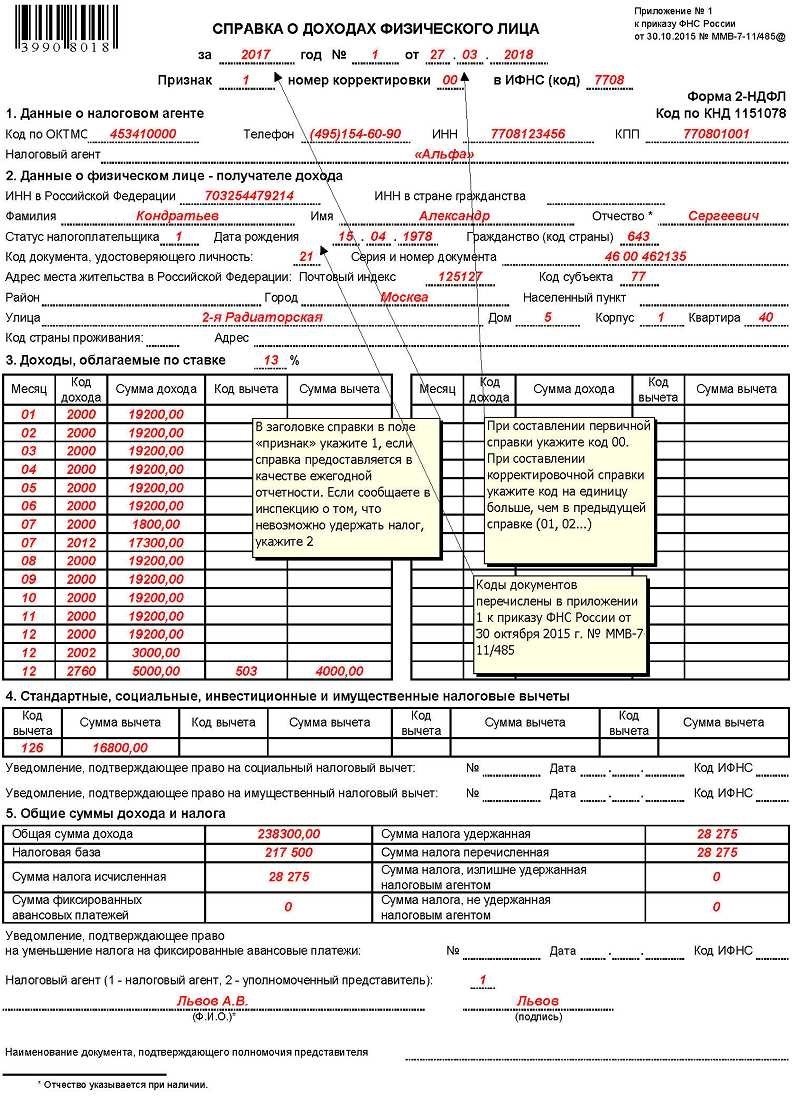

Перед тем, как приступить к заполнению справки 2-НДФЛ, необходимо указать основные сведения о налогоплательщике. Это включает ФИО, идентификационный номер налогоплательщика (ИНН), адрес места жительства и другую актуальную информацию. Важно указывать эти данные точно и без ошибок, чтобы избежать недоразумений и задержки в процессе обработки справки.

2. Сведения о доходах и вычетах

Основной раздел справки 2-НДФЛ предназначен для учета доходов и вычетов налогоплательщика за отчетный период. Здесь необходимо указать все источники доходов, включая заработную плату, проценты по депозитам, арендные платежи и прочие. Кроме того, следует указать все применяемые вычеты, такие как налоговый вычет на детей, профессиональное обучение и прочие. Важно заполнять этот раздел внимательно и посчитать общую сумму доходов и вычетов, чтобы избежать возможных ошибок и несоответствий.

Обратите внимание на то, что в данной справке предусмотрены специфические правила для определенных категорий налогоплательщиков, например, для индивидуальных предпринимателей, фрилансеров, пенсионеров и других. Необходимо внимательно ознакомиться с инструкцией и уточнить требования для вашей конкретной ситуации.

В случае необходимости, можно обратиться за помощью к специалисту, который окажет консультацию и поможет правильно заполнить справку 2-НДФЛ в соответствии с вашими потребностями и требованиями законодательства.

Правильное заполнение справки 2-НДФЛ – залог успешной подачи и обработки документа. Следуйте инструкциям, уточняйте правила для вашей ситуации и будьте внимательны при заполнении каждого раздела. Это позволит избежать проблем и задержек в процессе налогообложения и обработки справки.

Пошаговая инструкция по заполнению справки

В данном разделе мы предоставляем пошаговую инструкцию по заполнению справки, которая позволит вам правильно и своевременно предоставить необходимую информацию.

Шаг 1: Определение цели заполнения справки

Прежде чем приступить к заполнению справки, необходимо четко определить цель данного документа. Например, справка может использоваться для подтверждения полученного дохода или для расчета суммы налога.

Шаг 2: Сбор необходимых документов и информации

Перед тем, как приступить к заполнению справки, убедитесь, что у вас есть все необходимые документы и информация. Это может включать данные о доходах и вычетах, соответствующие документы подтверждения и другую сопутствующую информацию.

Шаг 3: Заполнение основной информации

На первых страницах справки вам потребуется указать основную информацию о себе или организации, включая ФИО или наименование, адрес, ИНН и другую идентификационную информацию. Убедитесь, что все данные внесены корректно и без ошибок.

Шаг 4: Внесение сведений о доходах и вычетах

Следующим шагом является заполнение сведений о доходах и вычетах. Это может включать доходы от трудовой деятельности, аренды, продажи недвижимости и другие источники дохода. Также необходимо указать вычеты, которые могут уменьшить сумму налога.

Шаг 5: Проверка и подписание

После заполнения всех необходимых сведений, тщательно проверьте информацию на предмет ошибок или пропусков. Убедитесь, что все данные заполнены правильно и соответствуют предоставленной информации и документам подтверждения. После проверки, подпишите справку и убедитесь, что она подписана и заверена соответствующими лицами, если это требуется.

Правильное и своевременное заполнение справки является важным шагом для подтверждения доходов и уплаты налогов. При следовании данной пошаговой инструкции вы сможете предоставить информацию в соответствии с требованиями и избежать возможных ошибок или задержек.

Последствия несвоевременной подачи

Несвоевременная подача справки 2-НДФЛ может повлечь за собой негативные последствия для работника. Если не предоставить данную справку в установленные сроки, возникает риск задержки в получении возмещения налоговых вычетов. Также, работник может столкнуться с штрафами и неустойками со стороны налоговых органов.

Одним из возможных негативных последствий несвоевременной подачи справки 2-НДФЛ является задержка выплаты налогового вычета. Работнику, который рассчитывал на получение этого вычета в определенный срок, может прийтись долго ждать возмещения. Это может оказать негативное влияние на его финансовое положение и планы на использование этих средств.

Кроме того, несвоевременная подача справки 2-НДФЛ может привести к наложению штрафов и неустоек со стороны налоговых органов. В случае нарушения сроков предоставления этого документа, работнику может быть начислен штраф за каждый день просрочки, что может значительно увеличить его обязательства перед налоговым органом.

Справка для сотрудников

Справка для сотрудников выполняет роль подтверждения доходов, удобным образом демонстрируя работникам информацию о налоговых платежах, которые были удержаны со своих заработанных средств.

Значение справки для сотрудников

Справка для сотрудников необходима каждому работнику, поскольку позволяет осуществить правильный и точный расчет налогов. Этот документ содержит информацию о доходах, которые получены работником за отчетный период, а также о вычетах, которые были учтены при расчете налоговой базы.

Справка для сотрудников включает в себя информацию о начисленных заработных платах, выплаченных вознаграждениях, полученных доходах от различных источников, а также о применяемых налоговых вычетах, таких как социальные отчисления и пенсионные взносы.

Структура справки для сотрудников

Справка для сотрудников имеет определенную структуру, которая позволяет наглядно представить информацию и облегчает ее анализ. Обычно справка включает следующие разделы:

| 1 | Общая информация о работнике (ФИО, ИНН и др.) |

| 2 | Сведения о начисленных доходах за отчетный период |

| 3 | Сведения о применяемых налоговых вычетах |

| 4 | Итоговая информация о уплаченных налогах и суммах к выплате |

Такая структура помогает сотрудникам быстро и эффективно ознакомиться с информацией, представленной в справке, и принять необходимые меры для своевременной уплаты налогов или возврата излишне уплаченных сумм.

Сроки сдачи годового отчета

Правильное и своевременное заполнение отчета является обязательным требованием законодательства. Налогоплательщикам необходимо уделить должное внимание срокам сдачи годового отчета, чтобы избежать штрафов и проблем при последующей обработке документа налоговыми органами.

Сроки сдачи отчета

Согласно действующему законодательству, годовой отчет по расчету 6-НДФЛ должен быть подан в налоговый орган не позднее 30 апреля следующего года, за который ведется отчетный период. Наличие дополнительных сроков для предоставления отчета не предусмотрено.

Важно отметить, что сдача отчета осуществляется в электронной форме через специальный портал налоговой службы. Для этого необходимо внимательно ознакомиться с требованиями по электронной подаче отчетности и получить соответствующие электронные ключи и сертификаты.

Ответственность за несвоевременную подачу

Если отчет не будет представлен в установленные сроки, налогоплательщик может быть оштрафован. Размер штрафа зависит от конкретных обстоятельств и может составлять значительную сумму. Кроме того, несвоевременная подача отчета может вызвать дополнительные проверки со стороны налоговой службы, что может быть связано с дополнительными временными и финансовыми затратами для налогоплательщика.

Итак, соблюдение установленных сроков сдачи годового отчета является важным аспектом налогового планирования и обеспечения исполнения обязанностей перед налоговыми органами. Рекомендуется внимательно ознакомиться с требованиями и процедурами подачи отчетности и обеспечить своевременное представление отчета для избежания негативных последствий.

Правила заполнения приложения к расчету 6-НДФЛ

В данном разделе будет рассмотрено, как правильно заполнять приложение к расчету 6-НДФЛ. Данная информация полезна для тех, кто осуществляет подачу налоговой декларации и желает ознакомиться с требованиями и правилами заполнения данного документа.

1. Понимание приложения к расчету 6-НДФЛ

Приложение к расчету 6-НДФЛ представляет собой важную часть налоговой декларации, в которой необходимо указывать информацию о доходах и вычетах отдельно по каждому месяцу. Таким образом, приложение предоставляет подробную информацию о финансовой составляющей налогового периода и является неотъемлемой частью декларации.

2. Правила заполнения приложения к расчету 6-НДФЛ

Для правильного заполнения приложения к расчету 6-НДФЛ необходимо учесть следующие рекомендации:

- В первую очередь, важно указать информацию о физическом лице, для которого осуществляется подача декларации. Это включает ФИО, ИНН и другие необходимые данные, чтобы исключить возможность ошибок в идентификации налогоплательщика.

- Далее следует заполнить секцию сведений о доходах. В этом разделе необходимо указать все виды доходов, полученных в течение налогового периода. Это может быть заработная плата, проценты по вкладам, продажа имущества и прочие источники доходов. Каждый вид дохода необходимо указать отдельно, с указанием суммы и периода.

- После заполнения сведений о доходах, следует перейти к секции вычетов. Здесь необходимо указать все виды вычетов, которые налогоплательщик имел право получить в течение налогового периода. Обычно это может быть налоговый вычет на детей, профессиональные вычеты и другие виды вычетов, предусмотренных законодательством.

- Необходимо быть внимательным при заполнении приложения и проверить правильность указания сумм доходов и вычетов. Ошибки или неправильные данные могут привести к недостоверности декларации и возникновению проблем с налоговыми органами.

Следуя данным правилам и рекомендациям, заполнение приложения к расчету 6-НДФЛ будет осуществлено правильно и грамотно. Это позволит избежать ошибок при подаче декларации и обеспечит надежность предоставленной информации.

Введена ли новая форма 2-НДФЛ в 2023-2024 годах?

Актуально ли использование новой формы 2-НДФЛ? В последние годы в нашей стране происходят изменения в налоговом законодательстве, и это может повлиять на требования к заполнению и представлению сведений о доходах граждан. Поэтому необходимо быть внимательным и в курсе всех изменений, связанных с данной формой отчетности.

Важные аспекты заполнения новой формы 2-НДФЛ:

1. Обязательно ознакомьтесь с инструкцией по заполнению новой формы 2-НДФЛ. В ней содержатся все необходимые указания и рекомендации по правильному заполнению и предоставлению данного документа.

2. Новая форма 2-НДФЛ может содержать изменения в структуре и порядке представления информации. Убедитесь, что вы ознакомились с новыми требованиями и правильно заполнили все разделы, включая сведения о доходах и вычетах.

3. Следите за сроками представления новой формы 2-НДФЛ. Упущение срока может привести к штрафным санкциям, поэтому рекомендуется своевременно заполнить и представить данный документ в налоговую службу.

4. В процессе заполнения новой формы 2-НДФЛ обратите внимание на коды доходов и вычетов, указанные в справочниках. Неправильное указание кода может привести к ошибкам в налоговой отчетности и возникновению проблем с налоговыми органами.

5. Если у вас возникли вопросы или необходимо уточнить информацию по заполнению новой формы 2-НДФЛ, обратитесь к специалистам в области налогового права или налоговому консультанту. Они смогут помочь вам разобраться с требованиями и избежать возможных ошибок при заполнении данного документа.

В итоге, следует отметить, что введение новой формы 2-НДФЛ в период с 2023 по 2025 года может повлиять на процесс заполнения и представления данного документа. Поэтому рекомендуется быть в курсе последних изменений и правильно заполнять новую форму 2-НДФЛ, соблюдая все требования и сроки представления.

| Пункт | Описание |

|---|---|

| 1 | Ознакомьтесь с инструкцией по заполнению новой формы 2-НДФЛ |

| 2 | Убедитесь в корректности заполнения всех разделов новой формы |

| 3 | Соблюдайте сроки представления новой формы 2-НДФЛ |

| 4 | Обратите внимание на коды доходов и вычетов |

| 5 | При необходимости обратитесь за помощью к специалистам |

Как заполнить реестр сведений о доходах к 2-НДФЛ?

Шаг 1: подготовка реестра

Перед началом заполнения реестра сведений о доходах к 2-НДФЛ, необходимо убедиться, что у вас есть все необходимые документы, содержащие информацию о доходах за каждый месяц. Обратите внимание на то, что в реестре должны быть указаны все доходы и вычеты, включая как основную заработную плату, так и дополнительные доходы, например, премии или вознаграждения.

Шаг 2: заполнение реестра

При заполнении реестра обратите особое внимание на следующие моменты:

- Правильное указание месяца. В каждой строке реестра необходимо указать соответствующий месяц, к которому относится доход или вычет. Проверьте, что месяцы указаны верно и соответствуют фактическому периоду получения доходов.

- Точность и полнота заполнения. Обязательно заполняйте все поля реестра, указывая точные суммы доходов и вычетов. Избегайте ошибок и опечаток, так как это может привести к неправильному расчету налоговой базы.

- Учет всех доходов и вычетов. В реестре необходимо указать все доходы и вычеты, полученные за каждый месяц, включая как основную заработную плату, так и дополнительные доходы и вычеты, предусмотренные законодательством.

Шаг 3: проверка и сохранение реестра

После заполнения реестра обязательно проверьте все данные на наличие ошибок и неточностей. Убедитесь, что указанная сумма доходов соответствует реальному доходу за каждый месяц, и что вычеты правильно учтены. После проверки сохраните реестр сведений о доходах к 2-НДФЛ в соответствующем формате для дальнейшего использования.

Заполнение реестра сведений о доходах к 2-НДФЛ требует внимания к деталям и аккуратности. Точное и полное заполнение реестра позволит избежать ошибок и проблем при расчете налоговой базы и уплате налога. Помните, что правильное заполнение реестра является важным шагом в процессе оформления документа 2-НДФЛ, поэтому следуйте инструкциям и не упускайте из виду ни одной детали.

Что это такое

В данном разделе мы рассмотрим шаг 3 при заполнении справки 2-НДФЛ, а именно приложение к ней, в котором указываются сведения о доходах и вычетах по месяцам. Это важный этап, который требует точности и внимания, так как от правильного заполнения данного приложения зависит корректность отчетности по налогу на доходы физических лиц.

Шаг 3. Приложение. Сведения о доходах и вычетах по месяцам

На данном шаге необходимо предоставить подробную информацию о доходах и вычетах за каждый месяц налогового периода. Приложение состоит из таблицы, в которой указываются соответствующие суммы доходов и вычетов.

| Месяц | Сумма дохода | Сумма вычета |

|---|---|---|

| Январь | … | … |

| Февраль | … | … |

Каждый месяц должен быть представлен на отдельной строке в таблице. Для каждого месяца необходимо указать сумму дохода, полученного в этом месяце, а также сумму всех примененных вычетов. Расчеты должны быть точными и соответствовать требованиям действующего законодательства.

Важно отметить, что при заполнении данной таблицы необходимо быть внимательным и не допускать ошибок. Неправильное указание сумм доходов или вычетов может привести к некорректным расчетам и возникновению проблем при проверке отчетности налоговыми органами.

Шаг 3. Приложение. Сведения о доходах и вычетах по месяцам

Приложение к справке 2-НДФЛ представляет собой таблицу, в которой указываются все доходы и вычеты, полученные и примененные за каждый месяц налогового года. Это важный документ, который позволяет налоговой службе получить полную картину о доходах и вычетах налогоплательщика за отчетный период.

В приложении к справке 2-НДФЛ требуется указать коды доходов и вычетов, а также их суммы за каждый месяц налогового года. Коды доходов и вычетов являются специальными обозначениями, которые помогают налоговой службе классифицировать и анализировать данные.

Справочник кодов доходов и вычетов содержит полный перечень кодов, которые необходимо использовать при заполнении приложения к справке 2-НДФЛ. Каждый код соответствует определенному виду дохода или вычета, что позволяет налоговой службе более точно анализировать информацию.

Важно отметить, что при заполнении приложения к справке 2-НДФЛ необходимо указывать доходы и вычеты отдельно за каждый месяц налогового года. Это требование позволяет налоговой службе более точно установить сумму налога, подлежащую уплате или возмещению.

Правильное заполнение приложения к справке 2-НДФЛ является важным шагом в процессе подачи декларации. Неправильно заполненное приложение может привести к ошибкам в расчетах, а в некоторых случаях даже к административной ответственности.

Итак, в данном разделе статьи мы подробно рассмотрели приложение к справке 2-НДФЛ, которое содержит информацию о доходах и вычетах по месяцам. От правильного заполнения этого приложения зависит корректность расчета налога и предотвращение негативных последствий со стороны налоговой службы.

Информация для справки: коды доходов и вычетов

Коды доходов используются для классификации различных видов доходов, полученных физическими лицами. Они позволяют более точно указать характер полученного дохода и распределить его в соответствующие категории. Коды доходов могут включать заработную плату, проценты по вкладам, доходы от сдачи имущества в аренду и т.д. Важно правильно определить код дохода, чтобы избежать ошибок и неправомерных действий.

Коды вычетов применяются для указания различных видов вычетов, которые физическое лицо имеет право применить при расчете налога на доходы физических лиц. Вычеты могут относиться к определенным категориям, таким как медицинские расходы, образование, пожертвования и другие. Указывая соответствующий код вычета, налогоплательщик может снизить свою налоговую обязанность.

Корректное указание кодов доходов и вычетов в справке 2-НДФЛ является важным шагом для правильного и точного расчета налога на доходы физических лиц. Это позволяет избежать ошибок, снизить возможность проверок и споров со стороны налоговых органов. Коды доходов и вычетов представляют собой ключевую информацию, которую каждый налогоплательщик должен учесть при составлении справки 2-НДФЛ.

Когда нужно составлять 2-НДФЛ?

1. При наличии полученного дохода

Основным условием для составления 2-НДФЛ является наличие полученного физическим лицом дохода за отчетный период. В случае, если физическое лицо получало доходы в течение года, оно обязано предоставить соответствующую декларацию.

2. При необходимости учета налоговых вычетов

Еще одной ситуацией, когда требуется составление 2-НДФЛ, является необходимость учета налоговых вычетов. Физическое лицо имеет право на получение определенных вычетов, которые могут быть учтены в декларации и позволить снизить сумму налога.

3. При наличии дохода, облагаемого источником выплаты налогом

Если физическое лицо получало доход, который облагается налогом на источнике выплаты (например, при получении заработной платы), то необходимо заполнить и предоставить 2-НДФЛ, чтобы учесть этот доход и уплатить соответствующий налог.

Другие случаи

Кроме указанных выше основных случаев, может быть ряд исключительных ситуаций, при которых также требуется составление 2-НДФЛ. Например, при продаже недвижимости, получении дохода от сдачи в аренду имущества, реализации ценных бумаг и других финансовых операций. В таких случаях обязанность по заполнению и предоставлению декларации возникает в соответствии с действующими налоговыми законами и правилами.

Все эти моменты следует учитывать при составлении 2-НДФЛ. Важно помнить, что несоблюдение сроков предоставления декларации или неправильное заполнение может повлечь за собой административные и финансовые последствия.

Справки 2-НДФЛ в 2023 году

2-НДФЛ, или справка о доходах физического лица, является одним из ключевых документов для налоговой отчетности граждан. Важно понимать, что эта справка не только подтверждает вашу доходность, но и имеет влияние на налоговые обязательства.

В 2023 году граждане обязаны правильно заполнить справку 2-НДФЛ, учитывая новые требования и изменения в налоговом законодательстве. Этот документ содержит информацию о вашем доходе, налоговых вычетах и других сведениях, которые влияют на вычисление налога на доходы физических лиц.

Для более наглядного представления мы предоставим пошаговую инструкцию по правильному заполнению справки 2-НДФЛ. Это поможет вам избежать ошибок и несоответствий, которые могут повлечь негативные последствия.

Важно знать, что несвоевременная подача справки 2-НДФЛ может привести к штрафным санкциям и другим негативным последствиям. Мы расскажем о сроках сдачи годового отчета и важности соблюдения этих сроков.

Особое внимание уделено правилам заполнения приложения к расчету 6-НДФЛ, а также введению новой формы 2-НДФЛ в 2023-2024 годах. Все эти аспекты требуют внимания и компетентного подхода.

В разделе вы также найдете информацию о кодах доходов и вычетов, необходимых для составления справки 2-НДФЛ, а также о том, когда именно вам необходимо ее составлять.

Справки 2-НДФЛ в 2023 году остаются важным и актуальным документом для всех граждан. Набирающий силу новый налоговый законодательный акт предлагает некоторые изменения и требует более детального и внимательного подхода к заполнению этого документа.

Мы рекомендуем вам внимательно изучить данную статью и использовать представленную информацию для правильного заполнения справки 2-НДФЛ в 2023 году. Это позволит избежать возможных проблем с налоговой и обеспечит соблюдение требований законодательства.