В современном мире финансовые вопросы занимают все больше места в повседневной жизни. Налоги, как основной источник пополнения государственного бюджета, становятся неотъемлемой частью нашего экономического общества. В частности, налог на доход физических лиц является одной из основных составляющих взимания налогового обязательства.

Но каким образом можно эффективно управлять своим налоговым бременем? Это важный вопрос, требующий серьезного подхода и глубокого понимания принципов налогообложения. Одной из возможных стратегий является снижение налоговой нагрузки путем использования различных легальных методов и инструментов.

Индивидуальный подход к рассмотрению данного вопроса позволит каждому человеку определить свои цели и приоритеты при управлении своим налоговым бременем. Важно учитывать, что снижение налоговой нагрузки не означает уклонение от уплаты налогов, а является легальным способом минимизации налоговых выплат.

Как банки контролируют вашу налоговую обязанность

Роль банков в налоговом контроле

Одной из главных функций банков в налоговом контроле является сбор и анализ информации о финансовых операциях клиентов. Банки сотрудничают с налоговыми органами, предоставляя им доступ к финансовым данным клиентов и осуществляя проверку правильности уплаты налогов. При обнаружении неправильно уплаченных налогов банки обязаны информировать соответствующие органы государственной власти.

Кроме того, банки следят за операциями клиентов с целью выявления необъяснимого происхождения средств или неправомерного уклонения от уплаты налогов. Они проверяют финансовую деятельность клиентов на предмет соответствия налоговому законодательству и могут блокировать или мониторить сомнительные операции.

Сотрудничество банков и налоговых органов

Банки и налоговые органы тесно сотрудничают для эффективного контроля за налоговой обязанностью граждан. Налоговые органы предоставляют банкам информацию о клиентах, подлежащих налогообложению, а также указывают особые условия и требования, которые необходимо учесть при осуществлении налогового контроля.

Банки обязаны не только предоставлять информацию о клиентах, но и содействовать в проведении налоговых проверок. Они могут предоставлять выписки, копии договоров и другие документы, которые могут быть необходимы в процессе проверки правильности уплаты налогов.

Банки также осуществляют обучение своих сотрудников в области налогового контроля, чтобы быть в курсе последних изменений в законодательстве и грамотно выполнять свои обязанности по контролю за налоговой обязанностью клиентов.

Банки играют важную роль в налоговом контроле, обеспечивая соблюдение налогового законодательства и предотвращая неправомерное уклонение от уплаты налогов. Сотрудничество банков и налоговых органов является ключевым моментом в эффективном контроле за налоговой обязанностью, обеспечивая справедливость и прозрачность налоговой системы.

Что учесть кроме обязательств перед государством

В рамках основного рассмотрения налоговой нагрузки, необходимо помнить о том, что финансовая стратегия предпринимателя или физического лица должна учитывать не только налоговые обязательства. Кроме этого, существуют и другие важные аспекты, которые необходимо учесть в процессе управления финансами.

Прежде всего, стоит обратить внимание на сезонность и цикличность отрасли, в которой деятельность ведется. Зная особенности изменений спроса и предложения товаров или услуг, можно адаптировать финансовую стратегию таким образом, чтобы минимизировать финансовые риски и максимизировать доходы.

Дополнительно, следует учитывать факторы рыночной конкуренции. Анализируя конкурентную среду и понимая свои преимущества и недостатки, можно разработать тактику, направленную на повышение конкурентоспособности и привлечение большей доли рынка.

Также, необходимо учитывать финансовые риски, связанные с возможными изменениями законодательства, экономической ситуации в стране или мировом рынке. Анализ и прогнозирование таких рисков позволяет принимать меры заблаговременно и минимизировать негативные последствия для финансового состояния.

Одним из важных аспектов, которые необходимо учесть, является эффективное управление оборотным капиталом. Правильная организация кассовых потоков, управление запасами товаров, контроль над дебиторской и кредиторской задолженностью – это основа финансовой устойчивости и рентабельности.

Кроме того, стоит обратить внимание на финансовую грамотность и образование самих предпринимателей или физических лиц. Понимание основ финансового анализа, бухгалтерии и управления финансами позволяет принимать более обоснованные и эффективные решения, способствующие достижению поставленных финансовых целей.

Итак, планирование и управление финансами – это не только вычисление налоговой нагрузки, но и учет множества других факторов, которые могут существенно влиять на финансовое положение и успех деятельности. Разработка комплексной финансовой стратегии, учитывающей все эти аспекты, поможет достичь стабильности и роста в условиях меняющейся экономической среды.

Какую именно нагрузку будем считать?

В данном разделе мы рассмотрим различные аспекты, связанные с определением и измерением степени финансовой нагрузки, которую возлагают налоговые обязательства на физических лиц. Мы проанализируем абсолютную и относительную нагрузку, а также рассмотрим формулу, которую можно использовать для расчета налоговой нагрузки.

Абсолютная налоговая нагрузка представляет собой сумму налоговых платежей, которые физическое лицо должно выплатить в государственный бюджет. Как правило, чем выше доходы, тем выше абсолютная налоговая нагрузка. Однако, важно учитывать, что абсолютная нагрузка может различаться в зависимости от типа налога и его ставки.

Относительная налоговая нагрузка выражает степень налогового бремени, которое ложится на физическое лицо в отношении его дохода. Она рассчитывается путем деления суммы налоговых платежей на общий доход. Относительная нагрузка позволяет сравнивать налоговые условия для разных категорий налогоплательщиков и оценить их финансовую устойчивость.

Формула, используемая для расчета налоговой нагрузки, учитывает не только сумму налоговых платежей, но и другие факторы, такие как льготы, вычеты, ставки налога и прочие параметры. Расчет налоговой нагрузки может быть сложным и требует точных данных о доходах и применяемых налоговых ставках.

Важно помнить, что налоговая нагрузка может оказывать значительное влияние на финансовое положение физических лиц и предпринимателей. Поэтому, понимание и учет налоговой нагрузки являются важными аспектами в финансовом планировании и принятии решений.

Абсолютная и относительная налоговая нагрузка

Относительная налоговая нагрузка, в отличие от абсолютной, выражается в процентном отношении от дохода или прибыли. Данный показатель позволяет сравнивать налоговую нагрузку между разными субъектами или отслеживать ее изменения в течение определенного периода времени. Относительная налоговая нагрузка обычно используется для анализа эффективности налогового регулирования и сравнения налоговой нагрузки в различных секторах экономики.

Понимание абсолютной и относительной налоговой нагрузки является важным инструментом для финансового планирования и анализа. Абсолютная налоговая нагрузка позволяет определить фактическую сумму налоговых платежей, которые необходимо уплатить государству, и оценить, как они влияют на финансовое положение физических лиц и предпринимателей. Относительная налоговая нагрузка, в свою очередь, помогает сравнивать налоговую нагрузку между разными субъектами, выявлять тренды и изменения в налогообложении, а также оценивать эффективность различных налоговых политик.

| Понятие | Описание |

|---|---|

| Абсолютная налоговая нагрузка | Сумма налоговых платежей, выраженная в денежном эквиваленте или в процентном отношении от дохода или прибыли. |

| Относительная налоговая нагрузка | Процентное отношение налоговых платежей к доходу или прибыли. |

Перед тем как принимать финансовые решения или планировать будущие доходы, важно учитывать как абсолютную, так и относительную налоговую нагрузку. Эти показатели позволяют более точно оценить финансовые риски и эффективность налогового планирования, а также принять меры по оптимизации налоговых платежей.

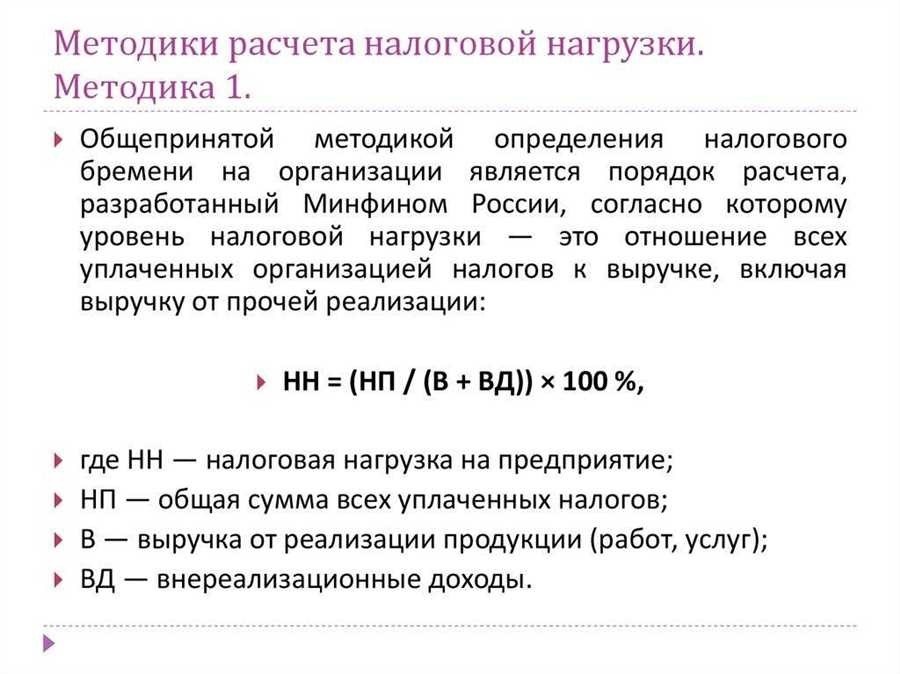

Формула расчета налоговой нагрузки

В данном разделе рассмотрим подробнее формулу, посредством которой осуществляется расчет налоговой нагрузки для физических лиц. Эта формула позволяет определить степень финансового бремени, которое ложится на налогоплательщика.

| Параметры | Обозначение | Значение |

|---|---|---|

| Общая сумма поступлений | ПС | XXX |

| Размер налоговой ставки | НС | YYY |

| Налоговые вычеты | НВ | ZZZ |

| Прочие факторы | Ф | AAA |

Для расчета налоговой нагрузки необходимо определить общую сумму поступлений (ПС), которая включает в себя доходы, подлежащие налогообложению. Кроме того, учитывается размер налоговой ставки (НС), который зависит от вида дохода и действующего законодательства. Налоговые вычеты (НВ), такие как расходы на обучение, медицинские расходы и другие, могут уменьшить общую сумму налога. Также в расчете учитываются прочие факторы (Ф), которые влияют на итоговую сумму налоговой нагрузки.

Итоговая формула расчета налоговой нагрузки:

НН = (ПС * НС) — НВ + Ф

Таким образом, посредством данной формулы можно определить налоговую нагрузку, которая будет варьироваться в зависимости от общей суммы поступлений, налоговой ставки, налоговых вычетов и прочих факторов. Следовательно, понимание и учет этих параметров позволяет налогоплательщикам эффективно планировать свои финансы и минимизировать налоговую нагрузку в рамках действующего законодательства.

Как объясняться с налоговиками по низкой нагрузке

В данном разделе мы рассмотрим важный аспект налоговой деятельности, связанный с необычно низкой степенью налоговой нагрузки. Ведь зачастую возникают ситуации, когда некоторые предприниматели или организации имеют значительно более низкую налоговую нагрузку, чем их аналоги в той же отрасли или бизнес-секторе.

На первый взгляд, низкая налоговая нагрузка может показаться привлекательной и выгодной, однако она может привести к вниманию со стороны налоговых органов. Ведь такое расхождение среднеотраслевых показателей вызывает вопросы и требует объяснений.

Для эффективного общения с налоговиками и подготовки обоснованных объяснений необходимо осознавать, что низкая налоговая нагрузка может иметь как объективные, так и субъективные причины. Компании, которые оперируют с минимальным количеством активов, могут иметь меньшие налоговые обязательства. Также, некоторые предприниматели специализируются в узкой отрасли, где меньше налогооблагаемой базы или использование налоговых лазеек, что позволяет снизить степень нагрузки.

Советы по объяснению низкой налоговой нагрузки

- Очень важно предоставить документальные доказательства, подтверждающие законность и обоснованность пониженной степени налогообложения. Это могут быть отчеты о финансовой деятельности, документы, свидетельствующие о применении особых налоговых режимов или льгот, а также любые другие подтверждающие документы.

- Рекомендуется подробно и четко объяснить причины, по которым именно ваша компания имеет низкую налоговую нагрузку. Это поможет избежать недоразумений и сомнений со стороны налоговых органов.

- Стремитесь к прозрачности и открытости в своих налоговых практиках. Регулярное обновление и поддержание актуальности документов, а также соблюдение всех налоговых обязательств, помогут убедить налоговых органов в законности ваших действий.

Необходимо помнить, что каждая ситуация является индивидуальной, и объяснение низкой налоговой нагрузки может требовать индивидуального подхода. Стремитесь к взаимоуважению и доверительным отношениям со службами налогового контроля, готовьтесь к проверкам и предоставляйте всю необходимую информацию в соответствии с требованиями законодательства.

Где найти среднеотраслевой показатель

Бизнес-среда постоянно меняется, и важно иметь актуальные данные для определения налоговой нагрузки. Для этого представляем вам возможность получить среднеотраслевой показатель, который поможет вам сравнить свою налоговую нагрузку с другими предпринимателями в той же отрасли.

Статистические отчеты и данные

Один из самых надежных источников для получения среднеотраслевого показателя — это статистические отчеты и данные. Государственные органы и независимые исследовательские центры регулярно публикуют информацию о средней налоговой нагрузке в различных секторах экономики.

Изучайте отчеты Федеральной налоговой службы, Росстата и других организаций, чтобы получить доступ к актуальным данным о средней налоговой нагрузке в вашей отрасли. Эти отчеты обычно содержат информацию о типичных расходах и доходах предприятий, что поможет вам сравнить свои показатели с общепринятыми стандартами.

Профессиональные ассоциации и объединения

Профессиональные ассоциации и объединения в отрасли также могут быть полезным источником информации о среднеотраслевом показателе. Компании, входящие в такие ассоциации, обычно имеют доступ к совместно собранным данным и статистике, которые могут помочь вам сравнить свою налоговую нагрузку с другими предприятиями в вашей сфере деятельности.

Свяжитесь с вашей отраслевой ассоциацией или объединением и запросите информацию о средней налоговой нагрузке в вашей сфере. Эти организации обычно готовы поделиться своими знаниями и статистикой с членами сообщества для повышения прозрачности и справедливости в отрасли.

Найдя среднеотраслевой показатель, вы сможете более точно оценить свою налоговую нагрузку и принять обоснованные решения для оптимизации своих налоговых платежей. Запомните, что знание средних показателей в вашей отрасли может стать мощным инструментом для укрепления вашего бизнеса и достижения финансовых целей.

Кому и зачем это нужно

Предпринимателям

Для предпринимателей налоговая нагрузка является одним из ключевых факторов, влияющих на финансовое положение и успешность их деловой деятельности. Понимание, какую налоговую нагрузку можно считать низкой, позволяет предпринимателям оптимально планировать свои финансовые стратегии и минимизировать риски. Знание о том, чего не стоит опасаться при низкой налоговой нагрузке, помогает предпринимателям избежать излишних затрат на налоговые консультации или беспокойства по поводу возможных проверок со стороны контролеров.

Финансовым аналитикам

Для финансовых аналитиков налоговая нагрузка является важным показателем, помогающим оценить финансовое состояние предприятий и их конкурентоспособность. Анализ низкой налоговой нагрузки позволяет выявить возможные риски, связанные с неправомерными налоговыми схемами или использованием недостаточно эффективных финансовых стратегий. Знание о том, какая нагрузка приближает визит контролеров, позволяет финансовым аналитикам проводить более точные и надежные аналитические оценки и прогнозы.

В общем, понимание, кому и зачем нужно разобраться в вопросах налоговой нагрузки, является важным компонентом успешного ведения бизнеса и анализа финансовых показателей предприятий.

Низкая налоговая нагрузка: чего можно не опасаться

Цель данного раздела — разъяснить предпринимателям, что низкая налоговая нагрузка сама по себе не является преступлением или нарушением закона. Важно понимать, что основными причинами возникновения проблем с налоговой службой могут быть несоответствие требованиям законодательства или некорректное заполнение декларации.

Исключительный интерес налоговых контролеров

Низкая налоговая нагрузка может привлечь внимание налоговых контролеров, так как в некоторых случаях она может свидетельствовать о потенциальных налоговых уклонениях или недостоверности представленной отчетности. В таких ситуациях налоговики получают право провести проверку и выяснить, действительно ли предприниматель выполняет все налоговые обязательства и не использует нелегальные методы для снижения налогообложения.

Однако, низкая налоговая нагрузка сама по себе не является основанием для практического вмешательства со стороны налоговых органов. Предпринимателям необходимо помнить, что законность и прозрачность их деятельности должны быть безупречными, даже при низкой налоговой нагрузке.

Профессиональная подготовка и правильное ведение документации

Одним из главных аспектов, на который следует обратить внимание при низкой налоговой нагрузке, является качественная подготовка и правильное ведение документации. Важно иметь четкий, соответствующий требованиям законодательства учет финансовых операций, доказательства их осуществления и прозрачность деятельности.

Кроме того, необходимо проявлять внимательность и ответственность при заполнении декларации, чтобы избежать ошибок или недостоверных сведений. Регулярное обновление знаний в области налогового законодательства и использование правовых консультаций специалистов поможет предотвратить возможные проблемы и дополнительные вопросы со стороны налоговых органов.

В итоге, низкая налоговая нагрузка не должна стать причиной беспокойства для предпринимателей, при условии соблюдения законодательства и правильного ведения финансовой документации. Уверенность в законности своих действий и готовность к сотрудничеству с налоговыми органами при необходимости позволят предпринимателям успешно развивать свой бизнес и избежать неприятных ситуаций, связанных с налоговыми проверками.

Какая нагрузка приблизит визит контролеров

| Аспекты деятельности | Рекомендации |

| Использование льготных режимов | Необходимо тщательно изучить все льготы и правила их применения, чтобы не привлечь внимание контролеров. Обратитесь к консультанту, чтобы получить всю необходимую информацию. |

| Сомнительные финансовые операции | Стремитесь к прозрачности всех финансовых операций и избегайте сомнительных схем. Следуйте принципам честности и учетной отчетности. |

| Различия в налоговой отчетности | Убедитесь, что ваша налоговая отчетность точно соответствует фактической деятельности компании. Возникшие различия могут привлечь внимание налоговых контролеров. |

| Использование оффшорных схем | При использовании оффшорных схем не забывайте о требованиях налогового законодательства. Проявите аккуратность и следуйте всем правилам. |

| Неуплата налогов | Обязательно погашайте все налоговые обязательства вовремя. Отсутствие своевременных платежей может привести к интересу контролеров. |

Помните, что каждый предприниматель должен быть готов к возможным проверкам со стороны налоговых органов. Соблюдение требований налогового законодательства и грамотное ведение бизнеса помогут минимизировать риски и обеспечить спокойствие в работе вашей компании.

Нюансы налоговой нагрузки для разных типов предпринимателей

В данном разделе мы рассмотрим важные аспекты налоговой нагрузки, с которыми сталкиваются различные типы предпринимателей. Каждый вид бизнеса имеет свои особенности, требующие учета при расчете и уплате налогов. Правильное понимание этих нюансов позволит предпринимателям оптимизировать свою налоговую нагрузку и избегать нежелательных последствий со стороны налоговых органов.

Типы предпринимателей и особенности налоговой нагрузки

Каждый тип предпринимателей — юридическое лицо, индивидуальный предприниматель или фрилансер — подразумевает разные правила и нормы в отношении налогообложения. Юридическим лицам необходимо учитывать налоги на прибыль, НДС, социальные отчисления и другие обязательные платежи. Индивидуальные предприниматели могут воспользоваться упрощенной системой налогообложения, однако сталкиваются с особыми требованиями при учете доходов и расходов. А фрилансеры, работая на себя, также обязаны уплачивать налоги, однако могут столкнуться с определенными особенностями при классификации своей деятельности и уплате налоговых обязательств.

Важность правильного классифицирования деятельности

Одним из ключевых аспектов налоговой нагрузки для предпринимателей является правильная классификация своей деятельности. Корректное определение основной деятельности позволяет применять соответствующие ставки и льготы при уплате налогов. Неправильная классификация может привести к неправомерному урегулированию налоговых обязательств и последующим санкциям со стороны налоговых органов.

| Тип предпринимателя | Особенности налогообложения |

|---|---|

| Юридическое лицо | Учет налога на прибыль, НДС, социальных отчислений и других платежей |

| Индивидуальный предприниматель | Возможность использовать упрощенную систему налогообложения, но с особыми требованиями в отношении декларирования доходов и расходов |

| Фрилансер | Необходимость уплаты налогов при работе на себя, возможные трудности с классификацией деятельности и уплатой налоговых обязательств |

Оптимизация налоговой нагрузки для каждого типа предпринимателей требует детального изучения законодательства и консультации с профессионалами в области налогообложения. Правильное понимание нюансов налоговой системы и грамотное ведение учета позволят предпринимателям не только избежать налоговых проблем, но и достичь максимальной эффективности своего бизнеса.

Нагрузка по конкретному налогу

Определение нагрузки по конкретному налогу

Когда речь идет о налоговой нагрузке, важно понимать, что каждый налог вносит свой вклад в общую картину. Именно поэтому необходимо выделить конкретный налог и изучить его нагрузку в отдельности. Нагрузка по конкретному налогу – это процентная или суммарная ставка, которую должны оплатить предприниматели в соответствии с требованиями налоговой системы.

Важно понимать, что нагрузка по конкретному налогу может варьироваться в зависимости от определенных факторов, таких как вид предпринимательской деятельности, доход, месторасположение и другие обстоятельства. Нередко налоговые органы проводят проверки и аудиты, чтобы убедиться в правильности расчета налоговой нагрузки. Поэтому предпринимателям важно досконально изучить нагрузку по конкретному налогу и быть готовыми объяснить свои расчеты в случае возникновения вопросов со стороны налоговиков.

Оптимизация нагрузки по конкретному налогу

Для многих предпринимателей оптимизация нагрузки по конкретному налогу становится основным приоритетом. Существуют различные способы снизить данную нагрузку, однако не все из них являются законными. Поэтому важно проводить анализ и выбирать оптимальные стратегии, согласно требованиям законодательства. Некоторые из них включают регистрацию в налоговых зонах с более низкими ставками, использование налоговых льгот, передачу активов в другую юрисдикцию и другие. Однако не стоит забывать о возможных рисках и последствиях, связанных с подобными действиями.

Кому нужно срочно вычислить налоговую нагрузку

Контролеры, проводящие проверку деятельности организаций, обращают особое внимание на уровень налоговой нагрузки. Высокая нагрузка может свидетельствовать о потенциальных нарушениях и привлечь к себе внимание контролеров. Поэтому для предотвращения визита контролеров и уверенности в законности деятельности, срочный расчет налоговой нагрузки является необходимым шагом.

Бизнесменам также важно иметь представление о своей налоговой нагрузке. Это позволяет им оценить финансовую эффективность своей деятельности, идентифицировать основные аспекты, на которые необходимо обратить внимание, и предпринять меры для ее оптимизации. Понимание налоговой нагрузки помогает бизнесменам прогнозировать свои доходы и расходы, а также эффективно планировать свою деятельность в целом.

Кроме того, инвесторы и партнеры заинтересованы в знании о налоговой нагрузке организации. Вычисление налоговой нагрузки позволяет им оценить финансовую устойчивость и привлекательность организации как потенциального партнера или объекта инвестиций. Инвесторы и партнеры стремятся работать с организациями, которые имеют оптимальный уровень налоговой нагрузки, что способствует росту и развитию бизнеса.

Таким образом, расчет налоговой нагрузки является неотъемлемой частью финансовых анализов организаций и бизнеса в целом. Он позволяет понять степень финансовой обусловленности деятельности, принять меры для оптимизации и избежать проблем с контролерами. Вычисление налоговой нагрузки является ключевой задачей для предпринимателей, инвесторов и партнеров, которые стремятся быть в соответствии с законодательством и управлять своей деятельностью эффективно и ответственно.