Современное глобализированное экономическое положение Германии требует постоянной адаптации и оптимизации налоговой системы страны. Налоговые ставки и способы оптимизации стали ключевыми аспектами, влияющими на финансовое положение предприятий и отдельных жителей. Налоговая политика страны должна обеспечивать стимулы для экономического роста и развития, в то же время обязательно учитывая интересы национального бюджета.

Задача налоговой оптимизации несет в себе смысл максимально эффективного использования ресурсов и денежных средств, чтобы уменьшить налоговую нагрузку и повысить конкурентоспособность компаний и отраслей экономики в целом. Этот подход особенно актуален для предприятий, столкнувшихся с высокими налоговыми ставками или необходимостью обеспечить прибыльность в условиях жесткой конкуренции.

В данной статье мы рассмотрим важные аспекты налоговой системы Германии, особое внимание уделяя ставкам и способам оптимизации, которые позволяют снизить налоговую нагрузку. Мы изучим возможности использования легальных механизмов для минимизации налоговых платежей и повышения эффективности бизнес-процессов. При этом мы обратим внимание на соответствие таким мерам налогового планирования законодательству Германии и международным стандартам. Наша цель — помочь читателям разобраться в сложной налоговой системе Германии и предоставить практические рекомендации для оптимизации налоговых платежей.

Налоговые классы

Каждый налогоплательщик в Германии относится к определенному налоговому классу, который определяет ставку налога, применяемую к его доходам. Налоговые классы описываются буквенными обозначениями от I до VII и учитывают такие факторы, как семейное положение, количество детей и другие социальные обстоятельства.

Например, налоговый класс I применяется к одиноким лицам без детей, налоговый класс II — к родителям-одиночкам, налоговый класс III — к супругам, имеющим различные доходы, и так далее. Каждый налоговый класс имеет свою уникальную систему налогообложения и ставку налога.

Важно отметить, что налоговые классы не являются постоянными и могут изменяться в зависимости от изменения семейного положения или других факторов. Также существуют различные правила и исключения, которые должны быть учтены при определении налогового класса и расчете налоговых обязательств.

Изучение налоговых классов является ключевым шагом для понимания системы налогообложения в Германии и поможет налогоплательщикам принять правильные финансовые решения и оптимизировать свои налоговые обязательства.

Налог на имущество

- Типы налога на имущество:

- Налог на недвижимость — это налог на владение и использование недвижимости, включая жилые и коммерческие объекты. Сумма налога зависит от оценочной стоимости недвижимости и различается в зависимости от региона.

- Налог на движимое имущество — этот налог облагает владение и использование движимого имущества, такого как автомобили, яхты, самолеты и другие предметы роскоши. Он также рассчитывается на основе стоимости имущества.

- Обязательные платежи:

- Освобождение от налога:

- Существуют некоторые категории имущества, которые освобождаются от налогообложения. Например, жилищное имущество, которое используется как основное место жительства, может быть освобождено от налога на недвижимость.

- Также существуют особые условия для инвалидов, пенсионеров и других социальных групп.

- Продажа имущества:

Граждане Германии обязаны уплачивать налог на имущество ежегодно в установленные сроки. Размер налогового платежа определяется налоговыми органами на основе оценочной стоимости имущества. В случае неуплаты налога или его неправильного расчета грозит наложение штрафных санкций и другие правовые последствия.

При продаже имущества владелец также обязан уплатить налог с полученной прибыли. Этот налог рассчитывается исходя из разницы между стоимостью приобретения и стоимостью продажи имущества.

В целом, налог на имущество является важным элементом налоговой системы Германии. Соблюдение обязательств по уплате этого налога необходимо для поддержания финансовой устойчивости государства и обеспечения равенства налогового бремени среди граждан. Поэтому каждый собственник имущества должен быть внимателен к срокам и правилам уплаты налога на имущество.

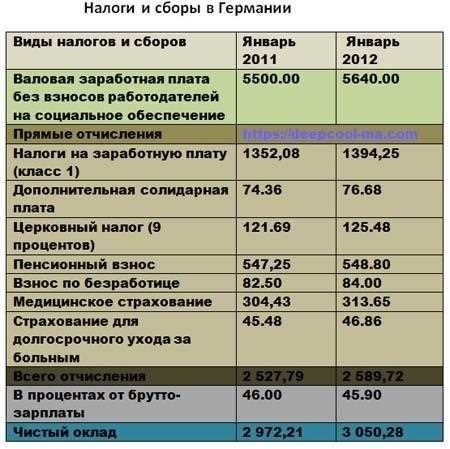

Налоги в Германии с зарплаты

Регулярные выплаты, получаемые работниками в Германии в виде заработной платы, подвергаются обязательному налогообложению. Это означает, что с доходов, полученных в виде заработной платы, работники обязаны уплачивать определенную долю своего заработка в качестве налога. Такая система налогообложения помогает обеспечить финансирование государственных программ и социальных служб, а также поддерживать экономическую стабильность страны.

Расчет налога

Расчет налога на заработную плату в Германии осуществляется на основе различных факторов, таких как размер дохода, семейное положение и налоговый класс. Налоговый класс зависит от семейного положения работника и определяет ставку налога, применяемую к его доходам.

Система налогообложения с зарплаты в Германии также включает в себя налог на социальное страхование и налог на пенсионное обеспечение. Они представляют собой обязательные отчисления, которые работник делает в пользу государственных фондов и обеспечивают социальную защиту и будущую пенсию работника. Ставки этих налогов также зависят от дохода работника и общей системы налогового классификационного распределения.

Вычеты и льготы

Германия предоставляет некоторые вычеты и льготы, которые позволяют снизить общую сумму налога с доходов. Эти вычеты могут основываться на различных факторах, таких как уровень дохода, наличие детей или квалифицированный статус внештатного работника. Они позволяют работникам сократить свою налоговую обязанность и улучшить свою финансовую ситуацию.

В целом, налоги с зарплаты являются неотъемлемой частью жизни работника в Германии. Они помогают обеспечить функционирование государственных служб и социальных программ, а также создают основу для будущего обеспечения и защиты работников. Понимание системы налогообложения и возможностей оптимизации налоговых обязательств предоставляет работникам возможность эффективно управлять своими финансами.

Подоходный налог и налог на доходы в Германии

Раздел данной статьи посвящен подробному рассмотрению налоговых платежей в Германии, связанных с доходами физических лиц. Здесь будут рассмотрены особенности налогообложения доходов, а также обсуждены международные налоговые соглашения и налоги на наследство и подарки.

Одним из наиболее важных аспектов налогообложения доходов является налог на передачу недвижимости. В этом случае налоговая ставка определяется в зависимости от стоимости передаваемого имущества и может быть уменьшена с помощью различных льготных программ.

Также следует обратить внимание на налог на прибыль, который взимается с организаций и предприятий, осуществляющих коммерческую деятельность в Германии. Расчет этого налога осуществляется на основе прибыли, полученной за определенный период времени, и может быть уменьшен с помощью различных налоговых вычетов и льгот.

Для физических лиц, получающих доходы в Германии, также предусмотрены налоговые классы, которые определяют налоговую ставку и сумму налоговых платежей. Важно отметить, что существуют минимальные суммы доходов, не облагаемые налогом, что может оказаться выгодным для налогоплательщика.

Иностранные работники, получающие доходы в Германии, также обязаны уплачивать подоходный налог. Однако существуют международные налоговые соглашения, которые могут предусматривать особые условия налогообложения, что является важным фактором при определении налоговых обязательств иностранных работников.

- Особенности налогообложения доходов физических лиц в Германии

- Налог на передачу недвижимости и льготные программы

- Налог на прибыль и возможности его уменьшения

- Налоговые классы и минимальные суммы доходов

- Подоходный налог для иностранных работников и международные соглашения

Налоговая система Германии предоставляет широкие возможности для оптимизации уплаты подоходного налога и налога на доходы, однако требует внимательного изучения законодательства и принципов налогообложения. Имея хорошее понимание этих аспектов, физические лица и иностранные работники могут принять осознанные решения в отношении своих налоговых обязательств и достичь оптимальных результатов.

Налог на передачу недвижимости

Основным фактором, определяющим стоимость налога на передачу недвижимости, является рыночная стоимость передаваемого имущества. Ставка налога может быть разной в зависимости от региона и стоимости объекта. Уровень налога также зависит от срока владения недвижимостью, зачастую предусматриваются льготы для долгосрочных владельцев.

Основные аспекты налога на передачу недвижимости:

- Определение рыночной стоимости объекта;

- Расчет ставки налога в соответствии с региональными нормативами;

- Использование льгот и освобождений при налогообложении;

- Сроки и условия уплаты налога;

- Роль нотариуса в процессе перехода права собственности.

При передаче недвижимости важно учитывать все аспекты налогового законодательства, чтобы избежать непредвиденных финансовых затрат и проблем с налоговыми органами. Кроме того, существуют международные налоговые соглашения, влияющие на процедуру налогообложения при передаче недвижимости для иностранных граждан. Поэтому рекомендуется обратиться к профессионалам, специализирующимся на налоговом консультировании, для выполнения всех требуемых процедур и минимизации налоговых рисков.

Налог на прибыль

Раздел о налоге на прибыль предлагает углубленный анализ того, как предприятия в Германии облагаются налогом на полученные прибыли. Вместо использования общеизвестных терминов «подоходный налог» или «налог в Германии», мы фокусируемся на механизмах и правилах налогообложения, которые затрагивают компании и их доходы.

Одним из базовых аспектов, которому следует обратить внимание, является установление ставок налога на прибыль. Данная информация позволяет лучше понять, какие суммы должны быть уплачены в государственный бюджет компаниями, осуществляющими свою деятельность в Германии. Также в разделе будут рассмотрены различные способы оптимизации налогообложения на прибыль, которые позволяют предприятиям снизить свои налоговые обязательства, не нарушая законодательства.

Дополнительно, мы рассмотрим налоговые классы, которые оказывают влияние на уровень налогообложения предприятий в Германии. В таблице ниже приведены основные характеристики каждого класса:

| Класс | Описание |

|---|---|

| Класс A | Оптимальный класс налогообложения для компаний с низкими доходами |

| Класс B | Подходящий класс налогообложения для средних предприятий |

| Класс C | Рекомендуемый класс налогообложения для крупных компаний |

Кроме налоговых классов, нами будет рассмотрен налог на имущество, который также влияет на налоговое бремя предприятий. Будут представлены основные правила налогообложения имущества, а также возможности снижения налоговых обязательств при определенных условиях.

Важным аспектом раздела будет анализ налогообложения физических лиц, связанных с деятельностью предприятий. Мы рассмотрим, какие налоги должны уплачивать работники, получающие доходы от компаний, и как эти налоги влияют на общую систему налогообложения.

Также будут рассмотрены специфические аспекты налогообложения для иностранных работников в Германии. Мы посвятим внимание правилам налогообложения, которые применяются к нерезидентам страны и какие льготы им доступны.

Налогообложение физических лиц

Принцип источника выплаты

Одним из основных принципов налогообложения физических лиц в Германии является принцип источника выплаты. Согласно этому принципу, налоги удерживаются и уплачиваются непосредственно с дохода, полученного физическим лицом. Такой подход позволяет обеспечивать эффективность и прозрачность налоговой системы, а также упрощает процедуру уплаты налогов.

В рамках принципа источника выплаты налоги удерживаются прямо из заработной платы, пенсий, процентов от банковских вкладов и других источников дохода. Размер и ставка налогового удержания зависят от общей суммы дохода и налогового класса, к которому относится физическое лицо.

Налоговые классы

В Германии существуют различные налоговые классы, которые определяют уровень налогообложения физического лица. Каждый налоговый класс имеет свою уникальную ставку налогообложения и применяется в зависимости от дохода и семейного положения налогоплательщика.

Налоговый класс 1 предназначен для одиноких лиц без детей, налоговый класс 2 применяется к налогоплательщикам-одиночкам с детьми, налоговые классы 3, 4 и 5 предназначены для супругов, учитывающих общий доход семьи, и налоговый класс 6 — для лиц, имеющих несколько источников дохода.

На основе налогового класса и общего дохода определяется ставка налогообложения, в соответствии с которой вычисляется сумма налогового платежа. Размер налогового платежа может быть оптимизирован с помощью доступных налоговых льгот и дополнительных вычетов.

Важно помнить, что налогообложение физических лиц в Германии имеет свои особенности и требует внимательного планирования и расчетов для эффективного управления налоговыми обязательствами.

Налог у источника выплаты

Налог у источника выплаты относится к налоговым льготам, предоставляемым государством для физических лиц. Он устанавливает границы доходов, ниже которых налоговая обязанность не возникает. Это означает, что граждане Германии, получающие доходы ниже указанных порогов, освобождаются от уплаты налогов.

Пороги для налога у источника выплаты могут меняться и зависят от различных факторов, таких как семейное положение, возраст и состояние здоровья. В зависимости от этих факторов, граждане могут быть освобождены от уплаты налогов на определенную сумму своего дохода.

Определение минимальных сумм доходов, необлагаемых налогом, имеет важное значение для граждан Германии, так как позволяет снизить налоговую нагрузку и сохранить большую часть своего дохода. Эта льгота помогает защитить финансовые интересы граждан, особенно тех, кто находится в более уязвимом положении.

§ Льготы, необлагаемые налогом минимальные суммы доходов

В данном разделе рассмотрим вопрос о льготах, которые предоставляются гражданам Германии в виде необлагаемых налогом минимальных сумм доходов. Эти льготы позволяют снизить налоговое бремя для тех, кто получает небольшие доходы, а также обеспечить социальную защиту и поддержку населения, особенно в условиях экономического кризиса.

Минимальные суммы доходов — это установленные государством нормативы, при достижении которых гражданин освобождается от уплаты налога на доходы. Такие льготы позволяют обеспечить минимальный уровень жизни для населения и предотвратить его падение ниже определенного порога.

Для определения минимальных сумм доходов учитывается ряд факторов, таких как состав семьи, наличие иждивенцев, возраст, индекс инфляции и другие. Кроме того, существуют различные категории налогоплательщиков, и для каждой из них устанавливаются свои уровни минимальных сумм доходов.

Налоговые службы Германии регулярно обновляют данные о минимальных суммах доходов и проводят индексацию, чтобы учесть изменения экономической ситуации и уровень инфляции. Это позволяет гражданам получать достаточную социальную поддержку и в то же время способствует стабильности экономики страны.

Важно отметить, что необлагаемые налогом минимальные суммы доходов не являются постоянными и могут пересматриваться в зависимости от изменений в налоговом законодательстве и социально-экономической ситуации в стране. Поэтому гражданам необходимо следить за актуальными нормативами и обновлениями, чтобы правильно расчетывать свои налоговые обязательства и воспользоваться имеющимися льготами.

§ Расчет подоходного налога

Задача данного раздела состоит в рассмотрении процесса расчета подоходного налога в Германии. Ведь эта процедура имеет важное значение для всех налогоплательщиков, которые осуществляют доходные операции на территории страны.

Основные этапы расчета:

1. Определение облагаемого дохода.

Первым шагом является определение общей суммы дохода, полученного налогоплательщиком за налоговый период. Это может быть заработная плата, дивиденды, сдача имущества в аренду, доходы от продажи недвижимости и другие источники дохода.

2. Учет налоговых вычетов.

После определения облагаемого дохода, необходимо учесть налоговые вычеты, которые могут снизить сумму налогооблагаемой базы. Такие вычеты могут быть связаны с наличием детей, уходом за ними, медицинскими расходами, образованием и другими факторами.

3. Применение налоговых ставок.

После учета налоговых вычетов, налогооблагаемая база умножается на соответствующую налоговую ставку. В Германии используется прогрессивная шкала налогообложения, что означает, что чем больше доход, тем выше ставка налога.

Например, для налогоплательщиков с низким доходом может применяться ставка 10%, в то время как для налогоплательщиков с высоким доходом ставка может достигать 45%.

4. Учет других налоговых обязательств.

Помимо подоходного налога, некоторые налогоплательщики могут быть обязаны платить и другие налоги, такие как налог на имущество или налог на прибыль в случае ведения деятельности. Эти налоги также должны учитываться при расчете общей налоговой нагрузки.

Таким образом, расчет подоходного налога в Германии требует учета различных факторов, включая облагаемый доход, налоговые вычеты и налоговые ставки. Важно правильно оценить свои налоговые обязательства, чтобы избежать штрафов и проблем с налоговыми органами.

Налог на доход в Германии

Определение и роль налога на доход в Германии

Структура налога на доход в Германии

Налог на доход в Германии имеет прогрессивную шкалу ставок, что означает, что чем выше доход, тем выше процент налога, который необходимо заплатить. В дополнение к базовому налогу на доход, существуют дополнительные социальные взносы, которые также взимаются с дохода. Эти взносы используются для покрытия затрат на социальное обеспечение и медицинские услуги.

Налог на доход в Германии имеет сложную систему налогообложения, которая состоит из различных категорий и налоговых классов. Определение налогового класса влияет на размер налоговых ставок и может быть связано с семейным положением и количеством детей.

Особенности налогообложения иностранных работников

Для иностранных работников, налогообложение доходов в Германии имеет свои особенности. В зависимости от длительности пребывания и статуса в стране, иностранные работники могут попадать под различные налоговые правила и ставки.

При приезде в Германию, иностранный работник должен зарегистрироваться в налоговой службе и получить свой налоговый номер. Декларирование доходов и уплата налогов производится ежегодно, с учетом всех принятых налоговых правил и льгот для иностранных работников.

Важно помнить, что налог на доход в Германии может быть удержан из заработной платы иностранного работника прямо на месте работы, согласно договору о налогообложении между Германией и страной, из которой работник приезжает.

Obtaining a Steuernummer (tax identification number) is essential for foreigners working in Germany. It is important to note that the income tax in Germany can be deducted directly from the foreign worker’s salary according to the tax treaty between Germany and the country the worker comes from.

It is important for foreign workers to familiarize themselves with the German tax laws and regulations to ensure compliance and avoid any potential penalties or legal issues.

Международные налоговые соглашения

Раздел о международных налоговых соглашениях предлагает взглянуть на особенности налогообложения иностранных работников в Германии. Эти соглашения играют важную роль в регулировании налоговых отношений между Германией и другими странами, участниками таких соглашений.

Одно из главных преимуществ международных налоговых соглашений заключается в предотвращении двойного налогообложения для иностранных работников. Такие соглашения обеспечивают защиту прав и интересов иностранных работников, а также способствуют развитию экономических отношений между Германией и другими странами.

Основные положения международных налоговых соглашений

Международные налоговые соглашения определяют правила налогообложения доходов иностранных работников, прибыли от деятельности в Германии, налоговые ставки и процедуры, а также порядок урегулирования споров международного характера. Такие соглашения позволяют избежать двойного налогообложения путем предоставления льгот и исключений для иностранных работников.

Каждое соглашение имеет свои особенности в зависимости от конкретных условий, договоренностей и страны-участницы. Некоторые соглашения могут устанавливать предельные налоговые ставки, освобождение от налогообложения определенных видов доходов или упрощенные процедуры уплаты налогов. Такие меры облегчают налогообложение иностранных работников, привлекая талантливых специалистов из-за рубежа в Германию и способствуя развитию глобального бизнеса.

Важно отметить, что каждое международное налоговое соглашение содержит свои специфические условия, и для более точной информации рекомендуется обратиться к соответствующим законодательным актам и договоренностям между Германией и вашей страной.

Защита прав иностранных работников

Международные налоговые соглашения предоставляют защиту прав иностранных работников, гарантируя им равные условия с местными налогоплательщиками. Благодаря этим соглашениям, иностранные работники имеют право на преференции и льготы при налогообложении, что способствует их социальной и экономической интеграции в Германии.

Кроме того, международные налоговые соглашения обеспечивают урегулирование споров, возникающих между налоговыми органами различных стран в процессе налогообложения иностранных работников. Это позволяет избежать двойного налогообложения и решать возникающие вопросы в сотрудничестве и согласии между участниками соглашений.

Международные налоговые соглашения

Раздел о международных налоговых соглашениях представляет важную информацию о соглашениях, заключенных Германией с другими странами, с целью регулирования налогообложения международных доходов и предотвращения двойного налогообложения. Эти соглашения определяют правила и принципы налогообложения, которые применяются при пересечении границ и осуществлении международных операций.

Международные налоговые соглашения позволяют предпринимателям и компаниям снизить налоговую нагрузку при осуществлении международной деятельности. Они регулируют основные аспекты налогообложения, включая определение места налогообложения, методы и правила расчета налогов, а также устанавливают механизмы для разрешения споров и претензий, связанных с налогообложением.

Преимущества международных налоговых соглашений:

1. Предотвращение двойного налогообложения: Соглашения позволяют избежать ситуации, когда один и тот же доход облагается налогом как в стране источнике, так и в стране резиденции. Они определяют принципы для распределения налоговой юрисдикции и могут предусматривать механизмы для вычета или устранения двойного налогообложения.

2. Снижение налоговой нагрузки: Международные соглашения позволяют предпринимателям и компаниям использовать определенные льготы и преференции, предусмотренные в этих соглашениях, для снижения налогообязательств и повышения конкурентоспособности на международном уровне.

3. Устранение двойного налогообложения: Соглашения предусматривают механизмы разрешения споров и претензий, связанных с налогообложением, между государствами-участниками. Это позволяет избежать возможных конфликтов и урегулировать спорные вопросы в области налогообложения.

Международные налоговые соглашения играют важную роль в содействии развитию международного бизнеса, обеспечивая прозрачность и стабильность налогообложения. Они создают благоприятные условия для предпринимателей, способствуют притоку инвестиций и развитию экономики в целом.

Налог на наследство и подарки

Налог на наследство и подарки представляет собой обязательные платежи, взимаемые с физических лиц при получении наследства или ценностных подарков от других лиц. Главной целью этого налога является сбор средств в бюджет государства с целью обеспечения финансовой стабильности и реализации социальных программ.

Основные принципы налогообложения наследств и подарков определены законодательством Германии. Для определения облагаемой суммы учитывается стоимость наследуемого имущества или стоимость подарка. Величина налога зависит от таких факторов, как степень родства между наследником и наследодателем, а также от суммы объекта налогообложения.

Важно отметить, что налог на наследство и подарки может быть снижен или даже полностью освобожден в определенных случаях. Это связано с такими факторами, как размер имущества, наличие наследственной или подарочной связи между лицами, а также наличие договора об избежании двойного налогообложения. Такие льготы позволяют уменьшить налоговое бремя и обеспечить справедливость в процессе налогообложения.

Для расчета налога на наследство и подарки необходимо учитывать различные факторы, такие как стоимость имущества, налоговые классы и налоговые ставки. Оптимальный расчет налога требует четкого знания законодательства и возможностей его оптимизации.

Итак, налог на наследство и подарки играет важную роль в экономической системе Германии. Он способствует сбору средств в бюджет государства, а также регулированию процессов передачи имущества между лицами. Расчет налога требует внимательного изучения законодательства и возможности его оптимизации с целью уменьшения налогового бремени.