При наступлении пенсионного возраста, каждый гражданин сталкивается с необходимостью решать многочисленные вопросы, связанные с улучшением качества жизни и сохранением накоплений. Одним из ключевых аспектов, требующих особого внимания, является налогообложение владения земельными участками.

Для многих пожилых людей, обладающих собственностью, уплата налога на землю может стать непосильным бременем, особенно в условиях ограниченных доходов и высоких цен на жизненно необходимые товары и услуги. Однако, существуют методы и возможности получить льготы и освободиться от некоторых налоговых обязательств, что поможет обеспечить стабильность и комфорт в старости.

Каждый пенсионер может воспользоваться преимуществами, предлагаемыми налоговыми органами, и получить дополнительные гарантии защиты своих прав при уплате налога на землю. Одним из таких инструментов является возможность получения особых льгот, которые позволят снизить размер налогового платежа или даже полностью освободиться от его уплаты. Такие меры направлены на поддержку граждан пожилого возраста и облегчение их финансового положения.

Дорогостоящая недвижимость: с какой стоимости пенсионер не имеет права на получение льгот?

В данном разделе будет рассмотрена проблема определения предела стоимости недвижимости, при которой пенсионеру не предоставляется возможность воспользоваться льготами. Учитывая значимость данного вопроса, необходимо понять, какая недвижимость считается дорогостоящей и из каких соображений пенсионер не имеет права на получение беспошлинных льгот. Точное определение данного предела имеет важное значение для пенсионеров и их финансового положения.

Определение дорогостоящей недвижимости

Для начала рассмотрим, какие критерии позволяют определить, что недвижимость является дорогостоящей. Во-первых, стоимость объекта недвижимости является основным фактором. Предел дорогостоящей недвижимости может быть установлен на основе средней рыночной стоимости имущества в данном регионе.

Во-вторых, дополнительные критерии, такие как площадь и тип недвижимости, также могут влиять на определение дорогостоящей недвижимости. Например, крупные дома с большим участком земли или роскошные апартаменты в центре города могут рассматриваться как дорогостоящая недвижимость, даже если их стоимость не является самой высокой в регионе.

Имущественные льготы и повышение пенсионного возраста

Следует отметить, что повышение пенсионного возраста может иметь влияние на получение имущественных льгот. В связи с этим, необходимо учитывать возраст пенсионера при определении предела стоимости дорогостоящей недвижимости. Возможно, что для пенсионеров, достигших определенного возраста, предел стоимости дорогостоящей недвижимости будет более высоким.

Таким образом, вопрос определения стоимостного предела, при котором пенсионер не имеет права на получение имущественных льгот, является актуальным и требует уточнения. Необходимо провести более глубокий анализ и установить четкие критерии, чтобы обеспечить справедливость в предоставлении данных льгот.

Как повышение пенсионного возраста влияет на имущественную льготу?

Повышение пенсионного возраста может оказать влияние на размер имущественной льготы, предоставляемой пенсионерам. Изменение возрастного порога для выхода на пенсию может повлиять на структуру и динамику налоговых льгот, которые пенсионеры могут получать при оплате налога на недвижимость.

Изменение правил для пенсионеров

Повышение пенсионного возраста может привести к изменению правил, регулирующих предоставление имущественных льгот пенсионерам. Возможно, что новые правила либо увеличат возрастной порог для получения льготы, либо установят дополнительные ограничения, которым должен соответствовать пенсионер, чтобы получить льготу.

Изменение размера льготы

Повышение пенсионного возраста также может повлиять на размер имущественной льготы, которую получают пенсионеры. Возможно, что новые правила установят жесткие границы для определения размера льготы в зависимости от возраста пенсионера. Таким образом, пенсионеры, которые достигли нового возрастного порога, могут получать меньшие льготы по сравнению с теми, кто остался в предыдущей возрастной категории.

| Пункт | Описание |

|---|---|

| 1 | Зависимость от нового возрастного порога |

| 2 | Возможное сокращение размера льготы для новой возрастной категории |

В целом, повышение пенсионного возраста может существенно изменить условия предоставления имущественной льготы пенсионерам при уплате налога на недвижимость. Пенсионерам следует быть внимательными и внимательно изучать новые правила, чтобы правильно оценить свою ситуацию и получить максимальные выгоды от имущественной льготы.

Как рассчитывается налог

В данном разделе будет рассмотрено, каким образом происходит расчет имущественного и земельного налога для граждан, находящихся на пенсии. Будут описаны основные принципы и методы, используемые при определении суммы данного налогового платежа.

1. Налог на имущество

Для расчета имущественного налога, необходимо учитывать стоимость объекта недвижимости, на которую налагается налог. Стоимость определяется исходя из рыночной цены указанного имущества в определенный период времени.

Для учета налоговых ставок, они делятся на три категории: ставка для жилой недвижимости, ставка для коммерческой недвижимости и ставка для земельных участков. Каждая категория имеет свои установленные налоговые ставки, которые применяются к стоимости соответствующего имущества.

Таким образом, налог на имущество рассчитывается путем умножения ставки на стоимость объекта недвижимости и суммирования полученных значений для каждой категории имущества.

2. Земельный налог

Что касается земельного налога, его расчет основывается на площади земельного участка и налоговой ставке, которая применяется к данному типу земли.

Площадь земельного участка определяется с учетом официальных документов, таких как кадастровый паспорт, который содержит подробные данные о границах и площади земельного участка.

Налоговая ставка для земельного налога также устанавливается в зависимости от категории земельного участка. Ставка может отличаться в зависимости от предназначения земли: сельскохозяйственное использование, строительство и т.д.

Итоговая сумма налога на землю рассчитывается путем умножения площади участка на налоговую ставку, соответствующую его категории.

Куда приходит платежный документ на налог (имущественный и земельный)

В данном разделе мы рассмотрим, куда следует направлять платежный документ на уплату имущественного и земельного налога.

Одним из важных аспектов взимания налогов является правильное направление платежного документа. От выбора правильного адреса зависит своевременное начисление и уплата налога без задержек и проблем.

В случае имущественного налога платежный документ следует направить в налоговую инспекцию по месту нахождения объекта недвижимости. Для этого необходимо ознакомиться с точным адресом и контактными данными соответствующей налоговой инспекции. После получения платежного документа, налогоплательщик может внести оплату через банк или пользоваться электронными способами перевода средств.

При уплате земельного налога платежный документ также нужно направить в налоговую инспекцию по месту нахождения земельного участка. В некоторых случаях, для точного определения места уплаты налога на землю, необходимо обратиться в местные органы власти или уточнить информацию в налоговой службе.

Важно учесть, что при направлении платежного документа на налог следует указывать достоверные и полные данные, такие как номер счета плательщика, категорию налогоплательщика, а также сумму налогового платежа. Это поможет избежать возможных ошибок при начислении и уплате налога.

Итак, чтобы своевременно и корректно уплатить имущественный и земельный налог, необходимо правильно определить место направления платежного документа. Обращение в налоговую инспекцию по месту нахождения объекта недвижимости или земельного участка позволит избежать задержек и проблем с взиманием налога. Заполняя платежный документ, необходимо указывать полные и достоверные данные, чтобы избежать возможных ошибок.

Как оформить льготу: обязательны ли подтверждающие документы?

Подтверждающие документы для получения льготы

Для оформления льготы по уплате имущественного налога необходимо предоставить определенный набор документов, подтверждающих ваше право на данную льготу. В первую очередь, требуется предоставить документ, удостоверяющий ваш статус пенсионера, такой как пенсионное удостоверение или соответствующее свидетельство.

Дополнительно, для подтверждения права на льготу, могут потребоваться документы, подтверждающие владение недвижимостью, на которую распространяется льгота. Это могут быть свидетельство о собственности, договор аренды или иные документы, удостоверяющие ваше право на данный объект недвижимости.

Предоставление документов

Для предоставления документов обязательно обратитесь в налоговую инспекцию, ответственную за ваш район или город. Вам потребуется заполнить заявление на получение льготы и приложить к нему копии всех необходимых документов. Не забудьте взять с собой оригиналы документов для их проверки.

При подаче документов обратите внимание на сроки, установленные для оформления льготы. Обычно эти сроки не превышают 30 дней с момента подачи заявления и полного комплекта документов.

| Необходимые документы: | Примечание: |

|---|---|

| Пенсионное удостоверение | Подтверждение статуса пенсионера |

| Свидетельство о собственности | Подтверждение владения недвижимостью |

| Договор аренды | Подтверждение права на объект аренды |

После предоставления всех необходимых документов и рассмотрения вашего заявления, вы получите решение о предоставлении льготы. В случае положительного решения, у вас будет возможность уплатить имущественный налог с учетом предоставленной льготы.

Учтите, что процедура оформления льготы может немного отличаться в зависимости от региона, поэтому рекомендуется обратиться в местные налоговые органы для получения детальной информации и консультации по данному вопросу.

Какие преференции предусмотрены для уплаты налога на недвижимость при наличии нескольких объектов имущества?

При наличии у пенсионера нескольких объектов недвижимости, возникает вопрос о применимости льгот при уплате имущественного налога. Согласно действующему законодательству, преимущества пенсионеров, рассчитанные на снижение финансовой нагрузки, распространяются на каждый из их объектов недвижимости.

Таким образом, владельцам нескольких недвижимых объектов предоставляется возможность воспользоваться льготами при уплате имущественного налога на каждый из них. Это позволяет значительно снизить размер налоговых платежей, особенно учитывая высокую стоимость недвижимости в современных условиях.

При подаче заявления о получении льготы на имущественный налог, пенсионеру необходимо указать все свои объекты недвижимости и предоставить соответствующие документы, подтверждающие их наличие и стоимость. После рассмотрения заявления и проверки предоставленных данных, налоговая служба установит размер освобождения каждого объекта.

Освобождение от налога на каждый объект недвижимости для пенсионера является преимуществом, которое позволяет существенно снизить ежегодные налоговые обязательства. Это особенно актуально при наличии нескольких дорогостоящих объектов, так как размер льготы будет рассчитываться на каждый из них, что приведет к ощутимым экономиям.

Таким образом, обладая несколькими объектами недвижимости, пенсионер имеет возможность воспользоваться преимуществами и снизить свои налоговые платежи. Правильное оформление льготы и предоставление необходимых документов способствуют минимизации финансовой нагрузки при уплате имущественного налога.

У пенсионера несколько объектов недвижимости: как использовать льготу?

Возможности льготной оплаты налога на недвижимость для пенсионеров с несколькими недвижимыми объектами

Для многих пенсионеров налог на недвижимость может стать немалой финансовой нагрузкой, особенно если у них есть несколько объектов недвижимости. Однако, существуют льготы, которые позволяют снизить размер налоговых платежей и сэкономить семейный бюджет.

Если у пенсионера имеется несколько объектов недвижимости, то вопрос о том, как использовать имущественную льготу, становится особенно актуальным. Чтобы получить льготу при уплате налога на недвижимость, необходимо ознакомиться с правилами и требованиями, установленными местными налоговыми органами.

Первым шагом для использования льготы является подача заявления в налоговую инспекцию с указанием всех имеющихся недвижимых объектов. В заявлении необходимо указать полную информацию о каждом объекте, включая его адрес, площадь, назначение и стоимость.

После подачи заявления, местные налоговые органы произведут соответствующую проверку и рассмотрят возможность предоставления льготы. В случае одобрения, пенсионер получит уведомление о размере сниженного налогового платежа.

Важно отметить, что для подтверждения права на льготу, могут потребоваться дополнительные документы, такие как свидетельства о собственности, договоры аренды или иные документы, подтверждающие стоимость и наличие недвижимости.

При расчете льготного налогового платежа учитывается стоимость каждого объекта недвижимости отдельно. Таким образом, пенсионеры с несколькими объектами недвижимости могут получить льготу по каждому из них, что позволяет существенно снизить налоговую нагрузку в целом.

Льгота для пожилых граждан при оплате налога на недвижимость

В данном разделе мы рассмотрим вопрос о возможности получения льготы на налог на недвижимость для пенсионеров. Эта мера направлена на облегчение финансовой нагрузки, которая может возникнуть у пожилых людей при уплате данного налога.

Пенсионеры имеют возможность оформить льготу на оплату налога на недвижимость. Эта льгота предоставляется с целью снижения ежегодных платежей и помощи пенсионерам в поддержании их жилого пространства. Для получения данной льготы пенсионеру необходимо позаботиться о оформлении соответствующего запроса в соответствующие налоговые органы.

Оформление льготы на налог на недвижимость для пенсионеров возможно путем подачи необходимых документов, подтверждающих статус пенсионера и владение недвижимостью. Однако, важно учитывать, что конкретные требования могут различаться в зависимости от региона и местных законодательных норм.

После подачи запроса и предоставления всех необходимых документов, налоговые органы осуществляют проверку и рассмотрение данного запроса. При положительном решении, пенсионеру будет выдано свидетельство о льготе, которое позволит ему уплатить налог на недвижимость по льготным тарифам.

Важно отметить, что льгота на налог на недвижимость может быть оформлена только на один объект недвижимости, принадлежащий пенсионеру. Если у пенсионера имеется несколько объектов недвижимости, он сможет выбрать только один из них для получения льготы.

Таким образом, льгота на налог на недвижимость является одной из мер поддержки пожилых граждан, направленных на облегчение их финансовой нагрузки. Эта мера позволяет пенсионерам уплачивать налог по льготным тарифам на один объект недвижимости, что способствует сохранению их жилого пространства и повышению качества жизни.

Как оформить льготу на любой из двух налогов

Для начала необходимо определиться с тем, на какой налог вы хотите получить льготу. Затем следует обратиться в налоговую инспекцию вашего региона для получения подробной информации о документах, необходимых для оформления льготы.

Обычно для оформления льготы требуется предоставить следующие документы:

| 1. | Заявление о предоставлении льготы. |

| 2. | Паспорт или иной документ, удостоверяющий личность. |

| 3. | Документы, подтверждающие право собственности на объект недвижимости или земельного участка. |

| 4. | Документы, подтверждающие статус пенсионера или иную категорию, при которой предоставляется льгота. |

После сбора всех необходимых документов и подачи заявления, налоговая инспекция проведет проверку и рассмотрение вашего запроса. В случае положительного решения, вам будет выслано уведомление о предоставлении льготы.

Важно помнить, что льготы по налогам могут различаться в зависимости от региона. Поэтому перед оформлением необходимо ознакомиться с действующим законодательством вашего региона и уточнить требования и порядок предоставления льготы в вашем конкретном случае.

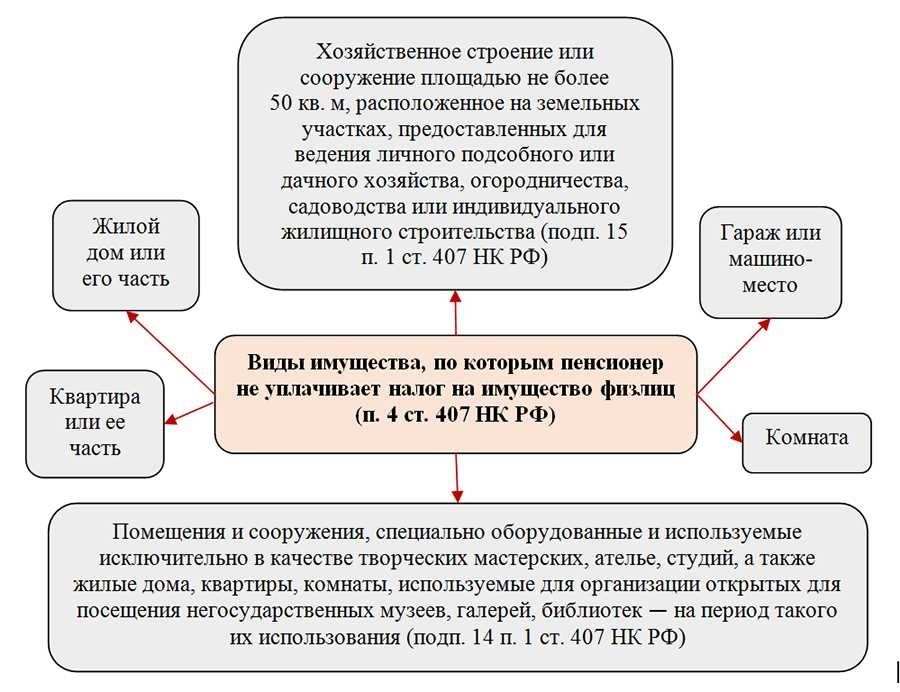

За какое имущество нужно платить налог

В данном разделе мы рассмотрим тему, связанную с обязательными платежами, которые граждане обязаны вносить за определенное имущество. Налоговые обязательства необходимо исполнять в отношении различных видов недвижимости и земельных участков, которыми владеют граждане. Проанализируем, какие объекты облагаются налогом и каковы условия его уплаты.

Первым видом имущества, за которое требуется вносить налоговые платежи, является недвижимость. Это может быть как жилой дом, так и коммерческое здание, а также квартира. Гражданам, владеющим указанными объектами, необходимо уплачивать налог в соответствии со ставками и правилами, установленными законодательством.

Вторым видом имущества, облагаемым налогом, являются земельные участки. Каждый гражданин, владеющий землей, обязан платить налоговые сборы в зависимости от площади и категории земельного участка. Сумма налога определяется на основе установленной ставки исходя из показателей, установленных муниципальными или федеральными органами власти.

Необходимо помнить, что налоговые обязательства возникают именно в отношении определенного имущества и земли, а не всех видов активов, которыми владеет гражданин. При этом, в случае наличия нескольких объектов недвижимости или земельных участков, каждый из них облагается отдельно и требует отдельного уплаты налога.

Убедительно рекомендуется гражданам быть внимательными и добросовестными при исполнении налоговых обязательств. Нарушение правил и уклонение от уплаты налога может повлечь за собой серьезные последствия, вплоть до наложения штрафов и судебных разбирательств.

В итоге, знание того, за какое имущество необходимо платить налог, позволяет гражданам быть ответственными и соблюдать налоговое законодательство, что способствует поддержанию стабильной и эффективной системы государственных доходов и общего благосостояния.

Льготы по уплате земельного налога

У граждан, достигших пенсионного возраста, предусмотрены особые преимущества по уплате земельного налога. Данная льгота позволяет значительно снизить финансовую нагрузку на пенсионеров, обладающих земельными участками. В данном разделе статьи мы рассмотрим, за какое имущество необходимо уплачивать земельный налог и какие именно льготы доступны для граждан старшего возраста.

В соответствии с законодательством, земельный налог облагается земельные участки, находящиеся в собственности физических лиц. В случае пенсионеров, интересующимся уплатой этого налога, важно понимать, что не все виды имущества подпадают под его влияние. В основном, земельный налог взимается с участков, на которых расположены дома, коттеджи, садовые домики и другие сооружения. Но гражданам старшего возраста предоставляются льготы, позволяющие освободиться от уплаты налога за определенные категории имущества.

Для пенсионеров, имеющих несколько объектов недвижимости, вопрос о льготах по уплате земельного налога может быть особенно актуален. Важно знать, что преимущества распространяются на каждую недвижимую площадь отдельно, и пенсионеры имеют возможность воспользоваться льготой для определенного объекта независимо от остальной собственности.

В целях получения льгот по уплате земельного налога, пенсионеры должны оформить соответствующие документы и представить их в налоговую инспекцию. В ряде случаев, подтверждающие документы могут быть необходимы для подтверждения права на льготу. При этом, важно соблюдать правила грамотного оформления заявлений и собрать все необходимые документы, чтобы избежать непредвиденных препятствий в процессе получения льготы.

Ознакомившись с данным разделом статьи, пенсионеры смогут более точно определить, за какое имущество им необходимо уплачивать земельный налог, а также какие именно льготы им предоставляются. Современное законодательство содействует финансовому облегчению граждан старшего возраста, предоставляя им возможность сократить расходы на уплату земельного налога.