В современном мире предпринимательства, когда рыночные возможности столь многообразны и изменчивы, необходимость выбора правильной формы бизнеса становится неотъемлемой частью разработки успешной стратегии. Именно на этом этапе предприниматель должен внимательно взвесить все детали, проработать все возможные варианты и принять обоснованное решение о том, какая форма будет наиболее оптимальной в данной ситуации.

Однако, прежде чем начать анализировать отличия между двумя самыми распространенными формами предпринимательства в России — обществом с ограниченной ответственностью (ООО) и индивидуальным предпринимательством (ИП), необходимо ясно определить общую идею, которую эти различные бизнес-структуры претендуют на воплощение.

Идея состоит в том, что каждая из этих форм, будучи самостоятельным юридическим лицом или физическим лицом, предлагает предпринимателю удобную и законодательно обеспеченную базу для осуществления своих коммерческих операций. Однако, их правовой статус, структура управления, ответственность перед законом и окружающими людьми, а также долгосрочные перспективы — все это отличает ООО от ИП и играет решающую роль при выборе оптимальной формы бизнеса.

Как ИП и ООО распоряжаются деньгами

Предприниматель, зарегистрированный как ИП, и организация в виде ООО имеют различные способы внесения и управления средствами на свой счет. ИП, как правило, является единоличным владельцем и ответственным за все финансовые обязательства. В связи с этим, ИП имеет возможность осуществлять персональные сделки и распоряжаться средствами без ограничений.

В то же время, ООО, как юридическое лицо, имеет собственный счет, на который вносятся все денежные средства, связанные с его деятельностью. Распоряжение деньгами в ООО осуществляется коллегиально учредителями или лицами, назначенными в соответствующем порядке, в соответствии с установленными правилами управления организацией.

| ИП | ООО |

|---|---|

| Персональное распоряжение деньгами без ограничений | Коллегиальное управление денежными средствами |

| Ответственность ИП за все финансовые обязательства | Организация отвечает за свои финансовые обязательства |

| ИП может осуществлять персональные сделки | Организация распоряжается деньгами в соответствии с установленными правилами |

Грамотное управление денежными потоками в ИП и ООО является неотъемлемой частью эффективного ведения бизнеса. Правильный выбор формы предпринимательства позволяет предпринимателю определиться с лучшим вариантом распоряжения деньгами в соответствии с его потребностями и целями.

Как вносятся средства на счёт

В этом разделе мы рассмотрим процесс внесения средств на счет ИП или ООО, предоставляя вам полезную информацию о том, как осуществляется финансовое обеспечение вашего бизнеса.

При проведении финансовых операций, внесении средств на счет предприятия, отличия между ИП и ООО становятся существенными. ИП, как самозанятый предприниматель, может нести личную ответственность за финансовые операции, в то время как ООО, в качестве юридического лица, отделяет личные финансы от деловых.

ИП, в качестве физического лица, может вносить деньги на счет предприятия без ограничений и формальностей. Для этого ИП может использовать различные способы оплаты, включая безналичные переводы, наличные средства или электронные платежные системы.

ООО, в свою очередь, также имеет возможность вносить деньги на счет предприятия. Однако, в отличие от ИП, ООО как юридическое лицо, должно строго соблюдать правила бухгалтерии и следовать установленным процедурам при внесении средств. Обычно ООО принимает безналичные платежи от своих клиентов, но также может использовать другие способы оплаты в зависимости от своих потребностей.

В обоих случаях, как ИП, так и ООО, соответствующие финансовые операции должны быть оформлены и фиксированы в бухгалтерской отчетности. Это включает в себя учет денежных средств, поступающих на счета предприятия, а также учет расходов и доходов, связанных с финансовыми операциями.

Важно отметить, что процесс внесения средств на счет является ключевым аспектом финансового менеджмента вашего бизнеса. Правильное и своевременное вносение средств на счет помогает обеспечить финансовую устойчивость и эффективное функционирование вашего предприятия.

Как формируется бухгалтерская отчётность

В данном разделе мы рассмотрим процесс формирования бухгалтерской отчётности для ИП и ООО, а также основные отличия между ними в этом вопросе.

Формирование бухгалтерской отчётности является важным этапом в работе любого предприятия или индивидуального предпринимателя. Ведь именно на основе этих отчётов принимаются решения о финансовой деятельности, планировании бюджета и обеспечении финансовой устойчивости организации. От размера, формы собственности и вида деятельности зависят как состав и содержание бухгалтерской отчётности, так и порядок её представления.

Индивидуальный предприниматель в соответствии с законодательством представляет следующие формы бухгалтерской отчётности: бухгалтерскую балансовую отчётность и налоговую отчётность. Бухгалтерская балансовая отчётность содержит информацию о финансовом состоянии ИП, о движении его активов, обязательств и собственного капитала. Налоговая отчётность включает отчёты о доходах, расходах, налогах и страховых взносах. Эти отчёты подаются в налоговые органы с определенной периодичностью.

У общества с ограниченной ответственностью формирование бухгалтерской отчётности немного более обширное. К основным отчётам ООО относятся: бухгалтерский баланс, отчёт о финансовых результатах, отчёт о движении денежных средств, отчёт об изменении капитала. Эти отчёты предоставляют полную информацию о финансовом состоянии и денежных потоках компании. Кроме того, ООО также обязано представлять налоговую отчётность, аналогичную ИП.

Важно отметить, что в процессе формирования бухгалтерской отчётности в ИП и ООО применяются различные стандарты и нормативы, которые регулируют содержание отчётов и требования к их подаче. Использование этих стандартов обеспечивает объективность и сопоставимость финансовой информации.

Таким образом, формирование бухгалтерской отчётности является важным элементом финансового учета и контроля для ИП и ООО. Знание особенностей формирования отчётов позволяет более эффективно планировать и принимать финансовые решения, а также обеспечивает соблюдение требований законодательства и налоговых органов.

Приостановка деятельности и ликвидация

Приостановка деятельности

При возникновении определенных обстоятельств, предпринимателю может потребоваться временно прекратить свою деятельность. Приостановка деятельности может быть вызвана разными причинами, например, изменением рыночных условий, отсутствием спроса на продукцию или услуги, необходимостью провести реконструкцию или реорганизацию предприятия.

В таких случаях, предприниматель должен принять решение о приостановке деятельности и выполнить соответствующие формальности. Один из важных моментов — это своевременное уведомление налоговых органов о временной приостановке предпринимательской деятельности. Это позволит избежать штрафных санкций и проблем с налоговыми органами.

Ликвидация предприятия

Процесс ликвидации является заключительным этапом в жизни предприятия. Он может происходить по различным причинам, например, из-за неудачного бизнеса, принятия решения о закрытии, или по другим объективным обстоятельствам. Ликвидация предприятия подразумевает прекращение его финансовой и коммерческой деятельности, а также решение вопросов, связанных с долгами, обязательствами и распределением имущества.

Процедура ликвидации предусматривает проведение ряда действий, включая составление ликвидационного баланса, оценку имущества, определение кредиторов и порядка их удовлетворения, а также соблюдение требований законодательства в отношении документирования и сообщения о процессе ликвидации. Кроме того, важно учесть возможные налоговые и юридические последствия ликвидации и проконсультироваться с профессионалами в данной области.

В итоге, правильная реализация процедуры ликвидации позволит оптимизировать распределение активов и обязательств, минимизировать юридические и налоговые риски, а также закрыть предприятие с соблюдением всех необходимых правил и требований.

Отличия в отчетных документах

Для ИП и ООО существуют различия в требованиях к отчетным документам. Индивидуальный предприниматель обязан представлять отчетность в упрощенной форме, которая включает в себя отчет о доходах и расходах, а также налоговую декларацию. Данная отчетность не предусматривает раскрытие детальной информации о составе активов, обязательствах и оборотных средствах.

Однако, для ООО формирование отчетности является более комплексным процессом. В соответствии с требованиями законодательства организации обязаны составлять отчеты, которые включают в себя бухгалтерский баланс, отчет о прибылях и убытках, а также сводную бухгалтерскую отчетность. Данные документы предоставляют детальную информацию о финансовом положении и результативности деятельности компании.

Кроме того, при подготовке отчетности ООО должны учитывать дополнительные требования, такие как раскрытие информации о доле каждого участника в капитале, изменениях в уставном капитале, а также о составе управляющих органов.

Отчетная документация ИП и ООО также различается по периодичности представления. Индивидуальные предприниматели обязаны представлять отчетность за календарный год, предоставляя ее в налоговый орган до определенного срока. В то же время, ООО обязаны представлять отчетность ежеквартально и годовую отчетность.

Таким образом, понимание отличий в отчетных документах для ИП и ООО является важным фактором при выборе организационно-правовой формы для своего бизнеса. Ведение детальной и своевременной отчетности позволяет обеспечить прозрачность финансового состояния и сохранность активов компании или индивидуального предпринимателя.

Фиксированные платежи и налоги

Фиксированные платежи

Фиксированные платежи — это обязательные ежемесячные платежи, которые предприниматель обязан уплачивать независимо от своей прибыли или оборота. Они включают в себя платежи за ведение бухгалтерии, содержание юридического адреса, банковское обслуживание и другие административные услуги.

Для ООО характерны более высокие фиксированные платежи, поскольку данная организационно-правовая форма требует большего количества документов и процедур. В свою очередь, ИП имеет более низкие фиксированные платежи, так как его учетная отчетность более упрощена.

Налоги

Налоги — это обязательные платежи, которые предприниматель уплачивает государству на основании законодательства. Виды налогов и их ставки также отличаются для ИП и ООО.

Индивидуальные предприниматели платят упрощенный налог на доходы, который составляет фиксированную сумму в зависимости от вида деятельности. Также ИП имеет возможность применять упрощенную систему налогообложения, что позволяет упростить расчеты и снизить налоговую нагрузку.

ООО, в свою очередь, уплачивает налог на прибыль по ставке в соответствии с действующим законодательством. Данная ставка может изменяться в зависимости от величины прибыли компании.

Таким образом, при выборе между ИП и ООО необходимо учесть фиксированные платежи и налоги, которые будут осуществляться в рамках выбранной организационно-правовой формы. Это позволит более точно оценить финансовые затраты и налоговую нагрузку, что является важным фактором при принятии решения о регистрации и ведении своего бизнеса.

Особенности бухгалтерского и налогового учета

Бухгалтерский учет представляет собой систему учетных записей и документации, которая используется для отслеживания и оценки финансовых операций предприятия. Объектами бухгалтерского учета являются активы, обязательства, доходы и расходы, а также их движение и преобразования.

Особенности бухгалтерского учета в ИП и ООО связаны с разными требованиями и нормативами, установленными для каждой организационно-правовой формы. Например, индивидуальные предприниматели могут вести упрощенную систему налогообложения и управления финансами, что облегчает им соблюдение бухгалтерской дисциплины.

Налоговый учет, в свою очередь, является составной частью бухгалтерского учета и основан на применении налогового законодательства. В зависимости от организационно-правовой формы, ИП и ООО подлежат разным налоговым ставкам и режимам, что требует от них соответствующего учета и планирования налоговых платежей.

Бухгалтерский и налоговый учет важны для поддержания финансовой прозрачности и выявления финансово-экономической деятельности предприятия. Правильное ведение учета позволяет избежать финансовых потерь, соблюсти финансовые обязательства перед государством и другими заинтересованными сторонами, а также улучшить показатели финансовой устойчивости и рентабельности.

Какую деятельность можно осуществлять

В данном разделе мы рассмотрим разнообразие деятельности, которую можно осуществлять как индивидуальный предприниматель или общество с ограниченной ответственностью (ООО). Главное преимущество обоих организационных форм заключается в том, что они позволяют заниматься разнообразными видами бизнеса. Однако, существуют некоторые отличия и ограничения в выборе деятельности для каждой из этих форм.

Индивидуальный предприниматель (ИП) имеет большую свободу в выборе сферы своей деятельности. Он может заниматься как торговлей, так и предоставлением услуг различного характера. Например, это может быть розничная торговля, услуги по ремонту и обслуживанию, создание и продажа программного обеспечения и другие виды коммерческой деятельности.

ООО также имеет широкий спектр возможностей для осуществления деятельности. Однако, у данной формы имеются некоторые ограничения в выборе видов бизнеса. Например, ООО может осуществлять деятельность только в тех сферах, которые предусмотрены его учредительными документами. В то же время, ООО может осуществлять более сложные и крупные проекты, требующие больших инвестиций и участия нескольких участников.

Каждая организационная форма имеет свои особенности и ограничения в выборе деятельности. При выборе между ИП и ООО необходимо учитывать цели и задачи, а также особенности конкретного бизнеса.

Как выплачивается обязательное страховое взнос

В данном разделе мы рассмотрим процесс и особенности выплаты обязательного страхового взноса. Обязательный страховой взнос представляет собой платеж, который устанавливается законодательством для обеспечения социального обеспечения и страховой защиты работников.

Для ИП и ООО существуют различные способы и сроки выплаты страховых взносов, которые нужно учитывать при осуществлении предпринимательской деятельности. В случае с ИП, плательщиком страховых взносов является сам предприниматель, который самостоятельно осуществляет их расчет и выплату.

Оплата страховых взносов для ООО осуществляется в соответствии с трудовым законодательством и зависит от численности работников организации. ООО является налоговым агентом и обязано удерживать и перечислять соответствующие страховые взносы с заработной платы своих сотрудников.

Регулярность выплаты страховых взносов также имеет свои особенности. В случае с ИП, страховые взносы уплачиваются в установленные законодательством сроки, которые зависят от вида деятельности и объема доходов. ООО выплачивает страховые взносы ежемесячно, и сроки их уплаты также определяются законодательством.

Необходимо также учитывать, что страховые взносы могут быть разными по своей природе и направленности. Например, взносы на обязательное социальное страхование сообщаются в Фонд социального страхования, а взносы на обязательное медицинское страхование уплачиваются в медицинский страховой фонд.

Таким образом, при осуществлении предпринимательской деятельности, необходимо тщательно изучить законодательство и учесть все требования по выплате обязательных страховых взносов. Это поможет предотвратить возможные проблемы и штрафы со стороны контролирующих органов.

Как выплачиваются налоги

Обязанности ИП по налогам

Индивидуальный предприниматель (ИП), как правило, обязан выплачивать следующие налоги:

- Единый налог на вмененный доход – это налог, расчитываемый на основе установленных нормативов и учета специфики деятельности ИП.

- НДС (налог на добавленную стоимость) – налог, который обычно взимается с продукции и услуг, предоставляемых ИП, если его оборот превышает определенный порог.

- Подоходный налог – налог, начисляемый с доходов, полученных ИП.

Обязанности ООО по налогам

Общество с ограниченной ответственностью (ООО) также имеет свои налоговые обязательства, которые отличаются от ИП. Ниже перечислены основные налоги, которые должно выплачивать ООО:

- Налог на прибыль – это налог, начисляемый на основе доходов, полученных ООО за определенный отчетный период.

- НДС (налог на добавленную стоимость) – налог, который взимается с продукции и услуг, предоставляемых ООО, если его оборот превышает определенный порог.

- Налог на имущество организаций – налог, начисляемый на имущество, принадлежащее ООО.

Важно отметить, что ставки налогов и налоговые режимы могут различаться в зависимости от выбранной формы собственности, а также от отрасли и размера доходов компании. При выборе между ИП и ООО необходимо учесть эти факторы и обратиться к специалистам для получения подробной информации о налоговых обязательствах и преимуществах каждой формы собственности.

Различие ставок по налогам и доступные налоговые режимы

В данном разделе рассмотрим особенности ставок по налогам и доступные налоговые режимы для индивидуальных предпринимателей (ИП) и обществ с ограниченной ответственностью (ООО).

Ставки налогов для ИП

Индивидуальные предприниматели осуществляют свою деятельность на упрощенной системе налогообложения. Их налоговая база формируется исходя из выручки, сниженной на некоторые расходы. Ставка налога для ИП составляет определенный процент от этой базы, который зависит от выбранного налогового режима.

Наиболее распространенным налоговым режимом для ИП является упрощенная система налогообложения. В рамках этого режима, налоговая ставка может составлять от 6% до 15% в зависимости от вида деятельности и используемого объекта налогообложения. Также существует единый налог на вмененный доход, который установлен для определенных видов деятельности и имеет фиксированную ставку.

Ставки налогов для ООО

Общества с ограниченной ответственностью подчиняются общей системе налогообложения. Налоговая база для ООО формируется исходя из общего дохода и расходов компании. Ставки налогов для ООО зависят от размера прибыли и устанавливаются в соответствии с установленными нормами.

Одной из наиболее распространенных ставок налогов для ООО является налог на прибыль. Данная ставка может составлять от 15% до 20% и зависит от суммы полученной прибыли. Также для ООО устанавливается налог на добавленную стоимость (НДС) с определенными ставками в зависимости от вида товаров или услуг.

Доступные налоговые режимы

Кроме общей системы налогообложения, у ООО имеются различные налоговые режимы, с помощью которых можно упростить процесс учета и уплаты налогов. Например, для малых и средних предприятий доступен упрощенный налоговый режим, который позволяет уплатить налоги по упрощенным ставкам, уменьшить количество отчетности и сократить налоговые платежи.

Для ИП также существуют различные налоговые режимы, включая патентную систему, которая предоставляет возможность уплатить фиксированную сумму налога вне зависимости от полученного дохода. Такой режим позволяет упростить учет и снизить налоговую нагрузку для предпринимателя.

| Налоговые режимы для ООО | Налоговые режимы для ИП |

|---|---|

| Общая система налогообложения | Упрощенная система налогообложения |

| Упрощенная система налогообложения | Единый налог на вмененный доход |

| Упрощенная система налогообложения для малых предприятий | Патентная система налогообложения |

Таким образом, знание различий в ставках по налогам и доступных налоговых режимах поможет предпринимателям определиться с выбором формы ведения бизнеса и налоговой системы, что позволит оптимизировать налоговые платежи и упростить учет.

Где можно зарегистрировать

Разберемся, в каких инстанциях возможна регистрация юридического лица или индивидуального предпринимателя.

Для начала, рассмотрим процесс регистрации организаций. Одной из возможных точек регистрации являются налоговые органы, которые осуществляют контроль и регулирование хозяйственной деятельности субъектов предпринимательства. При выборе такой точки регистрации необходимо соблюдать требования законодательства и предоставить все необходимые документы.

Также существует возможность регистрации через многофункциональные центры предоставления государственных и муниципальных услуг. В этих центрах предприниматели могут получить информацию о порядке регистрации, а также сдать все необходимые документы, подать заявление и получить готовый документ о регистрации.

При выборе точки регистрации стоит обратить внимание на возможность получения консультаций и помощи от специалистов. Некоторые предприниматели предпочитают обратиться к нотариусу для регистрации своей деятельности. Нотариусы предоставляют профессиональную помощь в оформлении документов и обеспечивают юридическую защиту предпринимателей.

Важно отметить, что выбор места регистрации организации или индивидуального предпринимателя может зависеть от определенных критериев, таких как место жительства предпринимателя, вид деятельности, налоговый режим и другие факторы. Поэтому перед регистрацией следует обратиться к специалистам для получения консультации и выбора оптимального варианта.

Выбор точки регистрации организации или индивидуального предпринимателя – это важный шаг при начале предпринимательской деятельности. В зависимости от потребностей и требований, регистрация может осуществляться в налоговых органах, многофункциональных центрах или через нотариуса. Рекомендуется обратиться к специалистам для получения консультаций и выбора оптимального варианта регистрации.

Ответственность и штрафы

В данном разделе рассматривается вопрос об ответственности и возможных штрафах, которые могут возникнуть при осуществлении предпринимательской деятельности в формате индивидуального предпринимателя (ИП) или общества с ограниченной ответственностью (ООО).

При осуществлении предпринимательской деятельности необходимо соблюдать ряд требований и правил, установленных законодательством. В случае их нарушения, предусмотрены различные виды ответственности и возможные штрафы.

Индивидуальный предприниматель (ИП), как самостоятельный предприниматель, несет полную ответственность за свою деятельность и обязаны соблюдать все требования законодательства. В случае нарушения норм, ИП может быть подвергнут штрафным санкциям или административной ответственности, вплоть до аннулирования свидетельства о регистрации и прекращения деятельности.

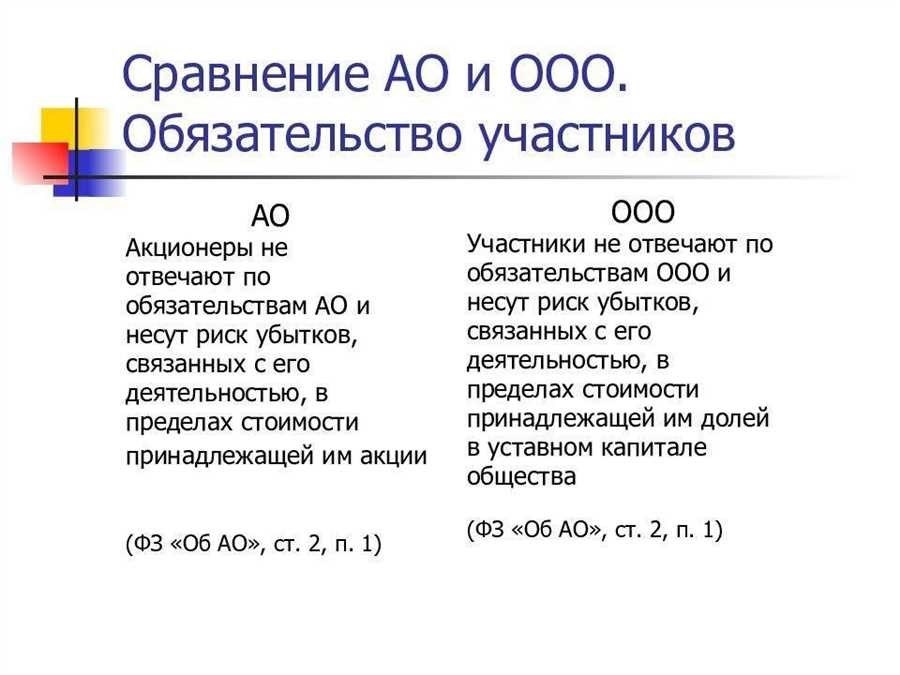

Общество с ограниченной ответственностью (ООО), как юридическое лицо, несет ответственность за свои обязательства только в пределах своего имущества. Участники ООО не отвечают лично по его обязательствам и в случае нарушения требований законодательства могут быть подвергнуты штрафным санкциям или административной ответственности.

Важно отметить, что оба организационно-правовых формата предпринимательства, ИП и ООО, имеют свои особенности и требуют соблюдения определенных правил, чтобы избежать штрафных санкций. Поэтому при выборе между ИП и ООО необходимо учитывать и анализировать возможные виды ответственности и штрафы, связанные с каждой из них.

Выбор между ИП или ООО: общие рекомендации

При принятии решения о форме организации своего бизнеса, то есть выборе между индивидуальным предпринимателем (ИП) и обществом с ограниченной ответственностью (ООО), необходимо учитывать ряд факторов и основных рекомендаций, чтобы принять наиболее подходящее решение.

1. Уровень ответственности и риски:

ИП: При выборе статуса индивидуального предпринимателя следует учитывать, что владелец ИП отвечает лично и неограниченно по всем своим обязательствам. Это означает, что его личное имущество может быть подвержено риску при возникновении проблем или задолженностей.

ООО: В отличие от ИП, ООО имеет ограничение ответственности – его участники не отвечают лично, а только в пределах вклада в уставный капитал. Это позволяет уменьшить личные риски и защитить личное имущество участников.

2. Количество участников и организационная структура:

ИП: Одним из основных отличий между ИП и ООО является то, что для регистрации ИП требуется только один учредитель. Это простой и быстрый способ начать свой бизнес без необходимости формирования организационной структуры.

ООО: В отличие от ИП, ООО может иметь более одного участника. Более сложная организационная структура ООО предоставляет возможность распределения ролей и задач между участниками, что может быть полезным для более крупных проектов и предприятий.

При выборе между ИП и ООО нужно учитывать эти и другие факторы, а также конкретные особенности своего бизнеса и свои собственные цели и стратегии развития. Консультация с юристом или бухгалтером может помочь в принятии правильного решения и обеспечить юридическую и налоговую безопасность вашего предприятия.

Отличия в регистрации ИП и ООО

Индивидуальный предприниматель (ИП)

Для регистрации в качестве ИП требуется подготовить и предоставить следующую документацию:

| № | Документы для регистрации ИП |

|---|---|

| 1 | Заявление о государственной регистрации |

| 2 | Паспорт предпринимателя |

| 3 | СНИЛС предпринимателя |

| 4 | Решение о выборе налогового режима |

| 5 | Реквизиты банковского счета |

После подачи необходимой документации и уплаты государственной пошлины, ИП получает свидетельство о государственной регистрации, которое подтверждает его право на осуществление предпринимательской деятельности.

Общество с ограниченной ответственностью (ООО)

Регистрация ООО требует соблюдения более сложной процедуры и предоставления обширного перечня документов:

| № | Документы для регистрации ООО |

|---|---|

| 1 | Учредительный договор |

| 2 | Устав общества |

| 3 | Протокол о создании общества |

| 4 | Свидетельство о государственной регистрации |

| 5 | Информация о руководителях и участниках общества |

После предоставления всей необходимой документации и оплаты государственной пошлины, ООО получает свидетельство о государственной регистрации, подтверждающее его правовой статус и возможность осуществления предпринимательской деятельности.

Таким образом, регистрация ИП и ООО имеет свои особенности и требует представления различных документов. Правильное оформление регистрации является важным шагом для любого предпринимателя, поскольку от этого зависит его правовое положение и возможности в сфере предпринимательства.

Как отвечают по обязательствам

Одной из основных разниц между ИП и ООО является способ формирования обязательств перед третьими лицами. ИП отвечает лично перед своими долгами и обязанностями, что означает, что его личное имущество может быть использовано для покрытия долгов. В то же время, ООО отвечает перед своими обязательствами с использованием своего имущества, что ограничивает ответственность учредителей компании.

ИП, как единоличный владелец, несет личную ответственность за весь объем долгов и обязательств, возникающих в ходе деятельности. Это означает, что он может быть привлечен к ответственности вплоть до своего личного имущества. В случае неспособности погасить задолженности, ИП может столкнуться с проблемами, такими как обращение взыскания на его недвижимость, автомобиль или другое имущество.

ООО, напротив, является юридическим лицом отдельно от учредителей и участников. Это означает, что оно имеет свое имущество и может быть привлечено к ответственности только в пределах своих собственных активов. Учредители ООО несут ответственность по обязательствам компании только в размере своих вкладов в уставный капитал. В случае неплатежеспособности ООО, кредиторы не могут претендовать на личное имущество учредителей или участников компании.

Таким образом, отличие в ответственности по обязательствам между ИП и ООО заключается в том, что ИП несет личную ответственность до своего личного имущества, в то время как ООО отвечает только своими активами, а учредители не несут личной ответственности за долги компании.

В чем разница между ИП и ООО

Индивидуальный предприниматель (ИП)

Индивидуальный предприниматель — это физическое лицо, которое самостоятельно осуществляет предпринимательскую деятельность. Одним из основных отличий ИП от ООО является то, что ИП не обладает юридической самостоятельностью. Это означает, что ИП и его бизнес считаются одним лицом в глазах закона.

ИП имеет более гибкий режим налогообложения и меньше требований по ведению бухгалтерии по сравнению с ООО. ИП не обязан формировать уставный капитал и проводить годовое собрание участников. Также ИП не обязан публиковать отчетность о своей деятельности.

Однако, следует учитывать, что ИП не имеет лимитов на количество сотрудников и допускается только физическое лицо в качестве учредителя. Ответственность ИП не ограничена, и в случае возникновения задолженности по долгам бизнеса, личное имущество ИП может быть подвергнуто исполнительному взысканию.

Общество с ограниченной ответственностью (ООО)

Общество с ограниченной ответственностью — это юридическое лицо, которое создается путем объединения нескольких учредителей. Основным отличием ООО от ИП является наличие юридической самостоятельности, что означает, что оно существует как отдельный субъект права.

ООО имеет более формальные требования к своей деятельности. Учредители ООО обязаны внести уставный капитал, проводить годовые собрания участников и публиковать отчетность о своих деятельностях. ООО также обязано вести бухгалтерию в соответствии с установленными стандартами.

В отличие от ИП, ООО имеет ограниченную ответственность участников. Это означает, что в случае задолженности предприятия, личное имущество участников ООО не подлежит исполнительному взысканию.

Выбор между ИП и ООО зависит от ряда факторов, таких как размер бизнеса, ожидаемые доходы, ограничения и обязательства, к которым предприниматель готов привыкнуть. При принятии решения необходимо обратиться к специалистам и учесть все нюансы для выбора наиболее подходящей формы предпринимательства.

Что нужно для регистрации

При регистрации ИП или ООО вам потребуется предоставить необходимые документы и заполнить соответствующие формы. Для ИП это может включать в себя паспортные данные, сведения о месте жительства, а также информацию о предполагаемой сфере деятельности. Для ООО дополнительно потребуются учредительные документы, включающие учредительный договор или устав, сведения о учредителях и долевом участии каждого из них.

Также важно учесть, что при регистрации ИП или ООО вам необходимо будет оплатить определенные государственные пошлины и внести установленные законодательством Российской Федерации суммы на счет регистрирующего органа.

Однако, следует отметить, что процедура регистрации ИП и ООО имеет свои особенности и требования, поэтому важно обратиться к компетентным специалистам или ознакомиться с информацией в официальных источниках, чтобы быть уверенным, что все этапы процесса будут выполнены правильно и в соответствии с требованиями законодательства.

В общем, для регистрации вашего предприятия в качестве индивидуального предпринимателя или общества с ограниченной ответственностью вам потребуется подготовить и предоставить необходимые документы, заполнить соответствующие формы, оплатить государственные пошлины и внести требуемую сумму на счет регистрирующего органа.

Платежи и налоги, связанные с оплатой труда сотрудников

Заработная плата сотрудников является неотъемлемой частью расходов организации и представляет собой сумму денежных средств, выплачиваемых работникам за их трудовую деятельность. Однако, помимо основной заработной платы, организация также обязана уплачивать налоги и страховые взносы в соответствии с действующим законодательством.

Платежи и налоги, связанные с оплатой труда сотрудников, включают в себя следующие обязательные платежи:

- Налог на доходы физических лиц (НДФЛ)

- Единый социальный налог (ЕСН)

- Взносы в Пенсионный фонд Российской Федерации (ПФР)

- Взносы в Фонд социального страхования Российской Федерации (ФСС)

- Страховые взносы по обязательному медицинскому страхованию (ОМС)

Налог на доходы физических лиц (НДФЛ) – это налог, который устанавливается на доходы, полученные физическими лицами в форме заработной платы. Единый социальный налог (ЕСН) взимается с заработной платы работодателя и направляется на финансирование социальных нужд, включая пенсионное страхование и медицинское обслуживание.

Взносы в Пенсионный фонд Российской Федерации (ПФР) обеспечивают пенсионное страхование работников, а взносы в Фонд социального страхования Российской Федерации (ФСС) предназначены для социального обеспечения и медицинского страхования.

Организации также обязаны уплачивать страховые взносы по обязательному медицинскому страхованию (ОМС), которые направляются на финансирование медицинских услуг для граждан.

Учитывая все указанные платежи и налоги, связанные с оплатой труда сотрудников, необходимо тщательно рассмотреть их размеры и обязательства, которые они возлагают на организацию при выборе между ИП и ООО. Правильное планирование и учет этих финансовых обязательств поможет избежать непредвиденных расходов и проблем с налоговыми органами.

Сколько лиц, принимающих решения

ИП – это форма предпринимательства, при которой все решения, касающиеся хозяйственной деятельности, принимает исключительно одно лицо – индивидуальный предприниматель. Он самостоятельно определяет стратегию развития бизнеса, принимает финансовые и организационные решения. Таким образом, ИП – это единоличное предпринимательство, где все ответственность и контроль лежат на одном лице.

В отличие от ИП, ООО является организацией, где принимаются коллегиальные решения. Для принятия решений в ООО обычно формируется коллегиальный орган – совет директоров, состоящий из нескольких учредителей или директоров компании. Коллегиальность принятия решений обеспечивает более демократичный и сбалансированный подход в организации деятельности и решении вопросов, связанных с бизнесом.

Принятие решений в ООО осуществляется путем голосования на совете директоров. Каждый участник обладает определенным количеством голосов, которые могут зависеть от его доли в уставном капитале компании. Результаты голосования определяют принятые решения, которые оформляются соответствующими документами и воплощаются в практическую деятельность общества.

Таким образом, в ИП решения принимает одно лицо, в то время как в ООО решения принимаются коллегиально на основе голосования. Выбор между ИП и ООО должен основываться на понимании того, какой подход и стиль управления более предпочтителен для предпринимателя и его бизнеса, а также учитывать количество лиц, которые будут участвовать в принятии решений.

Виды деятельности, разрешенные только ООО

В этом разделе мы рассмотрим особенности деятельности, которые могут осуществлять только ООО. ИП, в свою очередь, ограничены в выборе некоторых видов деятельности.

Ограничения для ИП

Индивидуальные предприниматели не могут осуществлять определенные виды деятельности, которые доступны только для организаций с ограниченной ответственностью.

Одним из таких видов деятельности является выдача лицензий на осуществление некоторых видов деятельности. Так, например, только ООО имеет право выдавать лицензии на медицинскую деятельность или производство алкогольной продукции.

Важно отметить, что ИП не могут заниматься определенными видами торговли, такими как оптовая и розничная продажа алкогольной продукции, оружия и опасных химических веществ.

Возможности для ООО

ООО имеют больше свободы в выборе видов деятельности, которые они могут осуществлять. Так как в ООО может быть участвовать несколько учредителей, они могут объединить свои ресурсы и навыки для реализации различных видов бизнеса.

Организации с ограниченной ответственностью могут осуществлять такие виды деятельности, как производство, торговля, услуги, консалтинг, строительство, аренда недвижимости и многое другое.

Важно отметить, что при выборе видов деятельности для ООО следует учитывать требования законодательства и наличие необходимых лицензий и разрешений.

Как соблюдается кассовая дисциплина

Для обеспечения кассовой дисциплины существуют ряд требований, которые должны соблюдать как индивидуальные предприниматели, так и организации с ограниченной ответственностью. Во-первых, все денежные операции должны производиться через кассу, которая должна быть организована и оборудована соответствующим образом. Каждая операция должна проводиться с использованием кассовых документов — кассового ордера, кассовой книги и других подобных документов, которые подтверждают движение денежных средств.

Во-вторых, необходимо вести строгий учет всех денежных операций. Каждый приход и расход денежных средств должен быть отражен в учетных документах, что позволяет контролировать движение денег и предотвращать возможные нарушения. Отличительной особенностью организаций с ограниченной ответственностью является более сложная система учета и отчетности, где более детализированно фиксируются все доходы и расходы.

Еще одной важной составляющей кассовой дисциплины является своевременное внесение денежных средств на счет организации. Это позволяет поддерживать положительный баланс на счету и обеспечивать непрерывность финансовых операций. Как для индивидуальных предпринимателей, так и для организаций с ограниченной ответственностью, существуют установленные сроки для внесения денег на счет, которые следует строго соблюдать.

Соблюдение кассовой дисциплины является неотъемлемой частью успешного ведения бизнеса. Это позволяет предотвратить возможные нарушения, обеспечить прозрачность и надежность финансовых операций, а также упростить процесс бухгалтерского учета и формирования отчетности.

Что такое ИП и ООО

Индивидуальное предпринимательство — это форма организации бизнеса, при которой физическое лицо осуществляет предпринимательскую деятельность самостоятельно без образования юридического лица. Основной особенностью ИП является его ответственность, которая распространяется на все свои имущество.

Общество с ограниченной ответственностью — это форма организации бизнеса, при которой два или более лица объединяются для совместной предпринимательской деятельности. Основной особенностью ООО является ограничение ответственности его участников, которое распространяется только на уставный капитал общества.

Важно отметить, что ИП и ООО имеют различные налоговые режимы, бухгалтерский и налоговый учет. ИП обязан выплачивать налог на прибыль, а ООО — налог на прибыль и налог на добавленную стоимость. Кроме того, ООО обязано вести бухгалтерский учет и составлять отчетность в соответствии с требованиями законодательства.

При выборе между ИП и ООО необходимо учитывать такие факторы, как желаемая степень ответственности, объем планируемой деятельности, наличие партнеров и потребность в привлечении инвестиций. Каждая форма имеет свои преимущества и ограничения, которые следует учитывать при принятии решения.